Digitale betalinger vokser sterkt

Selv om Vietnams digitale betalingsnivå har vokst kraftig, er det fortsatt et betydelig gap sammenlignet med mange utviklede land i regionen. Samtidig blir risikoen for nettsvindel, cyberangrep og datalekkasjer stadig mer sofistikert, og det blir et direkte press på hele sikkerhetsstrukturen i betalingsøkosystemet. Ubalansen mellom hastigheten på transaksjonsveksten og evnen til å kontrollere risikoer har gjort behovet for en sterk, standardisert og elektronisk clearinginfrastruktur for bytter og clearing som kan anvende AI, stordata, biometri eller blokkjede mer presserende enn noensinne.

Ifølge data fra Statsbanken økte ikke-kontante betalinger med 43,32 % i mengde og 24,23 % i verdi bare i løpet av de første 9 månedene av 2025. Transaksjoner via Internett økte med mer enn 51 %, via mobil økte med mer enn 37 %, og QR Code registrerte en økning på 61,63 % i mengde og 150,67 % i verdi. Dette er tall som tydelig viser brukerskiftet, men som også reiser spørsmål om absorpsjons-, behandlings- og sikkerhetskapasiteten til infrastrukturen ettersom transaksjonsvolumet øker dag for dag.

I det operative bildet økte også det finansielle byttet og det elektroniske clearingsystemet med 19,14 % i transaksjonsvolum og 5,87 % i verdi. Selv om denne raten er høy sammenlignet med samme periode, gjenspeiler den fortsatt bare toppen av isfjellet av den faktiske etterspørselen, spesielt i sammenheng med at mange digitale betalingskanaler har begynt å gå inn i en fase med eksponentiell vekst.

Vietnams digitale betalingsrate vokser sterkt. Illustrasjonsbilde

På risikosiden har svindelhåndteringen måttet øke overvåkingsnivået. Datadelingssystemet mellom tjenesteleverandører har sporet og håndtert nesten 600 000 kontoer mistenkt for svindel, og varslet om mer enn 440 000 mistenkelige transaksjoner, noe som har bidratt til å forhindre tap av rundt 1600 milliarder VND. Disse tallene viser både innsatsen for å beskytte brukere, men også at utfordringen øker med markedets størrelse.

For å bygge bro over gapet har mange banker trappet opp bruken av AI, maskinlæring og stordata innen transaksjonsatferdsanalyse, kredittscoring, tjenestetilpasning og prosessautomatisering. I tillegg til dette har banknæringen i stor grad tatt i bruk biometrisk identifikasjon, datasammenligning av chipbaserte Citizen Identification Cards og VNeID. Per 10. oktober 2025 har det vært mer enn 132,4 millioner individuelle kundeposter og mer enn 1,4 millioner organisasjonsposter som har blitt biometrisk autentisert. Dette er det grunnleggende sikkerhetslaget som hjelper markedet med å komme nærmere internasjonale standarder for betalingssikkerhet.

Til tross for de imponerende veksttallene henger Vietnam fortsatt etter mange land i regionen når det gjelder innenlandske digitale betalinger. Dette gapet er drivkraften som tvinger markedet til å åpne seg både når det gjelder behandlingskapasitet og antall enheter som deltar i infrastrukturdrift.

Markedet gikk inn i en periode med åpne grenser.

Det største vendepunktet i markedet for bytte og clearing på slutten av 2025 var at MobiFone Digital Payment Joint Stock Company (MDP) offisielt ble lisensiert av statsbanken til å tilby mellomliggende betalingstjenester, inkludert elektronisk bytte og elektronisk clearing.

Dette er den andre enheten i markedet som har tillatelse til å distribuere disse to kjernetjenestene, etter National Payment Corporation of Vietnam (NAPAS), som har vært den eneste enheten i mange år.

Denne lisensen markerer tidspunktet da markedet for bytte og clearing går inn i en konkurransepreget æra, og åpner for forventninger om å skape et sunt miljø, fremme innovasjon, akselerere standardiseringsprosessen og oppgradere infrastrukturen i henhold til internasjonale standarder. Under lisensen vil MDP distribuere bytte-, clearing-, elektroniske betalingsgateway-tjenester og inkasso- og betalingsstøttetjenester innenfor statsbankens forvaltningsområde.

Markedet for bytte og clearing har lagt til MobiFone Digital Payment Joint Stock Company (MDP). Illustrasjonsbilde

MDP har som visjon å skape en fjerdegenerasjons kjerneinfrastruktur for bytte og digital betaling, med sikte på å popularisere digitale betalinger for alle, bidra til å forbedre nasjonal digital kapasitet, og til og med sikte på å gjøre Vietnam til det ledende digitale betalingslandet i regionen.

Med en grunnkapital på 300 milliarder VND og fordelen med MobiFones økosystem, forventes dette å være en ny faktor for å fremme markedets ekspansjonshastighet, spesielt i sammenheng med økende etterspørsel etter elektroniske betalinger fra landlige, fjellrike og avsidesliggende områder, hvor Mobile Money for tiden har mer enn 10,89 millioner kontoer, hvorav 70 % er i områder med vanskelig tilgang til banktjenester.

Fra forvaltningsorganets perspektiv sa Pham Anh Tuan, direktør for betalingsavdelingen i State Bank, at sikkerhet og konfidensialitet er strategiske pilarer. Banker bruker for tiden over 16 % av sine totale teknologikostnader på informasjonssikkerhet, og har oppnådd sikkerhetssertifiseringer som ISO 27001 og PCI DSS. Samordningen med departementet for offentlig sikkerhet for å forhindre nettkriminalitet og digital svindel har også blitt kraftig forbedret.

På operativt nivå sa Nguyen Hoang Long, visedirektør i NAPAS, at enheten behandler gjennomsnittlig 35–36 millioner transaksjoner per dag, tilsvarende 70 millioner brukere. Enhetens betalingssystem dekker alt fra VCCS-kort, NAPAS 247, VietQR til VietQR Global, og tilkoblinger fra offentlig transport og offentlige tjenester til VNeID. I 2025 forventes NAPAS å nå 11–12 milliarder transaksjoner, og nå omtrent 1/3 av Vietnams befolkning hver dag. Dette viser at transaksjonsflyten når et svært stort omfang, noe som stiller et uunngåelig krav om konkurranse for å optimalisere ryggraden.

I tillegg går den internasjonale integrasjonsreisen for Vietnams betalingsinfrastruktur også veldig raskt. Selskapet har fullført QR-forbindelse med Thailand, Laos og Kambodsja; åpnet betaling for kinesiske turister til Vietnam fra 2. desember 2025, og forventes å åpne i motsatt retning i 2026. Ifølge NAPAS har Vietnam som mål å knytte kontakter med Japan, Korea, Singapore osv. for å bringe innenlandsk betalingsinfrastruktur til regionen.

Den geografiske ekspansjonen og antallet kjerneleverandører av tjenester skjer samtidig, noe som skaper en «ny bølge» på betalingssystemet. Hvis den nasjonale svitsjeinfrastrukturen tidligere opererte i én enhet, én struktur, vil markedet fra nå av gå inn i en fase med flere sentre, hvor konkurranseevne, teknologisk innovasjon og evnen til å sikre sikkerhet vil bestemme kvaliteten på tjenesten og utviklingshastigheten.

Kilde: https://congthuong.vn/thi-truong-chuyen-mach-bu-tru-buoc-vao-thoi-ky-mo-bien-433034.html

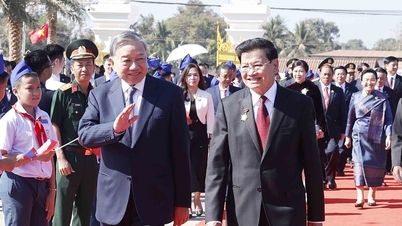

![[Foto] Formannen for nasjonalforsamlingen, Tran Thanh Man, mottar første viseformann i Føderasjonsrådet i Den russiske føderasjons føderale forsamling.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764648408509_ndo_br_bnd-8452-jpg.webp&w=3840&q=75)

![[Foto] Tilbedelse av Tuyet Son-statuen – en nesten 400 år gammel skatt ved Keo-pagoden](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

![[Infografikk] Digital transformasjon for bedrifter](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/02/1764688626357_infographic-chuyen-doi-so-cho-cac-doanh-nghiep20251202050211.webp)

Kommentar (0)