Oszczędzanie od dawna cieszy się popularnością wśród wielu osób ze względu na bezpieczeństwo, stabilność i możliwość generowania pasywnego dochodu. Chociaż zysk nie jest tak wysoki jak w przypadku akcji czy złota, ta forma oszczędzania jest nadal odpowiednia dla osób, dla których priorytetem jest zrównoważony rozwój i niskie ryzyko. Aby jednak zmaksymalizować zysk z depozytu, nawet niewielkiego, deponent musi zrozumieć kilka ważnych zasad.

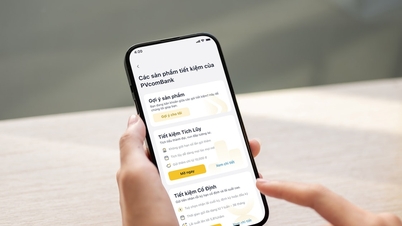

Ludzie muszą dokonać wyboru i dokładnie rozważyć decyzję przed wpłaceniem oszczędności w dowolnym banku. Zdjęcie ilustrujące

Przede wszystkim, wybór renomowanego banku jest zawsze kluczowym czynnikiem. Banki komercyjne będące własnością państwa lub duże banki komercyjne w formie spółek akcyjnych często oferują konkurencyjne stopy procentowe, transparentne transakcje i wysoki poziom bezpieczeństwa. Deponowanie pieniędzy w instytucji kredytowej o solidnych fundamentach daje klientom poczucie bezpieczeństwa i stabilności stóp procentowych przez cały okres kredytowania.

Okres lokaty oszczędnościowej jest również czynnikiem bezpośrednio wpływającym na rentowność. Banki często ustalają wiele okresów, od jednego tygodnia, miesiąca, przez sześć miesięcy, aż po kilka lat, dostosowując je do potrzeb każdej grupy klientów. Długoterminowe stopy procentowe są często wyższe niż krótkoterminowe, ale deponenci muszą wziąć pod uwagę swoją zdolność finansową i plany wydatków. Jeśli nie można zapewnić stabilnego przepływu środków pieniężnych, należy wybrać krótki okres, aby uniknąć ryzyka konieczności wcześniejszego zamknięcia lokaty, co znacznie obniżyłoby oprocentowanie.

Wielu ekspertów zaleca deponentom dzielenie swoich pieniędzy na kilka portfeli zamiast trzymania ich w jednym. Ta metoda nie tylko pomaga im działać bardziej proaktywnie, gdy muszą wypłacić część swoich środków, ale także zmniejsza ryzyko w przypadku problemów technicznych banku. Niektórzy decydują się również na wpłaty w wielu bankach, aby skorzystać z korzystnych stóp procentowych i zoptymalizować zachęty.

Dodatkowo, czas oszczędzania wpływa również na rentowność. W przypadku osób o stałych dochodach, odkładanie części pieniędzy zaraz po otrzymaniu wynagrodzenia na oszczędzanie pomaga zachować dyscyplinę i utrzymać długoterminowy plan oszczędzania. To metoda „płać najpierw sobie”, wysoko ceniona przez wielu ekspertów finansowych.

Nie można również ignorować terminu zapadalności. Wypłata środków przed terminem zapadalności sprawi, że deponent skorzysta jedynie z oprocentowania długoterminowego, znacznie niższego niż oprocentowanie początkowe. Dlatego konieczne jest monitorowanie terminu zapadalności, aby móc podjąć decyzję o ponownym wpłaceniu lub wypłacie środków zgodnie z planem.

Jednym z popularnych trendów jest obecnie oszczędzanie online. Ta forma pozwala klientom otwierać i zarządzać książeczkami oszczędnościowymi bezpośrednio w aplikacji bankowej, bez konieczności udania się do okienka, a jednocześnie zapewnia bezpieczeństwo. Wiele banków stosuje również oprocentowanie online o 1-2% wyższe rocznie niż w przypadku wpłat bezpośrednich, co pomaga optymalizować zyski użytkowników z niewielkim kapitałem.

Mimo że oszczędzanie nie jest najbardziej dochodowym sposobem inwestowania, jeśli wiesz, jak wybrać odpowiedni bank, termin i metodę lokaty, klienci mogą w pełni zoptymalizować swoje pieniądze, nawet zaczynając od niewielkich kwot.

Source: https://congthuong.vn/gui-tiet-kiem-ngan-hang-the-nao-de-sinh-loi-toi-da-433820.html

![[Zdjęcie] Pilnie pomóż ludziom szybko znaleźć miejsce do życia i ustabilizować swoje życie](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F09%2F1765248230297_c-jpg.webp&w=3840&q=75)

![[Zdjęcie] Sekretarz generalny To Lam współpracuje ze stałymi komitetami podkomisji XIV Zjazdu Partii](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/09/1765265023554_image.jpeg)

Komentarz (0)