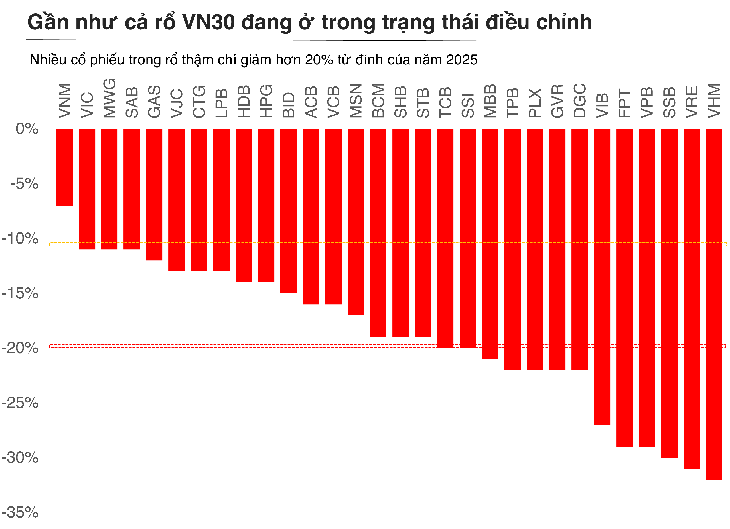

Rynek akcji jest pod presją korekty po osiągnięciu szczytowego przedziału cenowego - Zdjęcie: QUANG DINH

Malejąca płynność i gwałtowny spadek wartości akcji spółek o dużej kapitalizacji ponownie wywołały obawy dotyczące marży. Jednak obecna presja nie jest całkowicie negatywna.

Może to być moment, w którym rynek się uporządkuje, zmuszając inwestorów do powrotu do analizy fundamentalnej.

Przestrzeń do pożyczek papierów wartościowych nadal się kurczy – najniższa od I kw. 2022 r.

Dane zebrane od blisko 40 firm papierów wartościowych posiadających niespłacone pożyczki zabezpieczone depozytem zabezpieczającym (364,5 bln VND) osiągnęły poziom około 95% skali branży, a przestrzeń do udzielania nowych pożyczek zmniejszyła się do 38,4%.

Jest to najniższy poziom od pierwszego kwartału 2022 r., kiedy rynek zmagał się z kryzysem finansowym i doszło do masowej likwidacji akcji.

Wraz ze wzrostem indeksu VN do prawie 1800 punktów, przepływy pieniędzy zabezpieczonych osiągnęły nowy rekord.

Kiedy jednak rynek się odwróci, zwłaszcza w obliczu gwałtownego spadku wartości wielu grup akcji, wskaźnik bezpieczeństwa portfeli zabezpieczonych stanie się powodem do obaw.

Warto zauważyć, że ucierpiały nie tylko akcje spekulacyjne, ale także blue chipy, często uznawane za wsparcie, które również straciły 15-20% od swojego szczytu. Jeśli inwestorzy korzystają z wysokiej dźwigni finansowej, głęboki spadek może potencjalnie wywołać cross-collateralizację.

Z psychologicznego punktu widzenia, największe ryzyko likwidacji nie występuje w przypadku akcji o słabych fundamentach, ale w przypadku dużych akcji o wysokiej płynności. Gdy grupa wiodąca jest zmuszona do likwidacji, presja sprzedaży bardzo szybko rozprzestrzenia się na cały rynek. Bez wystarczająco silnego popytu spirala „spadek – likwidacja – głębszy spadek” staje się efektem łańcuchowym.

Dostosowując się do kontekstu dostosowawczego, inwestorzy wracają do podstaw

Kluczową różnicą w porównaniu z rokiem 2022 jest to, że system nie popadł jeszcze w stan ryzyka systemowego.

Pan Nguyen The Minh, Dyrektor ds. Rozwoju Klientów Indywidualnych w Yuanta Securities Vietnam, skomentował: „Obawy o marże często pojawiały się w ostatnich kwartałach. W szczególności korekta od obecnego szczytu przywołuje również niepokojące wspomnienia z początku 2022 roku. Jednak w porównaniu z 2022 rokiem na rynku nie zaobserwowano jeszcze żadnych zagrożeń systemowych”.

W USA marża również właśnie ustanowiła nowy rekord w kontekście silnego wzrostu indeksu S&P 500. Jednak porównując wzrost zadłużenia w tym samym okresie, wzrost w USA osiągnął jedynie ponad 30% strefy ostrzegawczej, ale nie osiągnął historycznego szczytu. To pokazuje, że globalny rynek akcji znajduje się w cyklu wykorzystywania dźwigni finansowej, ale nie przekroczył niebezpiecznego progu.

„W Wietnamie zadłużenie zabezpieczone hipoteką osiągnęło nowy szczyt w trzecim kwartale 2025 roku, w tym samym czasie, gdy indeks VN osiągnął najwyższy poziom w historii. Jednak wzrost nowego zadłużenia w tym samym okresie wyniósł zaledwie 69,47% – znacznie mniej niż szczyt wzrostu w 2021 roku, który wyniósł 137%. Wskaźnik marży do kapitału własnego wynosi obecnie 1,1, podczas gdy historyczny szczyt to 1,5, a maksymalna przestrzeń zgodnie z przepisami to 2” – ocenił pan Minh.

Tymczasem pan Bui Van Huy – wiceprzewodniczący zarządu i dyrektor ds. badań inwestycyjnych FIDT – uważa, że ta korekta wynika nie tylko z normalnej realizacji zysków, ale również odzwierciedla korektę oczekiwań. Po długim okresie wzrostów, wyceny wielu akcji wzrosły zbyt szybko w porównaniu z tempem faktycznego odzyskiwania zysków. Kiedy przepływy pieniężne osłabną, rynek wraca do normy : dobre firmy utrzymują swoje ceny, a słabsze zostaną odfiltrowane.

Pan Huy uważa, że nadszedł właściwy moment, aby rynek powrócił do swoich fundamentów.

„Wiele sektorów dokonało znacznych korekt o 15-25% w porównaniu ze szczytem, zwłaszcza bankowość, handel detaliczny, nieruchomości, materiały budowlane i infrastruktura. Są to sektory o stosunkowo solidnych fundamentach, utrzymujące wzrost zysków i nadal korzystające z polityki cyklu 2025-2026. Kiedy wyceny zostały znacząco zdyskontowane, nadszedł właściwy moment dla inwestorów na selektywną akumulację w średnim i długim terminie” – powiedział pan Huy.

Ogólnie rzecz biorąc, rozsądną strategią w tym momencie jest cierpliwość i priorytetowe traktowanie przedsiębiorstw o solidnych podstawach finansowych, stabilnym przepływie środków pieniężnych i jasnych perspektywach zysku, zamiast szukania krótkoterminowych okazji w zmienności.

Jest to okres spokojnej akumulacji, a nie pogoń za falą, mający na celu osiągnięcie średnioterminowego celu, gdy rynek zakończy bieżący cykl korekty.

Source: https://tuoitre.vn/margin-nhay-cam-nhat-ke-tu-2022-chung-khoan-can-quay-tro-lai-voi-cau-chuyen-co-ban-20251112090453075.htm

![[Zdjęcie] Autostrady przechodzące przez Dong Nai](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/12/1762940149627_ndo_br_1-resize-5756-jpg.webp)

![Przejście Dong Nai OCOP: [Artykuł 3] Powiązanie turystyki z konsumpcją produktów OCOP](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/10/1762739199309_1324-2740-7_n-162543_981.jpeg)

Komentarz (0)