La sfârșitul lunii octombrie, Ministerul Finanțelor a anunțat modificări ale cerințelor privind rata de siguranță financiară pentru societățile de valori mobiliare. Circulara nr. 102/2025/TT-BTC de modificare a reglementărilor privind siguranța financiară pentru organizațiile de tranzacționare a valorilor mobiliare va intra în vigoare începând cu 15 decembrie 2025.

Deși raportul minim de adecvare a capitalului (raportul capitalului propriu/activelor ponderate în funcție de risc) de 180% rămâne același, noul cadru de reglementare a introdus ponderi de risc semnificativ mai mari pentru clasele cheie de active - inclusiv obligațiuni corporative, creanțe și acțiuni. Valoarea investițiilor insolvente trebuie dedusă din capitalul disponibil al firmei de valori mobiliare.

VIS Rating consideră că aceste schimbări au un impact pozitiv asupra bonității întregii industrii. Reglementările revizuite sunt concepute pentru a direcționa creșterea către activități comerciale mai sigure, a limita zonele cu riscuri potențiale ridicate și a reduce riscurile de concentrare. Acest lucru subliniază importanța unei creșteri prudente a afacerilor și a unei gestionări stricte a riscurilor, în special în contextul unui sentiment optimist al investitorilor și al creșterii rapide a industriei.

Această unitate de rating de credit a declarat că, din 2020 până în primele 9 luni ale anului 2025, activele totale ale celor mai mari 30 de companii de valori mobiliare din industrie au avut o rată anuală compusă de creștere (CAGR) de 34%. Multe companii - adesea asociate cu bănci private - au fost active în furnizarea de capital către întreprinderi mari, în special în sectoarele imobiliar și al energiei regenerabile, prin creditare directă, investiții în obligațiuni și creditare pe marjă. Cu toate acestea, problemele juridice recente și întârzierile la plățile obligațiunilor de către unele întreprinderi mari au crescut riscurile de credit.

Dependența tot mai mare a băncilor de firmele de valori mobiliare afiliate pentru creșterea profitului va crește, de asemenea, riscul sistemic. Impulsul către serviciile de valori mobiliare crește expunerea băncilor la creditele acordate corporațiilor mari, sporind vulnerabilitatea acestora și riscul de credit asociat cu clienții mari. În ultimii trei ani, cota de piață a firmelor de valori mobiliare afiliate băncilor private a crescut semnificativ, datorită majorărilor mari de capital.

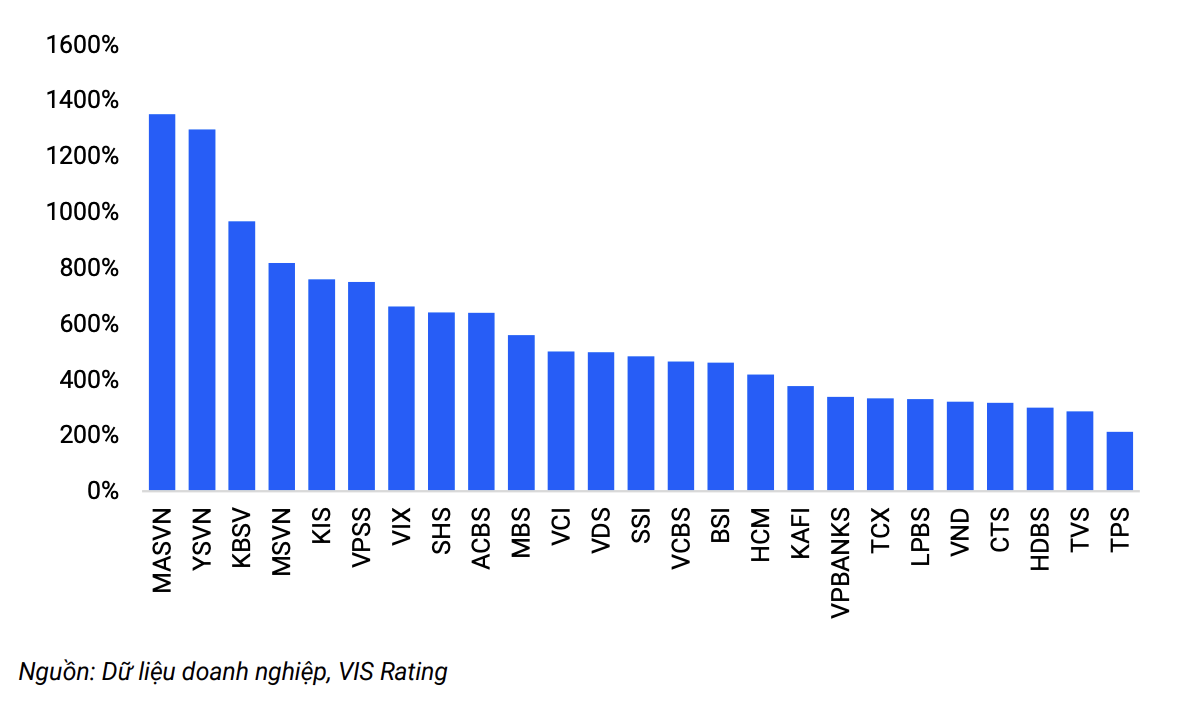

|

| Majoritatea companiilor au un indicator de siguranță financiară care depășește minimul de 180% la șase luni din 2025. |

Deși reglementările privind siguranța financiară sunt înăsprite, VIS Rating consideră în continuare că impactul pe termen scurt asupra creșterii afacerilor multor companii de valori mobiliare nu va fi mare. Majoritatea companiilor de valori mobiliare mențin rate de siguranță financiară mult peste pragul de 180%.

Companiile axate pe creditarea pe marjă (de exemplu, MBS) și tranzacționarea de acțiuni cu lichiditate ridicată, cum ar fi SHS, sunt încă bine poziționate, cu rate de siguranță financiară cuprinse între 550% și 650% în primele șase luni ale anului 2025. Între timp, companiile care dețin numeroase obligațiuni corporative, cum ar fi VNDirect și TPS, atrag activ capital pentru a-și îmbunătăți capacitatea de a absorbi pierderile și de a susține ritmul de creștere.

Prin urmare, această unitate de rating de credit se așteaptă ca reglementările revizuite să îndrume societățile de valori mobiliare să se concentreze pe activitățile de bază, cum ar fi creditarea pe marjă, tranzacționarea cu obligațiuni și alte titluri de valoare, limitând în același timp activitățile comerciale non-esențiale, cum ar fi creanțele din Contractele de Cooperare Comercială (BCC).

Unele companii au creanțe mari la BCC, adesea asociate cu creditarea unor întreprinderi cu fluxuri de numerar slabe, grad ridicat de îndatorare și un istoric de întârziere la plățile obligațiunilor - ceea ce prezintă un risc ridicat de pierderi de credit.

În același timp, regulamentul va contribui și la reducerea riscului de concentrare prin creșterea ponderii de risc pentru aporturile de capital la societăți cu răspundere limitată cu până la 30%, atunci când investiția totală într-o organizație depășește 25% din capitalul propriu al societății de valori mobiliare. Aceasta a extins domeniul de aplicare față de anterior, care se aplica doar investițiilor în acțiuni și obligațiuni.

În plus, noua reglementare include și ratinguri de credit de la organizații internaționale sau interne de rating ca bază pentru determinarea coeficientului de risc pentru investițiile în obligațiuni corporative. Acest lucru este în concordanță cu Legea privind valorile mobiliare din 2024, care impune ratinguri de credit pentru emiterea de obligațiuni și creează o mai mare transparență în diferențierea riscurilor, în special pentru companiile specializate în investiții și distribuție de obligațiuni, a comentat VIS Rating.

Sursă: https://baodautu.vn/siet-chat-an-toan-tai-chinh-dinh-huong-lai-chien-luoc-hoat-dong-cong-ty-chung-khoan-d444943.html

![[Foto] Paradă pentru a sărbători cea de-a 50-a aniversare a Zilei Naționale a Laosului](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

![[Fotografie] Venerarea statuii lui Tuyet Son - o comoară veche de aproape 400 de ani la Pagoda Keo](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

Comentariu (0)