ٹیکس کی شرح اب بھی 35 فیصد کیوں ہے؟

وزارت خزانہ نے قومی اسمبلی کی قائمہ کمیٹی کو رپورٹ کرنے کے لیے ذاتی انکم ٹیکس (ترمیم شدہ) قانون کے مسودے کو موصول کرنے اور اس کی وضاحت کرنے کے لیے متعدد مشمولات کے مسودے پر حکومتی اراکین سے رائے مانگی ہے۔

پروگریسو ٹیکس شیڈول پر مسائل کی وضاحت کرتے ہوئے، وزارت خزانہ نے کہا کہ اس نے مسودہ قانون میں پروگریسو ٹیکس شیڈول (تنخواہوں اور اجرتوں سے حاصل ہونے والی آمدنی پر لاگو) کا جائزہ لیا ہے اور اسے ایڈجسٹ کیا ہے۔

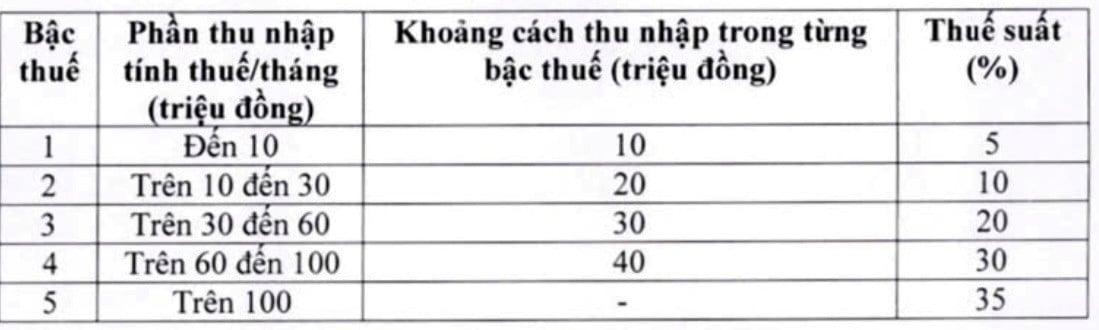

اس کے مطابق، ڈرافٹنگ ایجنسی نے ٹیکس شیڈول کی دو ٹیکس شرحوں کو ایڈجسٹ کیا ہے، جس میں 15% ٹیکس کی شرح (سطح 2 پر) 10% اور 25% ٹیکس کی شرح (سطح 3 پر) کو 20% کر دیا گیا ہے، خاص طور پر مندرجہ ذیل:

اس نئے ٹیکس شیڈول کے ساتھ، وزارت خزانہ کے مطابق، موجودہ سطح پر ٹیکس ادا کرنے والے تمام افراد کی ٹیکس کی ذمہ داریاں موجودہ ٹیکس شیڈول کے مقابلے میں کم ہو جائیں گی۔ اس کے علاوہ، نیا ٹیکس شیڈول کچھ سطحوں پر اچانک اضافے پر بھی قابو پاتا ہے، زیادہ معقول ٹیکس شیڈول کو یقینی بناتا ہے۔

خاص طور پر، ٹیکس ٹیبل میں، سطح 5 پر سب سے زیادہ 35% ٹیکس کی شرح کے لیے، وزارت خزانہ کا خیال ہے کہ یہ ایک معقول تجویز ہے۔ یہ اوسط ٹیکس کی شرح ہے، جو دنیا کے دوسرے ممالک اور آسیان خطے کے مقابلے بہت زیادہ یا بہت کم نہیں ہے (تھائی لینڈ، انڈونیشیا، اور فلپائن بھی ٹیکس کی شرح 35% کی بلند ترین سطح پر طے کرتے ہیں؛ چین 45% ہے)۔

اس کے علاوہ وزارت خزانہ کے مطابق اگر شرح کو 35 فیصد سے 30 فیصد تک ایڈجسٹ کیا جاتا ہے تو اسے امیروں کے لیے ٹیکس میں کمی کی پالیسی تصور کیا جائے گا۔

VietNamNet رپورٹر سے بات کرتے ہوئے، Bach Khoa Consulting Services Co., Ltd. کی سی ای او محترمہ لی تھی تھی نے کہا کہ ٹیکس کی شرح 2 اور 3 کی سطح پر کم کرنے کی ایڈجسٹمنٹ سے ظاہر ہوتا ہے کہ تبصروں کو سنا گیا ہے۔ تاہم، یہ افسوسناک ہے کہ ٹیکس کی شرح 35% برقرار ہے، حالانکہ وہ اور بہت سے ماہرین نے بار بار تجزیہ کیا ہے اور تجویز کیا ہے کہ یہ شرح بہت زیادہ ہے اور اسے ختم کر دینا چاہیے۔

ہنوئی یونیورسٹی آف بزنس اینڈ ٹیکنالوجی کے لیکچرر ڈاکٹر نگوین نگوک ٹو نے بھی بار بار تجویز کیا ہے کہ 35% ٹیکس کی شرح کو ہٹا دیا جانا چاہیے کیونکہ یہ "بہت زیادہ اور نامناسب" ہے۔ اسے تشویش ہے کہ ٹیکس کی بلند شرح ویتنام کے لیے بیرون ملک سے اعلیٰ معیار کے انسانی وسائل کو راغب کرنے میں مقابلہ کرنا مشکل بنا دے گی۔

ماہر کے مطابق، اس وقت خطے میں صرف تھائی لینڈ، فلپائن اور انڈونیشیا میں 35 فیصد ٹیکس کی شرح لاگو ہوتی ہے، لیکن یہ سب بہت زیادہ آمدنی والے گروپوں پر لاگو ہوتے ہیں۔ انڈونیشیا میں، 35% ٹیکس کی شرح سے مشروط آمدنی کی حد 8 بلین VND/سال کے برابر ہے۔ تھائی لینڈ میں، یہ 2.6-3 بلین VND/سال ہے اور فلپائن میں، یہ تقریباً 4 بلین VND/سال ہے۔ اس کا مطلب ہے کہ ٹیکس دہندگان کی اس ٹیکس کی شرح کے تابع ہونے کے لیے 330-660 ملین VND/ماہ کی آمدنی ہونی چاہیے۔

دریں اثنا، ویتنام میں، 100 ملین VND/ماہ سے زیادہ کی قابل ٹیکس آمدنی 35% کی شرح سے مشروط ہے۔ انہوں نے یہ بھی حوالہ دیا کہ ٹیلنٹ کو راغب کرنے کے لیے سنگاپور میں ٹیکس کی سب سے زیادہ شرح صرف 24% ہے اور ٹیکس کی یہ شرح صرف 1 ملین SGD/سال (تقریباً 20.5 بلین VND) سے زیادہ کی آمدنی پر لاگو ہوتی ہے۔

اس سے، ڈاکٹر Nguyen Ngoc Tu نے کہا کہ اگر تنخواہ دار کارکنوں کے لیے 35% ٹیکس کی شرح کو برقرار رکھنا ہے، تو اس سطح پر قابل ٹیکس آمدنی کی حد کو مضبوطی سے ایڈجسٹ کرنا ضروری ہے۔ 80 ملین VND/ماہ سے زیادہ کی قابل ٹیکس آمدنی کی سطح 17 سالوں سے لاگو کی گئی ہے، لہذا اسے 100 ملین VND/ماہ تک بڑھانا مناسب نہیں ہے۔

مسٹر ٹو کے مطابق، اگر 35% ٹیکس کی شرح کو نہیں ہٹایا جاتا ہے تو، علاقائی مشق سے رجوع کرنے کے لیے قابل ٹیکس آمدنی کی حد کو تقریباً 300 ملین VND/ماہ تک بڑھایا جانا چاہیے۔

مرحلہ وار آمدنی کے فرق کو وسیع کرنے کی تجویز

تازہ ترین مسودہ قانون کے مطابق، ہر ٹیکس بریکٹ کے لیے آمدنی کا فرق فی الحال 10، 20، 30، اور 40 ملین VND ہے۔ محترمہ لی تھی تھیو نے تجویز پیش کی کہ اس فرق کو وسیع کیا جانا چاہئے تاکہ آمدنی تنخواہ دار کارکنوں کی زندگیوں کو یقینی بنا سکے، اور ٹیکس کی ادائیگی کارکنوں کے مفادات اور ذاتی انکم ٹیکس کی ذمہ داریوں کے درمیان زیادہ ہم آہنگ ہو۔

خاص طور پر، اس نے تجویز پیش کی کہ سطح 1 کو 10 ملین VND/ماہ پر رہنا چاہیے، لیکن سطح 2 کو 10-40 ملین VND سے اور سطح 3 کو 40-80 ملین VND سے بڑھایا جانا چاہیے۔

اسی نقطہ نظر کا اشتراک کرتے ہوئے، ڈاکٹر Nguyen Ngoc Tu نے تبصرہ کیا کہ نئے مسودے میں پہلے تین ٹیکس بریکٹ متوسط آمدنی والے گروپ میں آتے ہیں لیکن ٹیکس کی شرح میں تیزی سے اضافہ ہوتا ہے جب ہر بریکٹ 10 فیصد تک بڑھ جاتا ہے۔ ایک ہی وقت میں، بریکٹ کے درمیان آمدنی کا فرق بہت کم ہے، جس کی وجہ سے دباؤ میں "چھلانگ" بڑھ جاتی ہے۔

لہذا، مسٹر ٹو نے ٹیکس کی سطح کے درمیان آمدنی کے فرق کو درج ذیل سمت میں وسیع کرنے کی تجویز پیش کی: سطح 1 20 ملین VND/ماہ سے زیادہ ہے۔ سطح 2 20-70 ملین VND سے ہے؛ سطح 3 70-120 ملین VND سے ہے؛ سطح 4 120-180 ملین VND سے ہے؛ لیول 5 180 ملین VND/ماہ سے زیادہ ہے۔

مسٹر ٹو کے مطابق ٹیکس کی شرحوں کو کم کرنا اور سطحوں کے درمیان فرق کو وسیع کرنا ٹیکس دہندگان کو اپنی ذمہ داریوں میں اچانک اضافے سے بچنے اور "لوگوں کو نرمی دینے" کے جذبے کا مظاہرہ کرنے میں مدد کرے گا۔ جب آمدنی کی سطح بہت قریب ہوتی ہے، سطحوں میں تیزی سے چھلانگ ٹیکس کی شرح میں تیزی سے اضافے کا سبب بنتی ہے، جس سے اجرت کمانے والوں پر بہت زیادہ دباؤ پڑتا ہے۔

ماخذ: https://vietnamnet.vn/nguong-100-trieu-thang-chiu-thue-35-la-khong-tuong-xung-can-nang-len-300-trieu-2468346.html

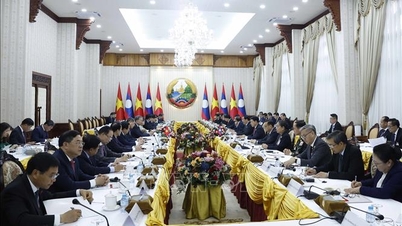

![[تصویر] جنرل سیکرٹری ٹو لام اور ان کی اہلیہ لاؤس کے قومی دن کی 50 ویں سالگرہ میں شرکت کر رہے ہیں](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764641507374_1-jpg.webp&w=3840&q=75)

تبصرہ (0)