منذ بداية العام وحتى نهاية الأسبوع الماضي (7 يونيو)، أظهر أداء أسهم البنوك تباينًا، حيث ارتفعت العديد من الأسهم بشكل حاد، ولكن ارتفعت أيضًا بعض الأسهم بشكل أقل من مؤشر VN.

لعبت البنوك، وهي أكبر مجموعة من الأسهم من حيث القيمة السوقية في البورصة، والتي تمثل أكثر من 30٪ ولها تأثير كبير على مؤشر VN، دورًا قياديًا جيدًا إلى حد ما في الربع الأول من العام (بفضل الأداء التجاري الإيجابي في الربع الرابع من عام 2023)، ولكنها شهدت بعد ذلك فترة ركود بسبب انخفاض أرقام الربع الأول من عام 2024 عن المتوقع.

|

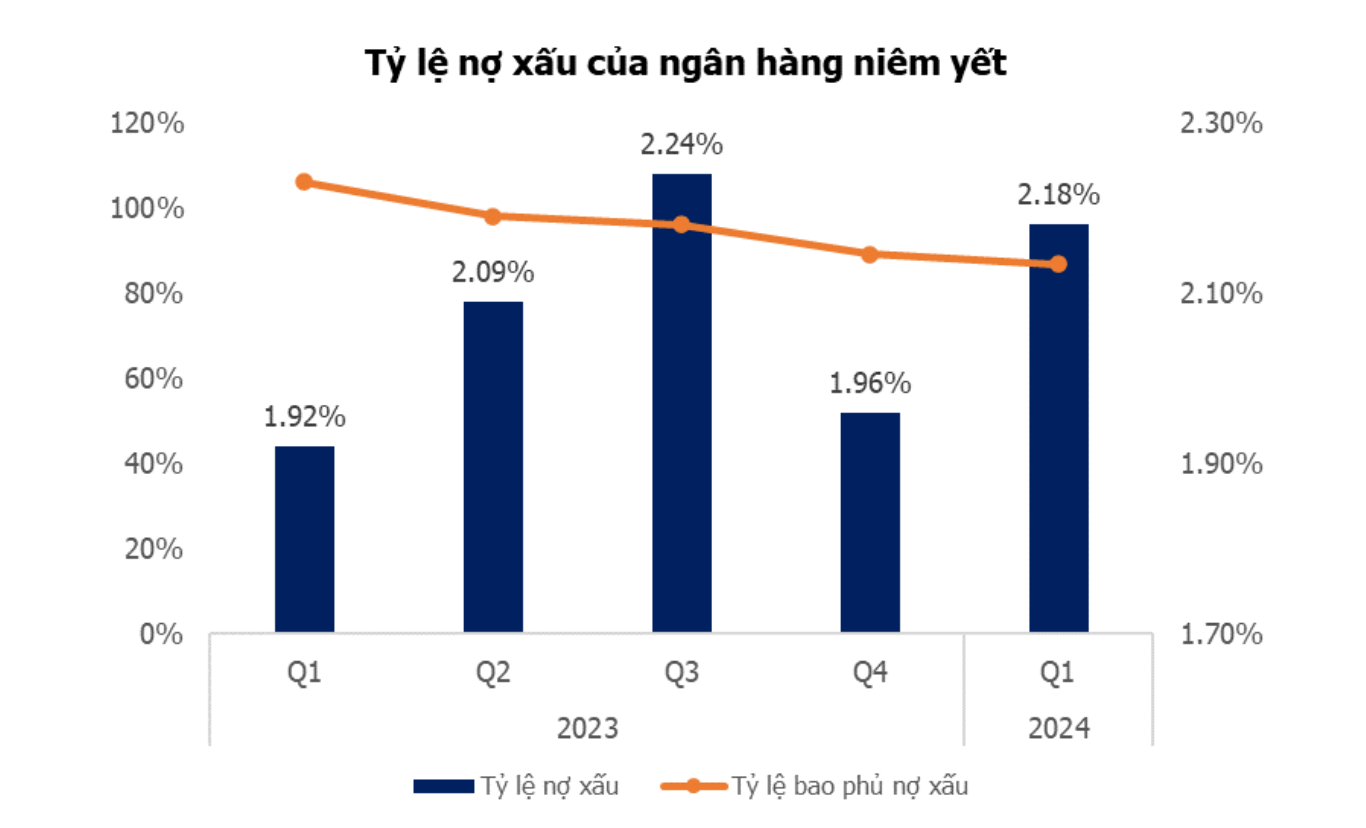

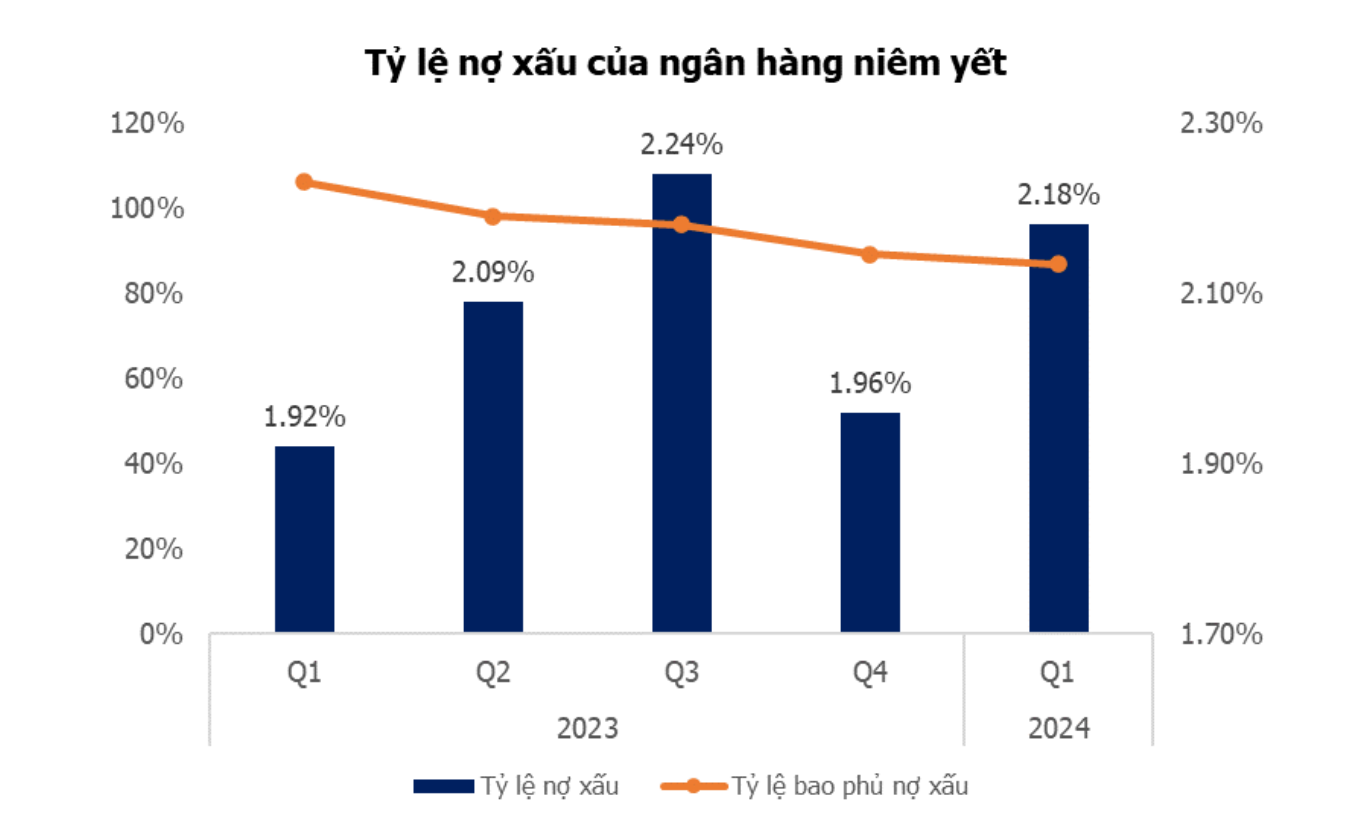

| نسبة القروض المتعثرة للبنوك المدرجة |

بحسب السيد دانغ فان كوونغ، رئيس قسم الوساطة في شركة ميراي أسيت للأوراق المالية، تُظهر الإحصاءات ارتفاع نسبة القروض المتعثرة في 27 بنكًا تجاريًا مدرجًا من 1.96% في الربع الأخير من عام 2023 إلى 2.18% في الربع الأول من عام 2024، على الرغم من انخفاض أسعار الفائدة على القروض إلى مستويات تاريخية. وتتمثل الأسباب الرئيسية في تراجع قدرة الأفراد والشركات على سداد ديونهم نتيجةً لصعوبات الدخل، وانخفاض الطلبات الجديدة، وتراجع السيولة في سوق العقارات، بالإضافة إلى تباطؤ نمو الائتمان.

مع ازدياد القروض المتعثرة، انخفضت نسبة تغطية القروض المتعثرة في القطاع من 106% في نفس الفترة من العام الماضي إلى 86.87% في الربع الأول من عام 2024.

|

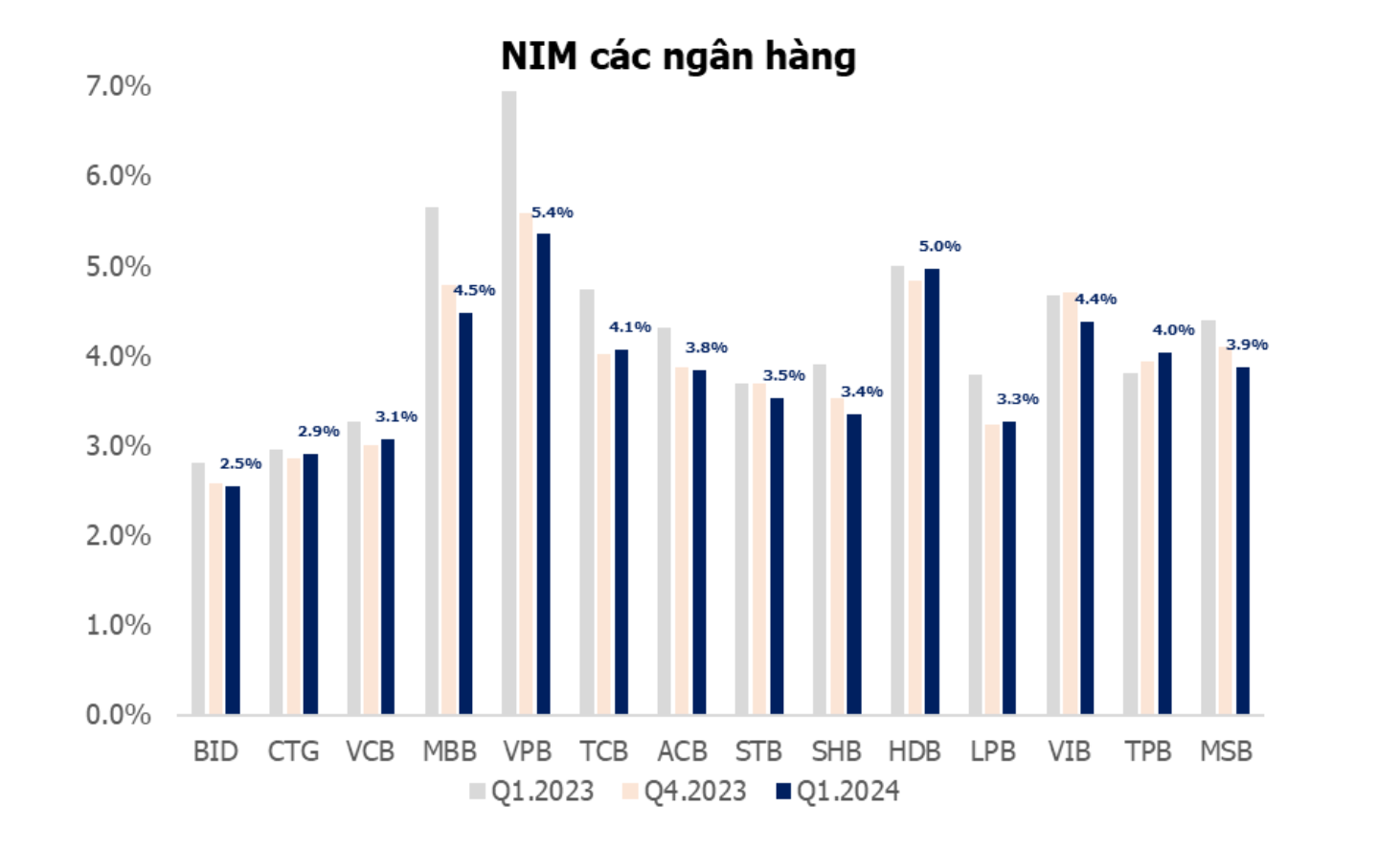

شهد هامش صافي الفائدة (NIM) في النظام المصرفي انخفاضًا ملحوظًا خلال الأرباع الأخيرة، حيث تراجع إلى 3.4% في الربع الأول من عام 2024 مقارنةً بـ 3.73% في الفترة نفسها من العام الماضي. ويعود هذا التراجع بشكل رئيسي إلى محدودية نمو الائتمان واضطرار البنوك إلى خفض أسعار الفائدة لدعم العملاء الذين يواجهون صعوبات في التدفقات النقدية. وبينما انخفضت تكلفة رأس المال، تراجع دخل الفوائد أيضًا بشكل حاد في الربع الأخير. ووفقًا للسيد كوانغ، فقد شهدت جميع البنوك انخفاضًا في هامش صافي الفائدة مقارنةً بالفترة نفسها من العام الماضي، إلا أن بعض البنوك، مثل CTG وVCB وTCB وHDB وLPB وTPB، أظهرت تحسنًا في هذا الهامش مقارنةً بالربع الرابع من عام 2023.

|

| هامش صافي الفائدة (NIM) للبنوك |

بالعودة إلى أسعار أسهم القطاع المصرفي، فمنذ بداية العام وحتى نهاية الأسبوع الماضي (7 يونيو)، شهدت العديد من الأسهم زيادات قوية ومثيرة للإعجاب، مثل LPB بنسبة 66%، وTCB بنسبة 59.2%، وMBB بنسبة 23%، وACB بنسبة 22.5%، وVIB بنسبة 21.1%، وCTG بنسبة 21%، في حين أن أسهمًا مثل VCB وSTB وBID وSHB ... ارتفعت بنسبة أقل من 10%، وهو أقل من الأداء الذي حققه مؤشر VN.

في الآونة الأخيرة، شهدت الأسهم الرائدة اتجاهات صعودية قوية، مثل أسهم البنوك، التي جذبت أيضاً اهتماماً كبيراً من المستثمرين، بما في ذلك STB وCTG وTCB وMSB وVIB وMBB وغيرها.

أوضح السيد كوونغ أن هناك عدة مؤشرات إيجابية لهذه المجموعة. فقد ارتفع نمو الائتمان بنهاية شهر مايو بنسبة 2.41% مقارنةً بنهاية عام 2023 (أي ما يعادل زيادة سنوية قدرها 12.8%). ويُعدّ معدل نمو الائتمان جيدًا جدًا بعد فترة من النمو البطيء (حيث لم تتجاوز الزيادة 0.26% بنهاية الربع الأول مقارنةً ببداية العام). وبذلك، ومنذ بداية العام وحتى نهاية شهر مايو، تم ضخّ أكثر من 326,800 مليار دونغ فيتنامي من الائتمان القائم في الاقتصاد ، مما يدل على تحسّن القدرة على استيعاب رأس المال، فضلًا عن زيادة الطلب على القروض.

ذكر السيد كوونغ أنه وفقًا للمعلومات المتاحة، كان نمو الائتمان في بعض البنوك حتى نهاية شهر مايو على النحو التالي: زاد بنك LPB بنسبة 10.6٪، وبنك TCB بنسبة 9.9٪، وبنك ACB بنسبة 6.7٪، وبنك CTG بنسبة 4٪، وبنك STB بنسبة 3.7٪، وبنك BID بنسبة 2.3٪، وبنك MBB بنسبة 1.8٪؛ في حين شهد البنكان الحكوميان الكبيران، VCB وAgribank، نموًا سلبيًا بنسبة 0.4٪ و0.2٪ على التوالي.

يُعدّ صافي دخل الفوائد مصدرًا رئيسيًا للإيرادات في النموذج التشغيلي للبنوك؛ ولذلك، فإن النمو القوي للائتمان في بنكي LPB وTCB، فضلًا عن النتائج التجارية الإيجابية في الربع الأول، تُعدّ أسبابًا مهمة تُفسّر الارتفاع الملحوظ في أسعار أسهم هذين البنكين، وفقًا للسيد كوانغ. وسيتضح مستقبل القطاع المصرفي بفضل عوامل تشمل ما يلي:

(1) من المتوقع حدوث نمو أسرع في الائتمان وانخفاض طفيف في نسبة القروض المتعثرة، حيث يستمر المناخ المالي والتجاري، إلى جانب انتعاش طلب العملاء (الشركات والأفراد على حد سواء)، في توليد طلبات جديدة للشركات، ومن المتوقع أن ينتعش سوق العقارات مع زيادة السيولة.

(2) من المتوقع أن يتحسن هامش صافي الفائدة (NIM) اعتبارًا من الربع الثالث من عام 2024 بسبب ارتفاع أسعار الفائدة على القروض بوتيرة أسرع من أسعار الفائدة على الودائع، والنمو الأعلى في الإقراض الشخصي في البنوك في النصف الثاني من العام.

|

|

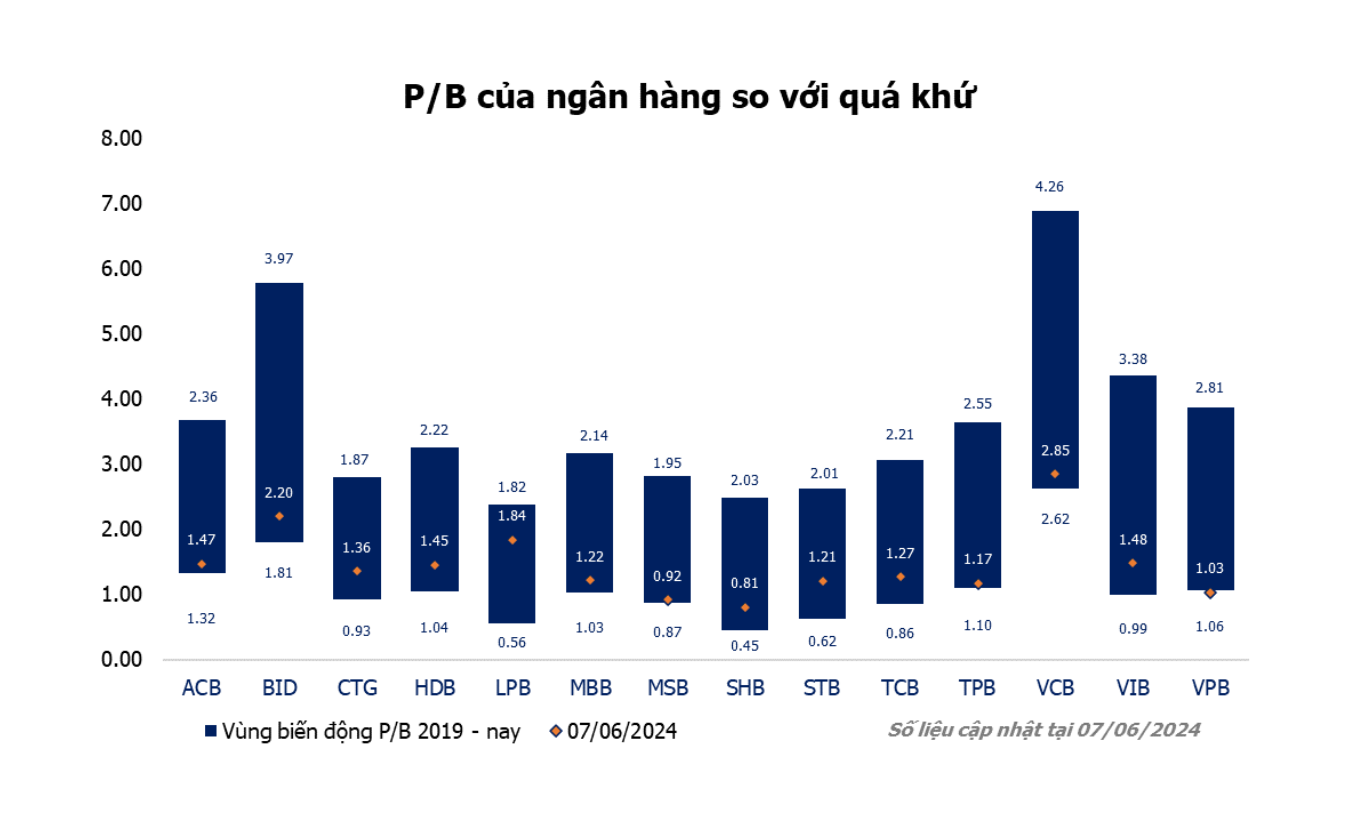

| تقييم العديد من البنوك المدرجة بناءً على نسب السعر إلى الأرباح ونسب السعر إلى القيمة الدفترية الحالية. |

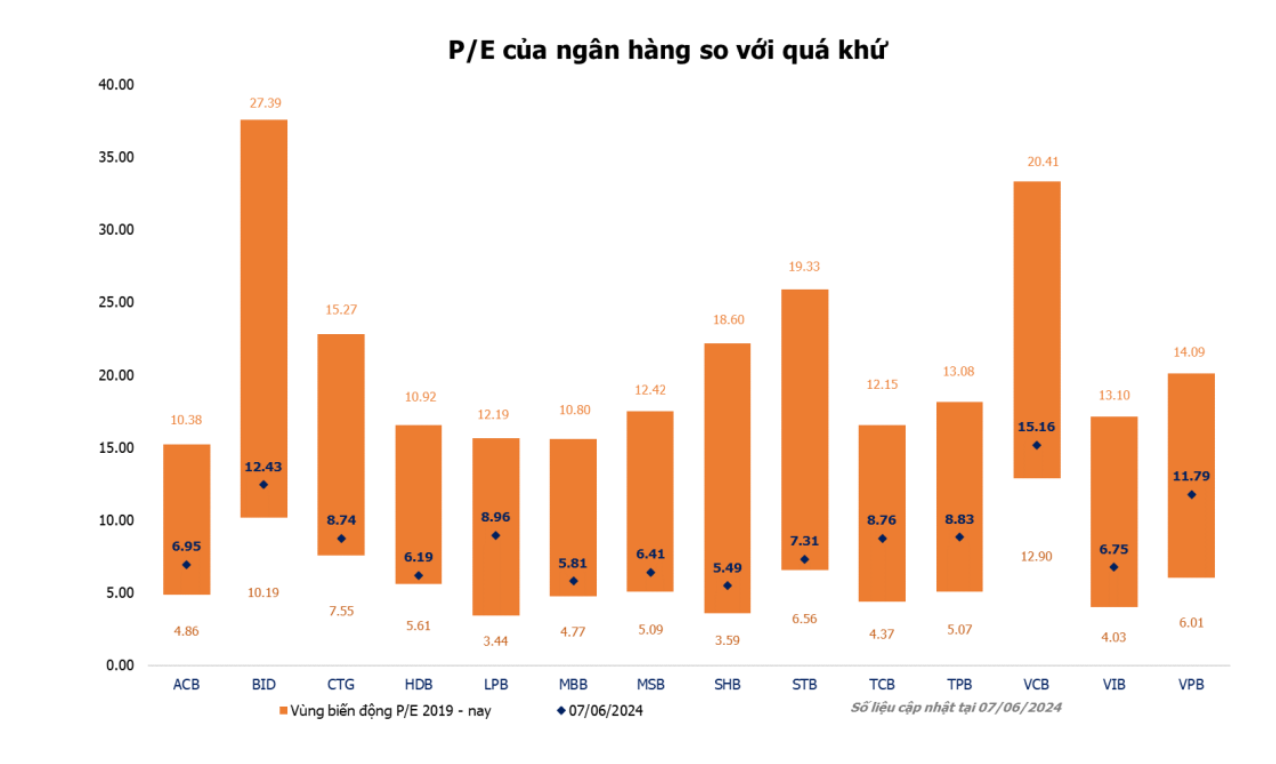

سيستمر التباين في نتائج الأعمال والأوضاع المالية بين البنوك خلال الفصول القادمة. وفيما يتعلق بفرص الاستثمار، ينبغي على المستثمرين تحليل أسهم البنوك بعناية والاستثمار فيها، لا سيما تلك التي تتمتع بمعدلات نمو ائتماني أعلى من المتوسط وقدرات قوية على إدارة المخاطر، وذلك بأسعار منخفضة تاريخياً.

وأضاف السيد كوونغ أن القصص المتعلقة بإتمام خطط إعادة الهيكلة للدخول في دورة نمو جديدة، أو توزيع الأرباح النقدية، أو إصدار الأسهم لزيادة رأس المال المصرح به، تستحق أيضًا الملاحظة في بعض البنوك.

المصدر: https://baodautu.vn/co-phieu-ngan-hang-phan-hoa-va-co-hoi-d217435.html

![[صورة] مدينة هو تشي منه مزينة بالأعلام والزهور قبل يوم الانتخابات.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2026/03/13/1773392076518_anh-man-hinh-2026-03-13-luc-15-53-29.png)

تعليق (0)