WeWork ก่อตั้งขึ้นในปี 2010 ด้วยความมุ่งมั่นที่จะสร้างวัฒนธรรมการทำงานรูปแบบใหม่ ในช่วงแรกเติบโตอย่างรวดเร็ว แต่หลังจากนั้นเพียง 9 ปีก็ประสบกับความล้มเหลว และไม่สามารถฟื้นตัวได้หลังจากการระบาดใหญ่

สิบวันก่อนสิ้นปี 2018 เครื่องบิน Gulfstream มูลค่า 60 ล้านดอลลาร์ของ WeWork ได้บินขึ้นจากนิวยอร์กมุ่งหน้าสู่ฮาวาย บนเครื่องมีอดัม นอยมันน์ ผู้ร่วมก่อตั้ง และความลับมูลค่า 20 พันล้านดอลลาร์: โครงการฟอร์ติจูด (Project Fortitude) ซึ่งมาซาโยชิ ซอน ซีอีโอของ SoftBank ได้เพิ่มการลงทุนเป็น 10 พันล้านดอลลาร์ และซื้อหุ้นส่วนใหญ่ของนักลงทุนทุกราย ยกเว้นนอยมันน์ ในราคาอีก 10 พันล้านดอลลาร์

แผนการนี้ทำให้มั่นใจได้ว่า WeWork จะยังคงอยู่ภายใต้การควบคุมของตระกูลนอยมันน์ไปชั่วรุ่น โดยได้รับการสนับสนุนจากนักลงทุนที่แข็งแกร่งและขับเคลื่อนด้วยวิสัยทัศน์ที่ทะเยอทะยานมากขึ้นเรื่อยๆ อย่างไรก็ตาม ภายในหนึ่งปี เครื่องบินกัลฟ์สตรีมถูกนำออกขาย นอยมันน์สูญเสียตำแหน่ง และมูลค่าของ WeWork ก็ร่วงลงถึงเจ็ดเท่า

หลังจากเผชิญกับการระบาดของโควิด-19 ระลอกใหม่ และความพยายามที่ไม่ประสบความสำเร็จในการกอบกู้ธุรกิจ WeWork ก็มีหนี้สินสะสมหลายพันล้านดอลลาร์และผิดนัดชำระหนี้พันธบัตร จากบริษัทที่เคยเป็นที่ชื่นชอบและมีมูลค่าหลายหมื่นล้านดอลลาร์ในแวดวงเงินทุนร่วมลงทุน วอลล์สตรีทเจอร์นัล รายงานเมื่อต้นเดือนพฤศจิกายนว่าสตาร์ทอัพแห่งนี้กำลังเตรียมยื่นขอล้มละลาย เกิดอะไรขึ้นกับ WeWork กันแน่?

ความฝันที่จะ 'เปลี่ยนแปลง โลก '

ในปี 2010 อดัม นอยมันน์ และมิเกล แมคเคลวี ใช้เงินที่ได้จากการขายบริษัทสตาร์ทอัพ Green Desk มาร่วมก่อตั้ง WeWork วิสัยทัศน์ของพวกเขาคือการสร้าง "เครือข่ายสังคมแบบมีปฏิสัมพันธ์ทางกายภาพ" ที่สามารถดึงดูดฟรีแลนซ์หรือผู้ที่ทำงานจากที่บ้านได้

โมเดลธุรกิจของ WeWork คือการเช่าอาคารสำนักงาน (หรือแต่ละชั้น) ในระยะยาว แล้วปรับปรุงใหม่เพื่อปล่อยเช่า ไม่ใช่แค่การให้บริการพื้นที่ทำงานที่ยืดหยุ่นในระยะสั้นเท่านั้น แต่พวกเขายังดึงดูดลูกค้าด้วยกลยุทธ์ที่เน้นพื้นที่ทันสมัยหรูหรา พร้อมสิ่งอำนวยความสะดวกสำหรับการมีปฏิสัมพันธ์ในชุมชน ความบันเทิง และการรับประทานอาหาร

สำหรับคนหนุ่มสาวที่สงสัยว่าชีวิตนี้มีอะไรน่าสนใจมากกว่าการนั่งอยู่หน้าจอคอมพิวเตอร์ทั้งวันหรือไม่ WeWork ก็มีเบียร์ โต๊ะปิงปอง และห้องทำสมาธิไว้บริการ นอยมันน์เดินทางไปทั่วเพื่อส่งเสริมการสร้างวัฒนธรรมการทำงานแบบใหม่และอื่นๆ อีกมากมาย “เราอยู่ที่นี่เพื่อเปลี่ยนแปลงโลก ไม่มีอะไรที่ผมสนใจมากไปกว่านั้น” เขากล่าวไว้ครั้งหนึ่ง

อดัม นอยมันน์ ในเซี่ยงไฮ้ ประเทศจีน เมื่อวันที่ 12 เมษายน 2561 ภาพ: รอยเตอร์

ตามทฤษฎีแล้ว ต้นทุนที่เกิดขึ้น รวมถึงค่าเช่าและค่าบริการในการดำเนินงาน คาดว่าจะต่ำกว่าราคาที่เรียกเก็บจากผู้เช่า ทำให้ WeWork สามารถสร้างกำไรได้ เช่นเดียวกับสตาร์ทอัพส่วนใหญ่ที่จำเป็นต้อง "ใช้เงิน" ในช่วงปีแรก ๆ นอยมันน์ได้วิเคราะห์ข้อดีของโมเดลใหม่และโอกาสของตลาดพื้นที่ทำงานร่วมกันมูลค่า 2 ล้านล้านดอลลาร์ – ซึ่งต่อมา The Guardian มองว่าเป็นการประเมินที่สูงเกินจริง – เพื่อดึงดูดเงินทุน

เขามักเล่าว่า มาซาโยชิ ซอน ซีอีโอของ SoftBank ใช้เวลาเพียง 28 นาทีในการตัดสินใจลงทุนใน WeWork ในปี 2017 SoftBank และ Vision Fund ลงทุน 4.4 พันล้านดอลลาร์ในสตาร์ทอัพแห่งนี้ โดยมีมูลค่าบริษัทอยู่ที่ 20 พันล้านดอลลาร์ และในปี 2018 SoftBank ก็ลงทุนเพิ่มอีก 4.25 พันล้านดอลลาร์ ทำให้ WeWork กลายเป็นหนึ่งในยูนิคอร์นชั้นนำของโลก (สตาร์ทอัพที่มีมูลค่ามากกว่าหนึ่งพันล้านดอลลาร์)

ฟองสบู่มูลค่าแตกแล้ว

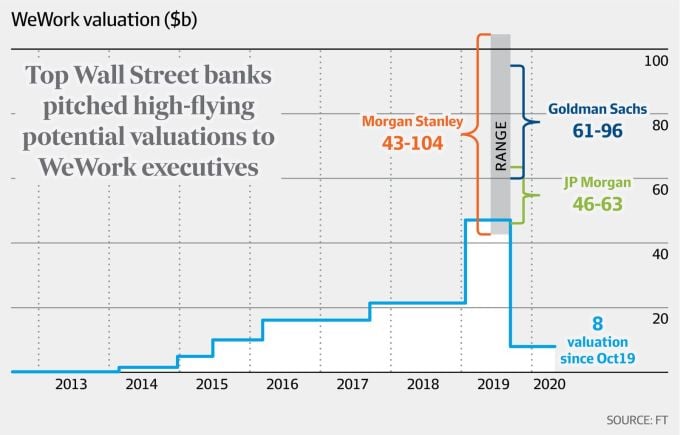

ความสงสัยเริ่มปรากฏขึ้นแล้ว ในปี 2017 วอลล์สตรีทเจอร์นัล แสดงความไม่เชื่อมั่นต่อสตาร์ทอัพมูลค่า 20 พันล้านดอลลาร์ ซึ่งโดยพื้นฐานแล้วเป็นธุรกิจให้เช่าพื้นที่สำนักงาน นี่ยังไม่รวมถึงมูลค่า 47 พันล้านดอลลาร์ที่ได้รับจากการระดมทุนรอบส่วนตัว หรือการประเมินมูลค่าที่น่าตกใจถึง 100 พันล้านดอลลาร์ที่มอร์แกนสแตนลีย์คาดการณ์ว่าบริษัทจะไปถึง

ความหรูหราและแสงสีที่สดใสไม่ได้คงอยู่ยาวนาน ในปี 2018 เมื่อ WeWork เข้าสู่ตลาดพันธบัตรเพื่อกู้ยืมเงินหลายร้อยล้านดอลลาร์ พวกเขาต้องเปิดเผยข้อมูลทางการเงินเพิ่มเติม เอกสารต่างๆ เปิดเผยว่าในปี 2017 WeWork ขาดทุน 883 ล้านดอลลาร์ แม้จะมีรายได้ประมาณ 886 ล้านดอลลาร์ การรั่วไหลของข้อมูลจาก Financial Times เปิดเผยว่าในปีถัดมา บริษัทขาดทุน 1.9 พันล้านดอลลาร์ จากรายได้ประมาณ 1.8 พันล้านดอลลาร์

ในปี 2019 WeWork แซงหน้า JPMorgan Chase ขึ้นเป็นบริษัทให้เช่าพื้นที่เชิงพาณิชย์ที่ใหญ่ที่สุดในนิวยอร์ก และควบคุมพื้นที่ในลอนดอนมากกว่าใครๆ ยกเว้น รัฐบาล อังกฤษ แต่บรรดานักลงทุนตั้งคำถามถึงรากฐานทางการเงินที่ไม่มั่นคงของบริษัท ในเดือนตุลาคมปีนั้น บริษัทต้องถอนแผนการเสนอขายหุ้น IPO หลังจากที่นักลงทุนไม่เต็มใจที่จะซื้อหุ้น ธนาคารต่างๆ ก็ลังเลที่จะให้กู้ยืมแก่ WeWork มากขึ้นเช่นกัน

ท่ามกลางความยากลำบากเหล่านั้น นอยมันน์ก็ยังคงเป็นนอยมันน์เช่นเดิม การเดินทางด้วยเครื่องบินเจ็ตส่วนตัวของเขาถูกกล่าวหาว่าเกี่ยวข้องกับการลักลอบขนกัญชาข้ามพรมแดน ภรรยาของเขาสามารถไล่พนักงานออกได้หากเธอรู้สึกไม่สบายใจ และบริษัทมักปิดท้ายการประชุมเลิกจ้างด้วยการแสดง ดนตรี

ในที่สุด มูลค่าของ WeWork ก็ร่วงลงจากจุดสูงสุดที่ 47 พันล้านดอลลาร์ในเดือนมกราคม 2019 เหลือเพียง 7 พันล้านดอลลาร์ภายในสิ้นปีนั้น ซึ่งเป็นช่วงที่ SoftBank (ญี่ปุ่น) เข้าซื้อกิจการ พวกเขาเลิกจ้างพนักงานหลายพันคน นอยมันน์ลาออกและได้รับเงินกว่า 700 ล้านดอลลาร์จากการขายหุ้นให้กับ SoftBank และเงินสดที่ได้รับ

มูลค่าของ WeWork ผันผวนระหว่างปี 2013 ถึง 2020 โดยพุ่งสูงสุดที่ระดับประมาณการตั้งแต่ 8 พันล้านดอลลาร์ถึง 104 พันล้านดอลลาร์ในปี 2019 โดยสถาบันการเงินต่างๆ (ภาพประกอบ: FT)

จากการวิเคราะห์ ของ Bloomberg ในปี 2019 สิ่งที่ทำให้ WeWork เปลี่ยนจากบริษัทที่ได้รับความสนใจจากนักลงทุนกลายเป็นบริษัทที่ถูกดูหมิ่นเหยียดหยามนั้น เป็นเหตุการณ์ที่สร้างบรรทัดฐานใหม่ในรูปแบบการเติบโตและการถดถอยใดๆ และไม่ใช่ข้อกังวลทั่วไปของนักลงทุน เช่น กระแสเงินสดในอนาคต

การวิเคราะห์ชี้ให้เห็นว่า การตกต่ำของ WeWork สามารถอธิบายได้ด้วยแนวคิดเชิงนามธรรมเท่านั้น คล้ายกับวิธีที่ผู้ก่อตั้งอย่างนอยมันน์โน้มน้าวให้นักลงทุนทุ่มเงินหลายหมื่นล้านดอลลาร์ ต้องยอมรับว่านอยมันน์มีความสามารถในการขายวิสัยทัศน์ของสตาร์ทอัพที่สามารถครองโลกได้ มากกว่าที่จะเป็นเพียงบริษัทให้เช่าพื้นที่สำนักงานร่วมกันธรรมดาๆ

ดิ้นรนในยุคหลังโควิด-19

เมื่อยุคของนอยมันน์สิ้นสุดลงในเดือนกุมภาพันธ์ 2020 แซนดีป มาธรานีก็เข้ามารับช่วงต่อ ภายใต้การนำของมาธรานี วีเวิร์คได้เข้าจดทะเบียนในตลาดหลักทรัพย์ในเดือนตุลาคม 2021 ผ่านการควบรวมกิจการกับบริษัทจัดตั้งขึ้นเพื่อวัตถุประสงค์พิเศษ (SPAC)

การระบาดของโควิด-19 แพร่กระจายไปทั่ว ทำให้เกิดความวิตกกังวลเกี่ยวกับภาวะเศรษฐกิจถดถอยและนำไปสู่การลดจำนวนพนักงานในอุตสาหกรรมเทคโนโลยี ซึ่งส่งผลกระทบอย่างหนักต่อความต้องการพื้นที่ทำงานร่วมกัน (co-working space) ในวงกว้าง ตลาดเช่าพื้นที่สำนักงานได้รับผลกระทบหลังการระบาด เนื่องจากพนักงานไม่เต็มใจที่จะกลับไปทำงานที่สำนักงาน

ซูซานนาห์ สตรีเตอร์ หัวหน้าฝ่ายสกุลเงินและตลาดของ Hargreaves Lansdown กล่าวว่า WeWork แสดงให้เห็นถึงสัญญาณของความอ่อนแออยู่แล้ว ด้วยการขาดทุนจำนวนมากและหนี้สินที่เพิ่มขึ้นก่อนเกิดการระบาดใหญ่ “แต่วิกฤตโควิดทำให้พวกเขาต้องจ่ายราคาสำหรับรูปแบบธุรกิจที่เปราะบางอยู่แล้ว” เธอกล่าว

เมื่อเผชิญกับอุปสรรคเหล่านี้ ในช่วงต้นปี WeWork ได้พยายามเสริมสร้างฐานะทางการเงินเพื่อรับมือกับภาวะเศรษฐกิจตกต่ำ ในเดือนมีนาคม บริษัทได้ตกลงทำข้อตกลงปรับโครงสร้างหนี้กับ SoftBank รวมถึงเจ้าหนี้รายใหญ่ในวอลล์สตรีทหลายราย เช่น King Street Capital Management และ Brigade Capital Management

SoftBank ตกลงที่จะแลกเปลี่ยนหนี้ประมาณ 1.6 พันล้านดอลลาร์สหรัฐฯ เป็นหนี้และหุ้นผสมใหม่ใน WeWork การทำธุรกรรมนี้ช่วยลดหนี้ของบริษัทลงมากกว่า 1.5 พันล้านดอลลาร์สหรัฐฯ

ในส่วนหนึ่งของข้อตกลงนั้น WeWork ยังได้รับการลงทุนจากกองทุน Rajeev Misra ของ SoftBank ซึ่งก็คือ One Investment Management โดยให้เงินกู้ดอกเบี้ยสูงเกือบ 500 ล้านดอลลาร์ "เงินทุนใหม่ที่ระดมได้และผูกพันในธุรกรรมนี้คาดว่าจะเพียงพอต่อแผนธุรกิจของ WeWork และมีสภาพคล่องอย่างเพียงพอ" บริษัทระบุในขณะนั้น

ภาพถ่ายสาขาของ WeWork ในลอนดอน ประเทศอังกฤษ ตุลาคม 2019 (ภาพ: Bloomberg)

แต่ในเดือนพฤษภาคมปีนี้ หลังจากดูแลการปรับโครงสร้างทางการเงินแล้ว มัทรานีก็ประกาศลาออกอย่างกะทันหัน ภายในเดือนสิงหาคม วีเวิร์คเริ่มแสดงความกังวลถึงความสามารถในการดำเนินงานต่อไป เนื่องจากบริษัทประสบกับภาวะขาดทุนอย่างต่อเนื่องและเงินสำรองลดลงเรื่อยๆ

จากเอกสารการยื่นหลักทรัพย์ บริษัทใช้เงินไป 530 ล้านดอลลาร์ในช่วงหกเดือนแรกของปี และเหลือเงินสดอยู่ประมาณ 205 ล้านดอลลาร์ ในขณะเดียวกัน บริษัทมีหนี้ระยะยาว 2.9 พันล้านดอลลาร์ และค่าเช่ากว่า 13 พันล้านดอลลาร์ ท่ามกลางต้นทุนการกู้ยืมที่เพิ่มสูงขึ้นและความยากลำบากในการเช่าพื้นที่สำนักงาน

ในขณะนั้น ฝ่ายบริหารระบุว่า "การขาดทุนส่งผลให้สมาชิกทยอยลาออกมากขึ้นเรื่อยๆ... และมีความสงสัยอย่างมากเกี่ยวกับความสามารถของบริษัทในการดำเนินงานต่อไป"

ดังนั้น WeWork จึงได้วางแผนขั้นตอนเพื่อปรับปรุงสภาพคล่องและผลกำไร ซึ่งรวมถึงการลดต้นทุนผ่านการปรับโครงสร้างและเจรจาต่อรองเงื่อนไขสัญญาเช่าใหม่ การเพิ่มรายได้โดยการลดอัตราการลาออกของสมาชิก และการสร้างยอดขายใหม่ บริษัทกล่าวว่าจะแสวงหาเงินทุนเพิ่มเติมผ่านการออกพันธบัตร การเสนอขายหุ้น หรือการขายสินทรัพย์

นอกจากนี้ ในเดือนนี้ กรรมการบริษัท 3 ท่านได้ลาออกเนื่องจากความขัดแย้งอย่างรุนแรงเกี่ยวกับธรรมาภิบาลและทิศทางเชิงกลยุทธ์ และได้มีการแต่งตั้งกรรมการใหม่ 4 ท่านที่มีความเชี่ยวชาญด้านการปรับโครงสร้างทางการเงินเพื่อเจรจากับเจ้าหนี้

สถานการณ์ดูไม่ดีนัก ราคาหุ้นของ WeWork ร่วงลง 96% นับตั้งแต่ต้นปี ณ เดือนมิถุนายน บริษัทมีสาขา 777 แห่งใน 39 ประเทศ โดย 30% อยู่ในสหรัฐอเมริกา บริษัทต้องเผชิญกับภาระค่าเช่าประมาณ 10 พันล้านดอลลาร์สหรัฐ เริ่มตั้งแต่ครึ่งหลังของปีนี้ไปจนถึงสิ้นปี 2027 และอีก 15 พันล้านดอลลาร์สหรัฐตั้งแต่ปี 2028 เป็นต้นไป

แหล่งข่าว ของ WSJ ระบุว่า ในช่วงต้นเดือนพฤศจิกายน WeWork อาจยื่นขอคุ้มครองการล้มละลายภายใต้มาตรา 11 ได้เร็วที่สุดในสัปดาห์ถัดไป ซึ่งจะเปิดทางให้บริษัทสามารถปรับโครงสร้างการดำเนินงานและหนี้สินได้ ตามกฎระเบียบแล้ว แผนการปรับโครงสร้างดังกล่าวจะต้องได้รับการอนุมัติจากศาลล้มละลายและเจ้าหนี้

แต่คำถามคือ WeWork จะเปลี่ยนแปลงตัวเองอย่างไร ก่อนหน้านี้ สตาร์ทอัพแห่งนี้มักนำเสนอตัวเองว่าเป็น "บริษัทที่มีสินทรัพย์น้อย" ซึ่งหมายความว่าไม่ได้เป็นเจ้าของสินทรัพย์ทางกายภาพจำนวนมาก นี่คือสิ่งที่ทำให้ WeWork ก้าวล้ำอย่างแท้จริงในสองด้าน

ประการแรก การเช่าแทนการซื้อหรือสร้าง ช่วยให้พวกเขาสามารถขยายเครือข่ายได้อย่างรวดเร็ว ตราบใดที่พวกเขามีเงินทุนเพียงพอที่จะจ่ายค่าเช่า ประการที่สอง นอกเหนือจากการทำการตลาดแล้ว พวกเขายังใช้ประโยชน์จากข้อดีของการออกแบบพื้นที่และสภาพแวดล้อมการทำงานอย่างมีประสิทธิภาพ เพื่อโน้มน้าวลูกค้า ไม่ว่าจะเป็นฟรีแลนซ์หรือบริษัทที่เติบโตอย่างรวดเร็วซึ่งไม่สามารถขยายสำนักงานในรูปแบบดั้งเดิมได้

แต่ "สินทรัพย์เบา" ก็มีข้อเสียเช่นกัน อัสวาธ ดาโมดารัน ศาสตราจารย์ด้านการเงินจากมหาวิทยาลัยนิวยอร์ก ไม่เชื่อมั่นในโมเดลธุรกิจของ WeWork มาตั้งแต่แรก "ในยามเศรษฐกิจดี คุณจะหาคนมาเช่าอาคารได้เต็ม ในยามเศรษฐกิจไม่ดี พวกเขาก็จะย้ายออกไป แล้วคุณก็จะเหลือแต่ตึกว่างเปล่าและหนี้สินที่ต้องชำระ" เขากล่าว

ฟิเอนอัน ( รวบรวม )

[โฆษณา_2]

ลิงก์แหล่งที่มา

![[ภาพ] งานเฉลิมฉลองอันครึกครื้นที่รวมบุคลากรหนังสือพิมพ์หนานตานหลายรุ่นเข้าด้วยกัน](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2026/03/11/1773228432744_cb-75-nam-7-7034-jpg.webp)

การแสดงความคิดเห็น (0)