現行の個人所得税法によれば、課税対象となる所得には10種類あります。

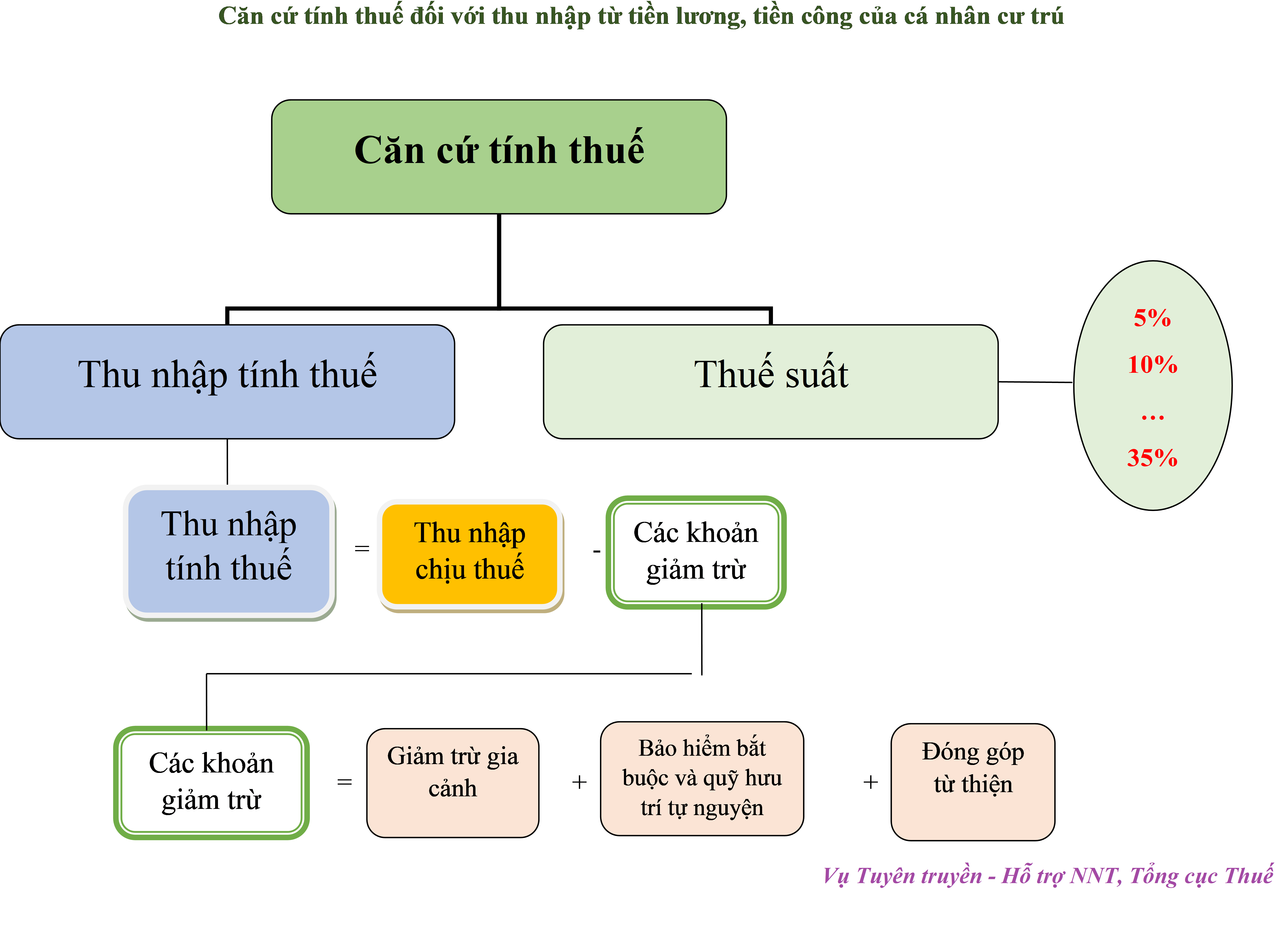

税務総局( 財務省)によると、所得の種類ごとに課税所得を算定し、適切な税率表に基づいて税率を適用する方法が定められています。居住者の給与所得については、税額計算の基礎となる課税所得と税率は、以下のように決定されます。

給与所得および賃金所得に対する個人所得税率は、個人所得税法第22条に規定された累進課税表に従って適用され、具体的には以下のとおりです。

税率 | 課税所得(百万VND) | 課税所得/月(百万VND) | 税率(%) |

1 | 最大60 | 最大5 | 5 |

2 | 60歳以上120歳未満 | 5~10以上 | 10 |

3 | 120以上216 | 10歳以上18歳未満 | 15 |

4 | 216以上384 | 18歳以上32歳未満 | 20 |

5 | 384以上624 | 32歳以上52歳未満 | 25 |

6 | 624以上960未満 | 52歳以上80歳未満 | 30 |

7 | 960以上 | 80歳以上 | 35 |

家族控除については、納税者は個人控除として月額1,100万ドン(年間1億3,200万ドン)を受けることができ、扶養家族1人あたりの控除額は月額440万ドンです。

2023年の個人所得税の確定申告については、所得のある団体および個人の方は遅くとも4月1日までに納税する必要がありますのでご注意ください。

個人所得税を直接精算する場合の最終期限は、暦年末から4ヶ月目の末日です。暦年末から4ヶ月目の末日は2024年4月30日、翌日は2024年5月1日(祝日)ですので、個人所得税を直接精算する場合の最終期限は2024年5月2日となります。

個人所得税の還付を受けたにもかかわらず、規定通りに確定申告書を提出しなかった場合、期限後の確定申告の行政違反として罰則は適用されません。

個人所得税を直接納める個人が知っておくべきこと

今日では、情報技術アプリケーションのサポートにより、納税者はデジタルプラットフォーム上で簡単に申告・納税を行うことができます。納税義務は、税務総局の電子情報ポータル(https://thuedientu.gdt.gov.vn)または国家公共サービスポータル(https://dichvucong.gov.vn)で直接履行することも、モバイルデバイスでeTaxモバイルアプリケーションを介して直接履行することもできます。

税務管理法によれば、給与所得のある個人が直接税金を納付する必要がある場合は、以下のように規定されています。

まず、2か所以上から給与所得を得ている居住者個人で、規定による定住許可条件を満たしていない場合、追加納税すべき税額がある場合、または次回の納税申告期間に還付または相殺する必要がある過払い税額がある場合には、税務当局に直接個人所得税を申告し、納税しなければなりません。

居住者が給与または賃金による収入を有し、その収入をその収入の支払者である組織または個人に決済する権限を有する場合、これには以下が含まれます。

・給与所得者で、同一事業所において3か月以上の労働契約を締結し、その所得の支払を行う団体または個人が納税の決済を行う時点で現にその事業所で働いている者(1年間に12か月間満了する場合を含む。)

政令126/2020/ND-CP第8条第6項d.1項の規定に従って、個人が旧組織から新組織に異動した従業員である場合、その個人は新組織の税金を精算する権限を有します。

- 給与所得があり、1か所で3か月以上の労働契約を締結し、組織または個人が所得の支払いと納税申告を行う時点で実際にそこで働いている個人(年間12か月間働いていない場合を含む)。同時に、他の場所から年間平均月収1,000万VND以下の雑所得があり、この所得に対する納税申告の申請がない場合は、10%の税率で個人所得税を控除されている個人。

2 番目に、個人が最初の暦年にベトナムに滞在した日数が 183 日未満であっても、ベトナムに滞在した最初の日から 12 か月間連続してベトナムに滞在し、183 日以上経過した場合、最初の定住年はベトナムに滞在した最初の日から 12 か月間連続して滞在することになります。

第三に、ベトナムで雇用契約を締結した外国人は、出国前に税務当局に申告し、納税しなければなりません。個人が税務当局への納税手続きを完了していない場合は、個人納税に関する規定に基づき、所得納付組織またはその他の組織・個人に納税の委任をしなければなりません。所得納付組織またはその他の組織・個人が納税の委任を受けた場合、当該個人は追加で納付すべき個人所得税を負担するか、過払いした税金の還付を受けなければなりません。

第四に、海外から支払われる給与所得、および国際機関、大使館、領事館から支払われる給与所得で、その年度に源泉徴収されていない所得がある居住者個人は、税務当局に直接納税申告をしなければなりません。追徴課税または過大課税がある場合は、次回の納税申告期間に還付または相殺を申請しなければなりません。

第五に、給与所得のある居住者個人が、天災地変、火災、事故、重病により納税能力に影響を及ぼし、減税の対象となる場合、所得を支払う組織または個人に代理で納税の精算を委任してはならず、規定に従って税務当局に直接申告・精算しなければなりません。

なお、確定申告書の提出場所は以下のように指定されています。

- 給与所得があり、年間を通じて自己申告を行う個人が1か所に居住している場合、政令第11条第8項a号の規定に従い、年間を通じて直接申告を行った税務当局に確定申告書類を提出するものとする。個人が2か所以上に給与所得がある場合(直接申告の対象となる所得と支払機関により控除される所得の両方がある場合を含む)、年間を通じて最も大きな所得源泉がある税務当局に確定申告書類を提出するものとする。年間を通じて最も大きな所得源泉を特定できない場合、個人は支払機関を直接管理する税務当局または居住地の税務当局に確定申告書類を提出することを選択するものとする。

- 2つ以上の支払機関から源泉徴収の対象となる給与所得および賃金所得がある居住者は、次のとおり確定申告書類を提出する必要があります。

+ 個人が所得を支払う組織または個人において自ら家族控除を計算した場合は、その所得を支払う組織または個人を直接管理する税務機関に確定申告書を提出しなければなりません。個人が勤務先を変更し、最後の所得を支払う組織または個人が自ら家族控除を計算した場合は、その個人は、最後の所得を支払う組織または個人を管理する税務機関に確定申告書を提出しなければなりません。個人が勤務先を変更し、最後の所得を支払う組織または個人が自ら家族控除を計算しない場合は、その個人の居住地税務機関に確定申告書を提出しなければなりません。個人が所得を支払う組織または個人において自ら家族控除を計算していない場合は、その個人の居住地税務機関に確定申告書を提出しなければなりません。

+ 居住者個人が労働契約を締結していない場合、または3か月未満の労働契約を締結している場合、または10%が控除された1つ以上の場所で収入があるサービス提供契約を締結している場合は、個人の居住地の税務機関に納税確定申告書を提出する必要があります。

+ 当該年度中に居住し、1か所または複数か所で給与または賃金による収入があるが、確定申告の時点で収入を支払う組織または個人に勤務していない個人の場合、納税申告書を提出する場所は、当該個人の居住地の税務署となります。

給与所得のある居住者で、税務機関との直接個人所得税納税義務を負い、自然災害、火災、事故、重病による減税申請書類を所持している場合、納税書類の提出場所は、当該個人が減税申請書類を提出した税務機関となります。減税申請書類を処理する税務機関は、規定に従って納税書類の処理に責任を負います。

知恵

[広告2]

ソース

![[写真] ラオス建国記念日50周年を祝うパレード](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

![[写真] ケオパゴダにある約400年前の宝物、トゥエットソン像を拝む](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

コメント (0)