| 상품거래 Q&A (63호): 회원 위반 처리 (3부) 상품거래 Q&A (65호): 옵션거래 기본 개념 |

옵션 계약은 구매자가 시장에 참여할 때 최대 위험 수준을 구체적으로 결정하는 데 도움이 됩니다. 거래 전략을 사용하고 여러 거래를 결합하여 특정 범위 내에서 위험과 수익을 모두 제한합니다.

옵션 계약을 효과적으로 거래하기 위해 투자자들은 다양한 전략을 활용할 수 있습니다. 이번 호에서는 Cong Thuong 신문이 옵션 계약 거래에서 널리 사용되는 전략과 관련된 독자들의 질문에 답변해 드립니다.

보호적 풋 전략

이 전략은 투자자가 보유한 기초 자산에 대한 풋옵션을 매수하는 방식으로 실행됩니다. 기초 자산의 가격이 행사 가격보다 높으면 옵션은 행사되지 않습니다. 이 경우 투자자는 옵션 프리미엄을 지불합니다. 그러나 기초 자산의 가격이 행사 가격보다 낮으면 투자자는 기초 자산을 행사 가격에 매도해야 할 수도 있습니다.

|

이 전략은 강세장 상황에서 사용되며 투자자는 수익을 보호하고 싶어합니다.

예를 들어, 투자자가 2024년 9월 만료의 표준 밀 선물 계약 1개를 100달러에 매수합니다.

동시에, 2024년 7월물 밀 선물 계약 1건에 대한 풋 옵션을 행사가격 100달러, 옵션 프리미엄 5달러로 매수합니다.

밀 가격이 110달러로 상승하면 투자자는 표준 10달러/계약 선물 매수 포지션에서 이익을 얻고, 옵션은 행사되지 않습니다. 투자자는 옵션 프리미엄 5달러를 잃게 됩니다. 총 투자자 이익은 10달러 - 5달러 = 5달러입니다.

반대로, 밀 가격이 93달러로 하락하면 투자자는 표준 선물 계약에서 계약당 7달러의 손실을 보지만, 옵션에서는 7달러의 이익을 얻습니다. 따라서 최대 손실은 5달러입니다.

커버드 콜 전략

이 전략은 투자자가 보유한 기초 자산에 대한 콜 옵션을 매도하는 방식으로 실행됩니다. 기초 자산의 가격이 행사 가격보다 낮으면 옵션은 행사되지 않아 투자자는 옵션 프리미엄을 유지할 수 있습니다. 그러나 가격이 행사 가격을 초과하면 투자자는 기초 자산을 행사 가격에 매도해야 할 수 있으며, 이로 인해 추가 수익을 놓치게 될 수 있습니다.

이 전략은 중립에서 약간 강세 시장 시나리오에서 사용됩니다.

예를 들어, 투자자가 2024년 9월 인도 표준 밀 선물 계약 1개를 100달러에 매수합니다.

동시에 2024년 7월물 밀 선물 계약 1건에 대한 콜 옵션을 행사가격 100달러, 프리미엄 5달러로 매도합니다.

밀 가격이 93달러로 하락하면 투자자는 계약당 7달러인 표준 선물 계약 매수에서 손실을 보고, 옵션은 행사되지 않습니다. 옵션을 매도한 투자자는 옵션 프리미엄 5달러를 받습니다. 투자자의 총 손실은 7달러 - 5달러 = 2달러입니다.

반대로, 밀 가격이 103달러로 상승하면 투자자는 표준 선물 계약에서 계약당 3달러의 이익을 얻고, 숏 옵션 포지션에서 3달러의 손실을 봅니다. 숏 옵션 포지션을 보유한 투자자는 옵션 프리미엄으로 5달러를 받습니다. 따라서 총 투자자 이익은 3달러 + 5달러 - 3달러 = 5달러가 됩니다.

[광고_2]

출처: https://congthuong.vn/hoi-dap-giao-dich-hang-hoa-so-66-cac-chien-luoc-trong-giao-dich-hop-dong-quyen-chon-321680-321680.html

![[사진] 케오 사원의 약 400년 된 보물, 투엣손 동상을 숭배하는 모습](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

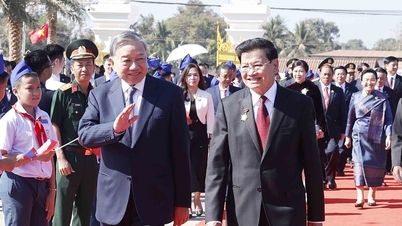

![[사진] 라오스 국경일 50주년 기념 퍼레이드](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

댓글 (0)