최근 SSI증권은 2023년 베트남 주식시장 전망에 대한 업데이트된 보고서를 발표했습니다. 분석팀은 주식시장이 올해 강력한 금리 인하 전망과 상장기업의 부진한 이익 전망을 동시에 반영하고 있기 때문에, 올해 말까지 시장 추세는 상승세를 보일 것이라고 밝혔습니다.

따라서 수익 전망 측면에서 SSI Research는 상장 기업이 2분기와 3분기 실적 발표 시즌에 계속해서 어려움에 직면할 것으로 예상함에 따라 2023년 수익 성장 추정치를 하향 조정했습니다.

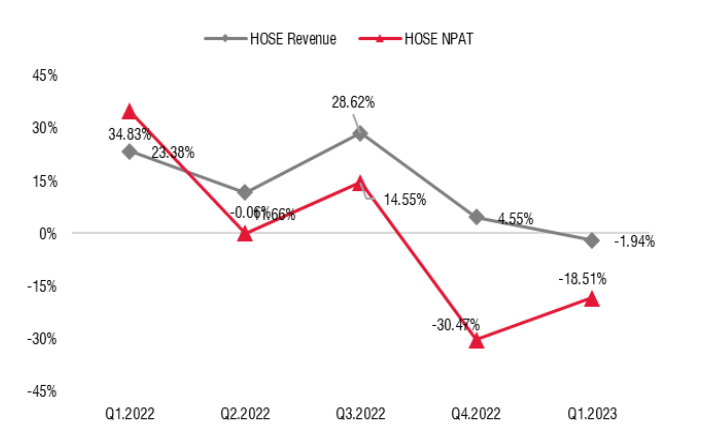

실제로 HoSE에 상장된 기업의 이익은 같은 기간에 비해 상당히 감소했으며, 이러한 과정은 2022년 2분기에서 2023년 1분기 사이에 상당히 일찍 시작되었는데, 이 기간 동안 많은 기업의 이익 마진이 주로 비용 증가로 인해 급격히 감소한 반면, 매출 성장은 2023년 1분기까지 매우 안정적으로 유지되었습니다.

HoSE에 상장된 기업의 분기별 이익(출처: SSI Research).

그러나 국내외 수요 부진으로 인해 2023년 2분기부터 매출 성장세가 둔화될 가능성이 있습니다. SSI는 국내 소비가 2023년 4분기까지 회복되지 않을 수 있다고 보고 있으며, 이는 신용 증가율과 수입 상황을 통해 측정할 수 있습니다.

이전 주식 시장 주기에서는 금리가 정점에 도달했을 때 시장이 크게 회복되었고, 중앙은행이 2012년에 강력한 금리 인하를 지시했습니다. 문제는 이러한 상황이 이번에도 반복될 것인가 아닌가입니다.

VN 지수는 2023년 5월 26일 기준 5.63% 상승했으며, 중앙은행(SBV)이 3월에 처음 금리를 인하한 이후 2.28% 상승했습니다. 연초 대비 금리가 대부분의 예상치보다 빠르게 하락했지만, 금리 인하와 함께 신용 수요 감소와 수입 활동 부진으로 인한 환율 안정세가 나타났습니다.

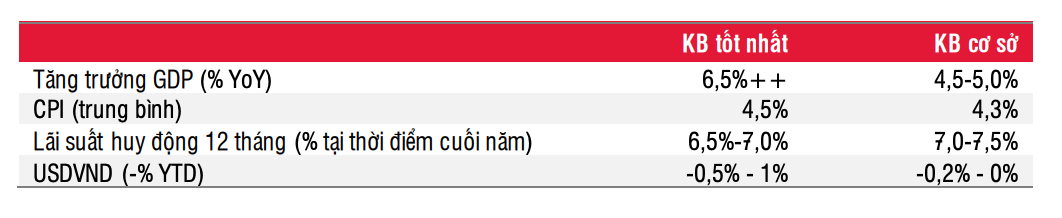

기준 시나리오와 최상의 시나리오의 주요 지표(출처: SSI Research).

이자율 전망과 관련하여 SSI는 기준 시나리오에 따라 올해 말까지 이자율이 50~100베이시스포인트 더 하락할 수 있으며, 2024년에도 계속 하락할 것으로 보고 있습니다.

예금금리는 연초 대비 250~300베이시스포인트 하락한 반면, 주택매매금리는 기업채권이나 부동산 시장 이슈 등으로 주택매매대출이 상당히 위험한 것으로 여겨져 변동폭이 크지 않았습니다.

현재 주택담보대출 금리가 13%에 달하는 상황에서 부동산 시장 수요를 자극하기 위해 금리를 150~200베이시스포인트 더 인하해야 할 수도 있으며, 이는 2024년까지 실현될 가능성이 높습니다. 그때쯤이면 정부 의 부동산 시장과 기업채권 시장 완화 조치가 발효되면서 유동성이 개선될 것입니다.

2023년에만 법령 08호를 통해 회사채 발행자는 지급 의무를 최대 2년까지 연장할 수 있게 되었으며, 여러 은행은 필요한 법적 지위를 갖춘 프로젝트 투자자들에게 추가 자본을 제공할 준비를 하고 있다고 밝혔습니다. 이는 또한 시스템 내 유동성 문제를 점진적으로 안정화하는 데 기여할 것입니다.

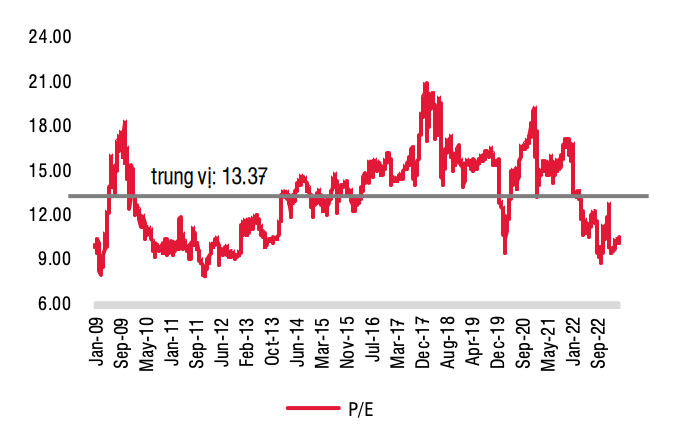

예상 P/E(출처: SSI Research)

주식 시장은 올해 급격한 금리 인하 전망과 상장기업들의 부진한 이익 전망을 동시에 반영하고 있는 가운데, SSI는 시장 흐름이 지금부터 연말까지 상승세를 보이며 줄다리기를 할 것으로 전망합니다. 주식 시장의 변동성은 상당히 높을 것으로 예상됩니다.

주식 시장에 영향을 미칠 수 있는 주요 요인으로는 금리 동향, 새로운 정부 정책, 그리고 경제가 세계 경기 침체 위험을 극복하고 점진적으로 회복할 수 있도록 도울 기존 정책의 시행 등이 있습니다. 긍정적인 점은 올해 3분기까지 대부분의 산업이 이익의 바닥을 통과할 수 있을 것이라는 점입니다.

SSI Research는 이러한 기준에 따라 장기 투자자는 특히 VN 지수가 1,000포인트에 가까울 때 주식을 점진적으로 축적할 것을 권장합니다.

SSI Research는 은행업과 부동산업을 포함하여 자본금 비중이 가장 큰 두 부문에 대해 중립적인 추천을 유지하고 있지만, 은행주의 경우 이 주식 그룹을 검토할 시점은 4분기입니다. 그 시점에 투자자들은 은행의 부채 구조 조정 및 충당금 적립 활동에 대해 더 잘 이해할 수 있고, 이를 통해 이번 주기에 은행의 모든 부실채권을 흡수하는 데 걸리는 시간을 추정할 수 있기 때문입니다.

반면, 부동산 산업의 경우 기업채 시장과의 연관성이 적은 부동산 주식을 우선적으로 선택하는 것이 좋다 .

[광고_2]

원천

![[사진] 베트남 사진작가 협회 창립 60주년 기념](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764935864512_a1-bnd-0841-9740-jpg.webp&w=3840&q=75)

![[사진] 국회의장 쩐 탄 만, 빈퓨처 2025 시상식 참석](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764951162416_2628509768338816493-6995-jpg.webp&w=3840&q=75)

댓글 (0)