จะได้มีเส้นทางที่เหมาะสม

เมื่อเร็ว ๆ นี้ กระทรวงการคลัง ได้เผยแพร่ร่างกฎหมายภาษีเงินได้บุคคลธรรมดา (ฉบับทดแทน) และกำลังรับฟังความคิดเห็นก่อนนำเสนอต่อรัฐบาลและรัฐสภา ร่างกฎหมายดังกล่าวระบุว่าภาษีเงินได้บุคคลธรรมดาจากการโอนอสังหาริมทรัพย์โดยบุคคลธรรมดาคำนวณจากรายได้ที่ต้องเสียภาษีคูณด้วยอัตราภาษี 20% ของการโอนแต่ละครั้ง

โดยรายได้ที่ต้องเสียภาษีจากการโอนอสังหาริมทรัพย์คำนวณจากราคาขายหักด้วย (-) ราคาซื้อและค่าใช้จ่ายที่สมเหตุสมผลที่เกี่ยวข้องกับการสร้างรายได้จากการโอนอสังหาริมทรัพย์ ในกรณีที่ไม่ได้คำนวณราคาซื้อและค่าใช้จ่ายที่เกี่ยวข้องกับการโอนอสังหาริมทรัพย์ ภาษีเงินได้บุคคลธรรมดาคำนวณจากราคาขายคูณ (x) ด้วยอัตราภาษีต่อไปนี้: สำหรับอสังหาริมทรัพย์ที่มีระยะเวลาถือครองน้อยกว่า 2 ปี เสียภาษี 10%, สำหรับอสังหาริมทรัพย์ที่มีระยะเวลาถือครองตั้งแต่ 2 ปี แต่ไม่ถึง 5 ปี เสียภาษี 6%, สำหรับอสังหาริมทรัพย์ที่มีระยะเวลาถือครองตั้งแต่ 5 ปี แต่ไม่ถึง 10 ปี เสียภาษี 4% และสำหรับอสังหาริมทรัพย์ที่มีระยะเวลาถือครองตั้งแต่ 10 ปีขึ้นไป เสียภาษี 2% โดยเฉพาะอย่างยิ่งอสังหาริมทรัพย์ที่ได้มาจากมรดก เสียภาษี 2%

กระทรวงการคลังระบุว่า รายได้จากการโอนอสังหาริมทรัพย์ กฎหมายภาษีเงินได้บุคคลธรรมดาฉบับปัจจุบันกำหนดให้ภาษีเงินได้บุคคลธรรมดาจากการโอนอสังหาริมทรัพย์อยู่ที่ 2% ของราคาโอนในแต่ละครั้ง อย่างไรก็ตาม เมื่อไม่นานมานี้ มีความเห็นจากหลายฝ่ายว่า จำเป็นต้องศึกษากฎระเบียบการจัดเก็บภาษีเงินได้บุคคลธรรมดาจากการโอนอสังหาริมทรัพย์ เพื่อให้สอดคล้องกับลักษณะธุรกรรม ทางเศรษฐกิจ กระทรวงการคลังแจ้งว่า จากการคำนวณ เมื่อเทียบกับอัตราภาษี 2% ของราคาโอนที่ใช้อยู่ในปัจจุบัน การเก็บภาษี 20% ของรายได้ที่ต้องเสียภาษีจะช่วยควบคุมอัตราภาษีให้อยู่ในระดับที่เท่าเทียมกัน

ในบางกรณี (ส่วนต่างระหว่างราคาขายและราคาซื้อน้อยกว่า ไม่มีรายได้หรือขาดทุน) การจัดเก็บภาษี 20% ของรายได้จะเป็นประโยชน์ต่อบุคคลมากกว่า เนื่องจากเป็นการควบคุมการจัดเก็บภาษีให้สอดคล้องกับรายได้จริงจากธุรกรรมอสังหาริมทรัพย์ อย่างไรก็ตาม การจัดเก็บภาษีเงินได้บุคคลธรรมดาตามวิธี 20% ของรายได้จำเป็นต้องมีแผนงานที่เหมาะสม เพื่อให้สอดคล้องกับกระบวนการปรับปรุงนโยบายอื่นๆ ที่เกี่ยวข้องกับที่ดิน ที่อยู่อาศัย หรือความพร้อมของฐานข้อมูล รวมถึงโครงสร้างพื้นฐานด้านเทคโนโลยีสารสนเทศเกี่ยวกับการจดทะเบียนและโอนที่ดินและอสังหาริมทรัพย์ ดังนั้นจึงสามารถสร้างเงื่อนไขให้หน่วยงานภาษีมีข้อมูลและฐานทางกฎหมายที่เพียงพอเกี่ยวกับกิจกรรมการโอนอสังหาริมทรัพย์ เพื่อจัดเก็บภาษีในจำนวนที่ถูกต้อง

“การจัดการ” การเก็งกำไรอสังหาริมทรัพย์

ด้วยข้อเสนอข้างต้น ดร.เหงียน ตรี เฮียว ผู้เชี่ยวชาญด้านเศรษฐศาสตร์ ให้ความเห็นว่าข้อเสนอนี้จะส่งผลดีต่อตลาดอสังหาริมทรัพย์ โดยเฉพาะอย่างยิ่ง ภาษีจะคำนวณจากรายได้จริง (กำไร) ช่วยให้ประชาชนชำระภาษีตามความสามารถและผลประโยชน์ของตนเอง และส่งเสริมให้ตลาดประกาศราคาซื้อขายที่ถูกต้อง ขณะเดียวกัน วิธีการคำนวณภาษีแบบใหม่นี้มีศักยภาพที่จะเพิ่มรายได้จากธุรกรรมอสังหาริมทรัพย์ที่ทำกำไรได้สูง ซึ่งเป็นการเสริมทรัพยากรสำหรับการลงทุนภาครัฐและการพัฒนาโครงสร้างพื้นฐาน

นอกจากนี้ ข้อเสนอการลดอัตราภาษีตามระยะเวลาการถือครองจะส่งเสริมให้นักลงทุนถือครองสินทรัพย์นานขึ้น ซึ่งจะช่วยรักษาเสถียรภาพของตลาดและลดการเก็งกำไร นอกจากนี้ อัตราภาษีที่สูงขึ้นสำหรับอสังหาริมทรัพย์ที่ถือครองไม่ถึง 2 ปี (10%) จะช่วยลดอัตราการเก็งกำไรระยะสั้น ส่งผลให้กำไรจากการเก็งกำไรลดลงอย่างมาก ส่งผลให้นักลงทุนต้องพิจารณาอย่างรอบคอบ เมื่ออัตราการเก็งกำไรลดลง ตลาดจะมีความผันผวนน้อยลง ราคาอสังหาริมทรัพย์จะสะท้อนมูลค่าที่แท้จริง ลดความอยากที่ดินเสมือนจริงลง “นโยบายภาษีเป็นเครื่องมือที่มีประสิทธิภาพในการควบคุมตลาดและกระจายรายได้อยู่เสมอ การนำการเปลี่ยนแปลงเหล่านี้ไปใช้อย่างประสบความสำเร็จจะมีส่วนสำคัญต่อการพัฒนาอย่างยั่งยืนและโปร่งใสของตลาดอสังหาริมทรัพย์ในเวียดนาม” ดร.เหงียน ตรี เฮียว กล่าว

ทนายความฮวีญ วัน นง จากสมาคมทนายความนครโฮจิมินห์ กล่าวว่า ภาษีเงินได้บุคคลธรรมดาที่เสนอโดยคำนวณจากกำไรนั้นสอดคล้องกับแนวปฏิบัติสากลและลักษณะที่แท้จริงของภาษีอย่างสมบูรณ์ อย่างไรก็ตาม เพื่อที่จะทำเช่นนี้ อุตสาหกรรมภาษีจำเป็นต้องสร้างฐานข้อมูลเพื่อให้สามารถค้นหาประวัติการทำธุรกรรมได้ ในทางกลับกัน การกำหนดค่าใช้จ่ายที่หักลดหย่อนได้ก็เป็นเรื่องยากเช่นกัน เช่น ค่าใช้จ่ายในการจัดซื้อ การปรับปรุงซ่อมแซม ค่านายหน้า ขั้นตอนการดำเนินการ และดอกเบี้ยเงินกู้ธนาคาร อันที่จริงแล้ว แม้แต่ธุรกรรมเก่าๆ จำนวนมากก็ไม่มีใบแจ้งหนี้หรือเอกสารยืนยัน

ขณะเดียวกัน นายเจิ่น วัน เชา ประธานกรรมการบริษัทโช ลอน เรียลเอสเตท จอยท์ สต็อก คอมพานี ให้ความเห็นว่าข้อเสนอภาษีของกระทรวงการคลังจะไม่ส่งผลกระทบมากนักต่อธุรกิจอสังหาริมทรัพย์ แต่จะส่งผลกระทบต่อการโอนกรรมสิทธิ์ส่วนบุคคลเป็นหลัก อัตราภาษี 20% จากกำไรนั้นมีความเหมาะสม แต่การจะนำไปใช้ได้ รัฐต้องจัดทำฐานข้อมูลให้ครบถ้วนและมีแนวทางปฏิบัติสำหรับการดำเนินการ ขณะเดียวกัน ในกรณีที่ราคาซื้อและต้นทุนที่เกี่ยวข้องกับการโอนกรรมสิทธิ์ยังไม่สามารถระบุได้ อัตราภาษีที่เสนอนั้นสูงเกินไป “ผมเสนอให้ลดอัตราภาษีสำหรับอสังหาริมทรัพย์ที่มีระยะเวลาถือครองน้อยกว่า 2 ปี เหลือ 5%; ระยะเวลาถือครองจาก 2 ปี เหลือ 5 ปี เหลือ 3%; ระยะเวลาถือครองจาก 5 ปี เหลือ 2%; สำหรับอสังหาริมทรัพย์ที่มีระยะเวลาถือครอง 10 ปีขึ้นไป เหลือ 1% หรือไม่ต้องเสียภาษี เฉพาะอสังหาริมทรัพย์ที่ได้มาจากมรดกเท่านั้นที่จะได้รับยกเว้นภาษี” นายเชาเสนอ

ที่มา: https://www.sggp.org.vn/ap-thue-de-siet-dau-co-bat-dong-san-phai-co-lo-trinh-va-du-lieu-day-du-post805148.html

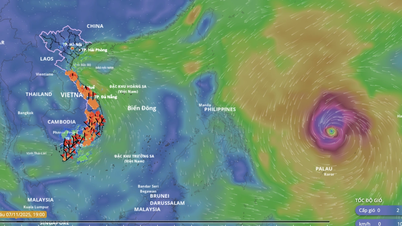

![[ภาพ] ดานัง: ประชาชนหลายร้อยคนร่วมแรงร่วมใจทำความสะอาดเส้นทางท่องเที่ยวสำคัญหลังพายุลูกที่ 13](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/07/1762491638903_image-3-1353-jpg.webp)

การแสดงความคิดเห็น (0)