|

| ยอมรับการทำธุรกรรมการชำระเงินผ่านธนาคารเพื่อการหักภาษีมูลค่าเพิ่ม |

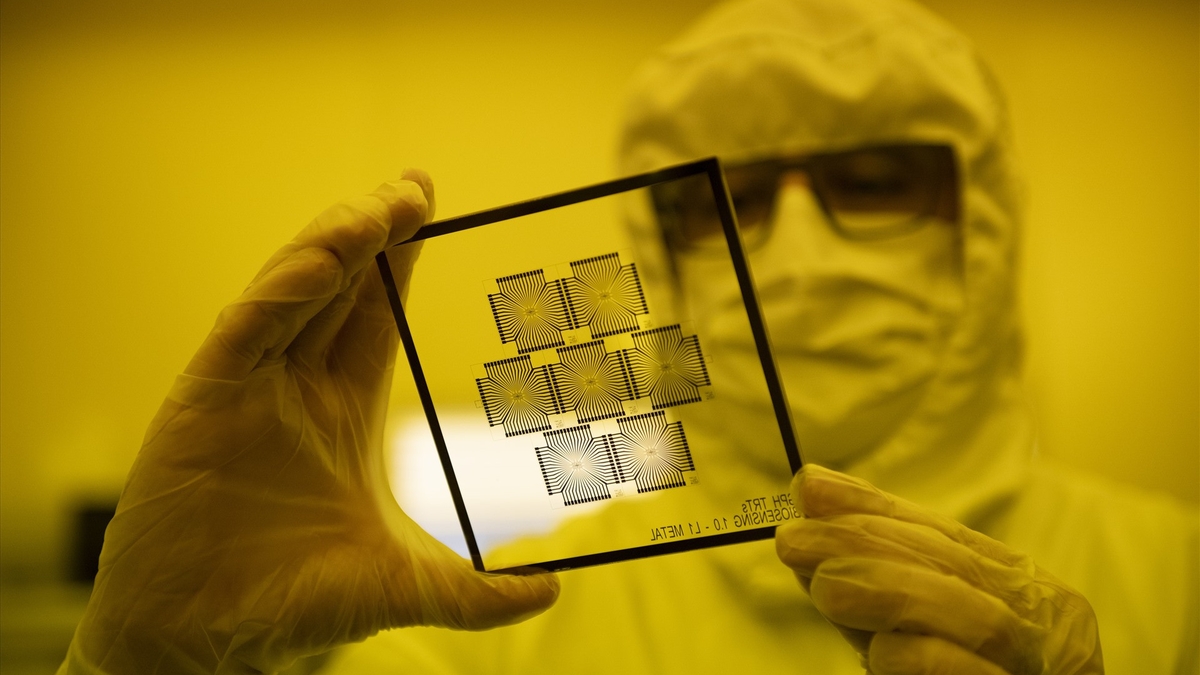

สะดวกสบายมากมายเมื่อชำระเงินโดยไม่ต้องใช้เงินสด

อีคอมเมิร์ซไม่ใช่เรื่องแปลกใหม่สำหรับทั้งผู้คนและธุรกิจอีกต่อไป เนื่องจากอัตราการเติบโตอย่างต่อเนื่องของอีคอมเมิร์ซในช่วงไม่กี่ปีที่ผ่านมา ข้อมูลจากธนาคารแห่งรัฐภาค 9 แสดงให้เห็นว่าจำนวนธุรกรรมผ่านตู้เอทีเอ็มและจุดขาย (POS) ในพื้นที่เพิ่มขึ้น 26% ในปี 2567 โดยจำนวนธุรกรรมผ่านโมบายแบงก์กิ้งเพิ่มขึ้นมากกว่า 166% และธุรกรรมผ่านอินเทอร์เน็ตแบงก์กิ้งเพิ่มขึ้น 28% เมื่อเทียบกับปี 2566

ธุรกรรมการชำระเงินเหล่านี้ไม่เพียงแต่มอบความสะดวกสบายมากมายให้แก่ประชาชนเท่านั้น แต่ยังช่วยให้ธุรกิจต่างๆ ชำระเงินได้สะดวกยิ่งขึ้น ด้วยเหตุนี้ ธุรกิจต่างๆ จึงสามารถควบคุมกระแสเงินสดได้ดีขึ้น ลดการสูญเสีย และหลีกเลี่ยงข้อผิดพลาดในการทำธุรกรรม การประยุกต์ใช้ระบบการชำระเงินอิเล็กทรอนิกส์แบบครบวงจรยังช่วยให้นักบัญชีมีความโปร่งใสในการทำบัญชีมากขึ้น ตรวจสอบธุรกรรมได้ง่าย และปฏิบัติตามข้อกำหนดด้านภาษีและการตรวจสอบบัญชีได้ดียิ่งขึ้น ด้วยเหตุนี้ รัฐบาล ธนาคารแห่งรัฐ และหน่วยงานที่เกี่ยวข้อง จึงได้มีแนวทางมากมายในการส่งเสริมการชำระเงินอิเล็กทรอนิกส์ในภาคธุรกิจ

กรมสรรพากรภาค 12 ระบุว่า กฎหมายภาษีมูลค่าเพิ่ม (VAT) ฉบับที่ 48/2024/QH15 ลงวันที่ 26 พฤศจิกายน 2567 ของ รัฐสภา ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 1 กรกฎาคม 2568 จะมีประเด็นใหม่ๆ มากมาย โดยเฉพาะอย่างยิ่ง เนื้อหาที่ธุรกิจจำนวนมากให้ความสนใจคือการเปลี่ยนแปลงเงื่อนไขการหักภาษีมูลค่าเพิ่มขาเข้า โดยเฉพาะอย่างยิ่ง ธุรกิจที่ซื้อสินค้าและบริการที่มีมูลค่าต่ำกว่า 20 ล้านดองเวียดนามต้องมีเอกสาร TTKDKD ในขณะที่ก่อนหน้านี้มีกฎระเบียบว่าสินค้าและบริการที่ซื้อแต่ละครั้งที่มีมูลค่าต่ำกว่า 20 ล้านดองเวียดนามไม่จำเป็นต้องมีเอกสาร TTKDKD เพื่อหักภาษีมูลค่าเพิ่ม

วิสาหกิจต้องดำเนินธุรกรรมผ่านระบบธนาคารหรือแพลตฟอร์มการชำระเงินดิจิทัลเพื่อให้มั่นใจว่ามีเงื่อนไขการหักภาษีมูลค่าเพิ่มขาเข้า คาดว่ากฎระเบียบนี้จะช่วยลดการหลีกเลี่ยงภาษีและเพิ่มความโปร่งใสในการบริหารจัดการทางการเงินไปพร้อมๆ กัน

เปลี่ยนแปลงวิธีการชำระเงินอย่างจริงจัง

ในหลักสูตรฝึกอบรมเพื่อพัฒนาศักยภาพการจัดการภาษีปี 2568 และบันทึกนโยบายภาษีปี 2567 ซึ่งจัดโดยกรมสรรพากรภาค 12 เมื่อเร็ว ๆ นี้ ผู้ประกอบการบางรายระบุว่า การกำหนดให้ต้องมีเอกสาร TTKDKDV สำหรับสินค้าและบริการเพื่อให้เป็นไปตามเงื่อนไขการหักภาษีมูลค่าเพิ่มสร้างความยากลำบากให้กับผู้ประกอบการ เนื่องจากผู้ประกอบการมักมีนิสัยชอบจ่ายเงินจำนวนเล็กน้อย เช่น การซื้อของใช้ส่วนตัว การต้อนรับแขก... ด้วยเงินสด หรือการชำระเงินผ่านบัญชีส่วนตัว ผู้ประกอบการให้เหตุผลว่าโครงสร้างพื้นฐานการชำระเงินในปัจจุบันยังไม่เพียงพอ และการชำระเงินจำนวนเล็กน้อยด้วยเงินสดนั้นสะดวกกว่า TTKDV

อย่างไรก็ตาม ในความเป็นจริงโครงสร้างพื้นฐานอีคอมเมิร์ซในปัจจุบันมีการพัฒนาอย่างมาก ไม่เพียงแต่ผู้คน ธุรกิจต่างๆ เท่านั้น แต่ยังรวมถึงร้านอาหาร ธุรกิจขนาดเล็ก แม้แต่ผู้ขายผักและปลาในตลาดหลายแห่งก็ติดตั้งรหัส QR เพื่อให้ลูกค้าชำระเงินได้สะดวกยิ่งขึ้น

คุณเหงียน ถิ ถวี หงา ประธานกรรมการบริษัท เอฟเอซี ไฟแนนเชียล แอนด์ แอคเคาท์ติ้ง คอนซัลติ้ง จำกัด กล่าวว่า การส่งเสริมอีคอมเมิร์ซจะช่วยสร้าง เศรษฐกิจ ดิจิทัลที่โปร่งใส ปลอดภัย และยั่งยืนในอนาคต องค์กรธุรกิจจำเป็นต้องเข้าใจและปฏิบัติตามกฎระเบียบนี้อย่างชัดเจน เพื่อไม่ให้เกิดปัญหาตามมาในอนาคต โดยเฉพาะอย่างยิ่ง นักบัญชีจำเป็นต้องปรับเปลี่ยนวิธีการทำงานและควบคุมความเสี่ยงตั้งแต่เนิ่นๆ บริษัท เอฟเอซี ไฟแนนเชียล แอนด์ แอคเคาท์ติ้ง จำกัด ได้นำอีคอมเมิร์ซมาใช้อย่างเต็มรูปแบบมาหลายปีแล้ว

คุณเหงียน ถิ ถวี หงา ยังได้เสนอแนะให้บริษัทต่างๆ จัดทำรายการวิธีการชำระเงินที่ยอมรับให้เป็นมาตรฐาน ไม่จำกัดเฉพาะการโอนเงินผ่านธนาคารเท่านั้น ควบคู่ไปกับโซลูชันอื่นๆ อีกมากมาย เช่น บัตรเครดิตบริษัท กระเป๋าเงินอิเล็กทรอนิกส์ของบริษัท ช่องทางการชำระเงินอิเล็กทรอนิกส์ เป็นต้น บริษัทต่างๆ สามารถกำหนดให้บุคคลที่รับผิดชอบงานด้านการชำระเงินสร้างบัญชีส่วนตัวที่สามารถรองรับเฉพาะงานด้านการชำระเงินของบริษัทเท่านั้น และไม่สามารถทำธุรกรรมอื่นๆ ได้ บุคคลดังกล่าวต้องลงนามในสัญญากับบริษัทพร้อมประกันภัยภาคบังคับ และเนื้อหานี้ต้องระบุไว้ในกฎระเบียบและข้อบังคับทางการเงินของบริษัท...

ในขณะเดียวกัน องค์กรต่างๆ จำเป็นต้องกำหนดกระบวนการควบคุมต้นทุนสามขั้นตอน ได้แก่ ก่อน-ระหว่าง-หลังการชำระเงิน ก่อนเกิดต้นทุน องค์กรต่างๆ จำเป็นต้องได้รับการอนุมัติงบประมาณและกำหนดวิธีการชำระเงินที่เหมาะสม ในระหว่างกระบวนการชำระเงิน นักบัญชีและฝ่ายอนุมัติการชำระเงินจะต้องตรวจสอบมูลค่าและวิธีการชำระเงินอีกครั้งเพื่อให้มั่นใจว่าเป็นไปตามการอนุมัติเบื้องต้น หลังจากชำระเงินแล้ว จะต้องจัดเก็บเอกสารกระทบยอดบัญชีฉบับเต็ม วิธีนี้จะช่วยให้องค์กรต่างๆ สามารถควบคุมค่าใช้จ่ายได้อย่างมีประสิทธิภาพตั้งแต่เริ่มต้น หลีกเลี่ยงการค้างชำระเมื่อทำการชำระเงิน นอกจากนี้ องค์กรต่างๆ ยังต้องออกกฎระเบียบใหม่ๆ เกี่ยวกับกิจกรรมการชำระเงินกับคู่ค้าอย่างเชิงรุก โดยจำเป็นต้องรวมเนื้อหานี้ไว้ในสัญญาและให้คำแนะนำแก่คู่ค้าในการดำเนินการเพื่อลดความเสี่ยง

กฎหมายภาษีมูลค่าเพิ่มกำหนดเงื่อนไขการหักภาษีมูลค่าเพิ่มซื้อ เมื่อ “มีใบกำกับภาษีมูลค่าเพิ่มสำหรับการซื้อสินค้าและบริการ หรือเอกสารแสดงการชำระภาษีมูลค่าเพิ่มในการนำเข้า หรือเอกสารแสดงการชำระภาษีมูลค่าเพิ่มในนามของต่างประเทศ ตามที่กำหนดไว้ในมาตรา 3 และมาตรา 4 แห่งกฎหมายนี้” รัฐมนตรีว่าการกระทรวงการคลังเป็นผู้กำหนดเอกสารแสดงการชำระภาษีมูลค่าเพิ่มในนามของต่างประเทศ และมีเอกสารประกอบการพาณิชย์อิเล็กทรอนิกส์สำหรับสินค้าและบริการที่ซื้อ เว้นแต่เป็นกรณีพิเศษบางกรณีตามที่รัฐบาลกำหนด สำหรับสินค้าและบริการส่งออก นอกจากเงื่อนไขข้างต้นแล้ว ต้องมีสัญญาที่ลงนามกับต่างประเทศเกี่ยวกับการขาย การประมวลผลสินค้า การให้บริการ ใบแจ้งหนี้สำหรับการขายสินค้าและบริการ เอกสารประกอบการพาณิชย์อิเล็กทรอนิกส์ ใบขนสินค้าสำหรับสินค้าส่งออก ใบตราส่งสินค้า ใบตราส่งสินค้า เอกสารประกอบการประกันภัยสินค้า (ถ้ามี) รัฐบาลเป็นผู้กำหนดเงื่อนไขการหักภาษีสำหรับการส่งออกสินค้าผ่านแพลตฟอร์มอีคอมเมิร์ซในต่างประเทศ และกรณีพิเศษอื่นๆ |

ที่มา: https://huengaynay.vn/kinh-te/doanh-nghiep-can-chu-dong-thanh-toan-khong-dung-tien-mat-154267.html

![[ภาพ] ดานัง: ประชาชนหลายร้อยคนร่วมแรงร่วมใจทำความสะอาดเส้นทางท่องเที่ยวสำคัญหลังพายุลูกที่ 13](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/07/1762491638903_image-3-1353-jpg.webp)

การแสดงความคิดเห็น (0)