Según la vigente Ley del Impuesto sobre la Renta de las Personas Físicas, la renta imponible incluye 10 tipos.

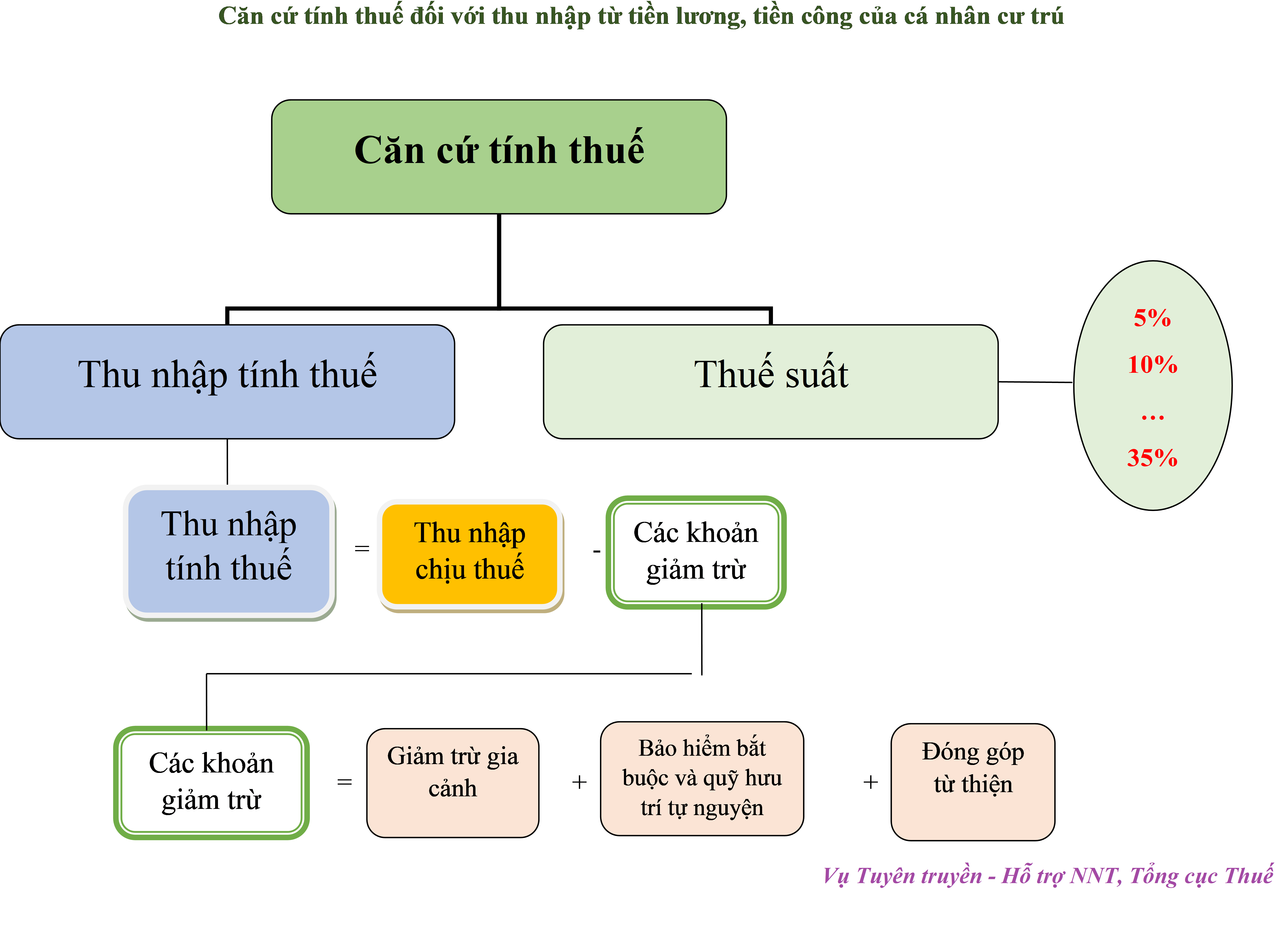

Según la Dirección General de Impuestos ( Ministerio de Hacienda ), cada tipo de ingreso tiene un método para determinar la base imponible y aplicar las tasas impositivas según la tabla impositiva correspondiente. Para los ingresos provenientes de sueldos y salarios de personas físicas residentes, la base para calcular el impuesto es la base imponible y las tasas impositivas, determinadas de la siguiente manera:

Los tipos impositivos del Impuesto sobre la Renta de las Personas Físicas sobre las rentas procedentes de sueldos y salarios se aplican de acuerdo con el baremo progresivo prescrito en el artículo 22 de la Ley del Impuesto sobre la Renta de las Personas Físicas, en concreto:

Tasas impositivas | Ingresos imponibles/año (millones de VND) | Ingresos imponibles mensuales (millones de VND) | Tasa impositiva (%) |

1 | Hasta 60 | Hasta 5 | 5 |

2 | Más de 60 a 120 | Más de 5 a 10 | 10 |

3 | Más de 120 a 216 | Más de 10 a 18 años | 15 |

4 | Más de 216 a 384 | Mayores de 18 a 32 años | 20 |

5 | Por encima de 384 a 624 | Más de 32 a 52 | 25 |

6 | Por encima de 624 a 960 | Más de 52 a 80 | 30 |

7 | Más de 960 | Más de 80 | 35 |

Para las deducciones familiares, los contribuyentes tienen derecho a una deducción personal de VND 11 millones/mes (VND 132 millones/año); la deducción por cada dependiente es de VND 4,4 millones/mes.

Para la liquidación del impuesto sobre la renta de las personas físicas del año 2023, las organizaciones y personas físicas que paguen rentas deben tener en cuenta que la fecha límite es a más tardar el 1 de abril.

Para las personas que liquidan directamente el impuesto sobre la renta personal, la última fecha límite es el último día del cuarto mes a partir del final del año calendario; el último día del cuarto mes a partir del final del año calendario es el 30 de abril de 2024 y el día siguiente es el 1 de mayo de 2024 (feriado), por lo que la última fecha límite para las personas que liquidan directamente el impuesto sobre la renta personal es el 2 de mayo de 2024.

En caso de que una persona tenga una devolución del impuesto sobre la renta personal pero se retrase en la presentación de la declaración de finalización del impuesto según lo prescrito, no se aplicará ninguna sanción por la infracción administrativa de declarar la finalización del impuesto después de la fecha límite.

Cosas que deben saber las personas que liquidan directamente el impuesto sobre la renta personal

Hoy en día, con el apoyo de las tecnologías de la información, los contribuyentes pueden declarar y pagar impuestos fácilmente en una plataforma digital. Pueden cumplir con sus obligaciones tributarias directamente en el portal de información electrónica del Departamento General de Tributación (https://thuedientu.gdt.gov.vn), en el Portal Nacional de Servicios Públicos (https://dichvucong.gov.vn) o directamente en dispositivos móviles a través de la aplicación eTax Mobile.

De acuerdo a la Ley de Administración Tributaria, algunos casos en los cuales las personas físicas con ingresos por sueldos y salarios necesitan liquidar directamente los impuestos, se regulan de la siguiente manera:

En primer lugar, las personas físicas residentes con ingresos procedentes de sueldos y salarios de dos o más lugares pero que no cumplen las condiciones para la liquidación autorizada según la normativa, deben declarar y liquidar directamente el impuesto sobre la renta personal ante la autoridad fiscal si hay impuesto adicional a pagar o hay un importe de impuesto pagado en exceso que necesita ser reembolsado o compensado en el siguiente período de declaración de impuestos.

En caso de que una persona física residente tenga ingresos por sueldo o salario y esté autorizada a liquidar los ingresos a la organización o persona física que paga los ingresos, incluyendo:

- Personas físicas con ingresos provenientes de sueldos y salarios que firmen contratos laborales por 3 meses o más en un lugar y se encuentren efectivamente trabajando allí en el momento en que la organización o individuo que paga los ingresos realiza la liquidación de impuestos, incluidos los casos en los que no trabajen durante 12 meses completos en un año.

En caso de que una persona sea un empleado transferido de una organización antigua a una nueva organización de acuerdo con las disposiciones del Punto d.1, Cláusula 6, Artículo 8 del Decreto 126/2020/ND-CP, la persona está autorizada a liquidar impuestos para la nueva organización.

- Las personas con ingresos provenientes de sueldos y salarios que firman contratos laborales por 3 meses o más en un lugar y están efectivamente trabajando allí en el momento en que la organización o individuo paga el ingreso y hace la liquidación de impuestos, incluidos los casos en que no trabajan durante 12 meses en el año; y al mismo tiempo tienen ingresos varios de otros lugares con un ingreso mensual promedio de no más de 10 millones de VND en el año y se les ha deducido el impuesto sobre la renta personal a una tasa del 10% si no hay una solicitud de liquidación de impuestos para este ingreso.

En segundo lugar, si una persona está presente en Vietnam durante menos de 183 días en el primer año calendario, pero está presente en Vietnam durante 12 meses consecutivos desde el primer día de presencia en Vietnam durante 183 días o más, entonces el primer año de establecimiento es de 12 meses consecutivos desde el primer día de presencia en Vietnam.

En tercer lugar, las personas extranjeras que hayan finalizado sus contratos laborales en Vietnam deben declarar y liquidar sus impuestos ante las autoridades fiscales antes de salir del país. Si no han completado los trámites de liquidación de impuestos, deben autorizar a la organización que paga los ingresos, a otra organización o persona, a liquidar sus impuestos de conformidad con la normativa sobre liquidación de impuestos para personas físicas. Si la organización que paga los ingresos, a otra organización o persona, recibe autorización para liquidar sus impuestos, debe hacerse responsable del impuesto sobre la renta personal adicional a pagar o recibir un reembolso del impuesto pagado en exceso.

En cuarto lugar, las personas físicas residentes con ingresos por sueldos y salarios pagados desde el extranjero y las personas físicas residentes con ingresos por sueldos y salarios pagados por organismos internacionales, embajadas y consulados que no hayan deducido impuestos durante el año deben liquidarlos directamente con la autoridad fiscal. Si existe un impuesto adicional a pagar o un impuesto pagado en exceso, deben solicitar una devolución o compensación en el siguiente período de declaración de impuestos.

En quinto lugar, las personas físicas residentes con ingresos provenientes de sueldos y salarios que también sean elegibles para la reducción de impuestos debido a desastres naturales, incendios, accidentes o enfermedades graves que afecten su capacidad para pagar impuestos no deben autorizar a las organizaciones o personas que pagan ingresos a realizar liquidaciones de impuestos en su nombre, sino que deben declarar y liquidar directamente los impuestos con la autoridad fiscal según lo prescrito.

Además, el lugar donde se debe presentar la declaración de liquidación de impuestos se especifica a continuación:

- Las personas que residen en un lugar con ingresos salariales y salariales y están sujetas a autodeclaración de impuestos durante el año deben presentar los expedientes de declaración de finalización de impuestos a la autoridad fiscal donde la persona declara directamente los impuestos durante el año de acuerdo con las disposiciones del Punto a, Cláusula 8, Artículo 11 del Decreto No. 126/2020/ND-CP. En caso de que una persona tenga ingresos salariales y salariales en dos o más lugares, incluido el caso tanto de ingresos sujetos a declaración directa como de ingresos deducidos por la organización pagadora, la persona debe presentar los expedientes de declaración de finalización de impuestos a la autoridad fiscal donde se encuentre la mayor fuente de ingresos en el año. En caso de que no se pueda determinar la mayor fuente de ingresos en el año, la persona debe optar por presentar el expediente de finalización en la autoridad fiscal que administra directamente la organización pagadora o en el lugar donde la persona reside.

- Las personas físicas residentes con ingresos de sueldos y salarios sujetos a retención en la fuente provenientes de dos o más entidades pagadoras, deberán presentar los documentos de declaración de finalización del impuesto de la siguiente manera:

+ Las personas que hayan calculado deducciones familiares para sí mismas en cualquier organización o persona que pague ingresos deberán presentar su declaración de finalización de impuestos a la autoridad fiscal que gestione directamente la organización o persona que pague dichos ingresos. En caso de que una persona cambie de lugar de trabajo y la organización o persona que pague el último ingreso calcule deducciones familiares para sí misma, deberá presentar su declaración de finalización de impuestos a la autoridad fiscal que gestione la organización o persona que pague el último ingreso. En caso de que una persona cambie de lugar de trabajo y la organización o persona que pague el último ingreso no calcule deducciones familiares para sí misma, deberá presentar su declaración de finalización de impuestos a la autoridad fiscal donde resida. En caso de que una persona no haya calculado deducciones familiares para sí misma en ninguna organización o persona que pague ingresos, deberá presentar su declaración de finalización de impuestos a la autoridad fiscal donde resida.

+ En caso de que una persona física residente no suscriba contrato de trabajo, o suscriba un contrato de trabajo por menos de 03 meses, o suscriba un contrato de prestación de servicios con ingresos en uno o más lugares donde se le haya deducido el 10%, deberá presentar una declaración de finalización del impuesto ante la autoridad fiscal donde resida la persona física.

+ Las personas físicas que residen en el año con ingresos por sueldos o salarios en uno o varios lugares pero que al momento de su radicación no trabajan para ninguna organización o persona física que pague rentas, el lugar para presentar la declaración de liquidación de impuestos es la autoridad fiscal donde reside la persona física.

Las personas físicas residentes con ingresos salariales y laborales que estén sujetas a la liquidación directa del impuesto sobre la renta personal (IRPF) ante la autoridad fiscal y que presenten un expediente de solicitud de reducción de impuestos por desastres naturales, incendios, accidentes o enfermedades graves, deberán presentar el expediente de liquidación ante la autoridad fiscal donde lo presentaron. La autoridad fiscal que tramita el expediente de reducción es responsable de su tramitación conforme a la normativa vigente.

Sabiduría

[anuncio_2]

Fuente

![[Foto] Desfile para celebrar el 50 aniversario del Día Nacional de Laos](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

![[Foto] Adoración a la estatua de Tuyet Son, un tesoro de casi 400 años de antigüedad en la Pagoda Keo](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

![[Vídeo] Protegiendo el Patrimonio Mundial del Cambio Climático Extremo](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/03/1764721929017_dung00-57-35-42982still012-jpg.webp)

Kommentar (0)