A Tien Phong Értékpapírok Részvénytársaság (HoSE: TPS) nemrégiben tette közzé auditált féléves pénzügyi jelentését, amelyben számos figyelemre méltó pontot tartalmaz.

Az év első felében a TPS üzemi bevétele elérte az 1621 milliárd VND-t, ami 10%-os növekedést jelent az előző év azonos időszakához képest, míg az üzemi költségek kismértékben, 1223 milliárd VND-re csökkentek. A pénzügyi és adminisztratív költségek levonása után a TPS adózás előtti nyeresége 137 milliárd VND volt, ami 16%-os növekedést jelent az előző év első feléhez képest.

Ezekkel az eredményekkel a TPS elérte az éves bevételi célkitűzésének 57%-át és nyereségcéljának 60%-át.

A pénzügyi kimutatások azt mutatják, hogy a TPS továbbra is a vállalati kötvénypiacra összpontosít. Az év első felében, míg a befektetői tranzakciók összértéke mindössze közel 14 000 milliárd VND volt, főként részvényekben, a TPS kötvénykereskedelme meghaladta a 95 000 milliárd VND-t (a részvénykereskedelem mindössze 450 milliárd VND volt).

A TPS teljes eszközértéke lenyűgöző növekedést mutatott, elérve a 9370 milliárd VND-t, ami több mint 40%-kal magasabb, mint az év elején, így az év első hat hónapjában ezen kritérium szerint a legnagyobb növekedési ütemet produkáló értékpapír-társasággá vált. Az eszközök nagy részét készpénz és készpénz-egyenértékesek (2431 milliárd VND), nyereséggel és nyereséggel szemben valós értéken értékelt eszközök (1564 milliárd VND), valamint értékpapír-szolgáltatásokból származó követelések (3878 milliárd VND) teszik ki.

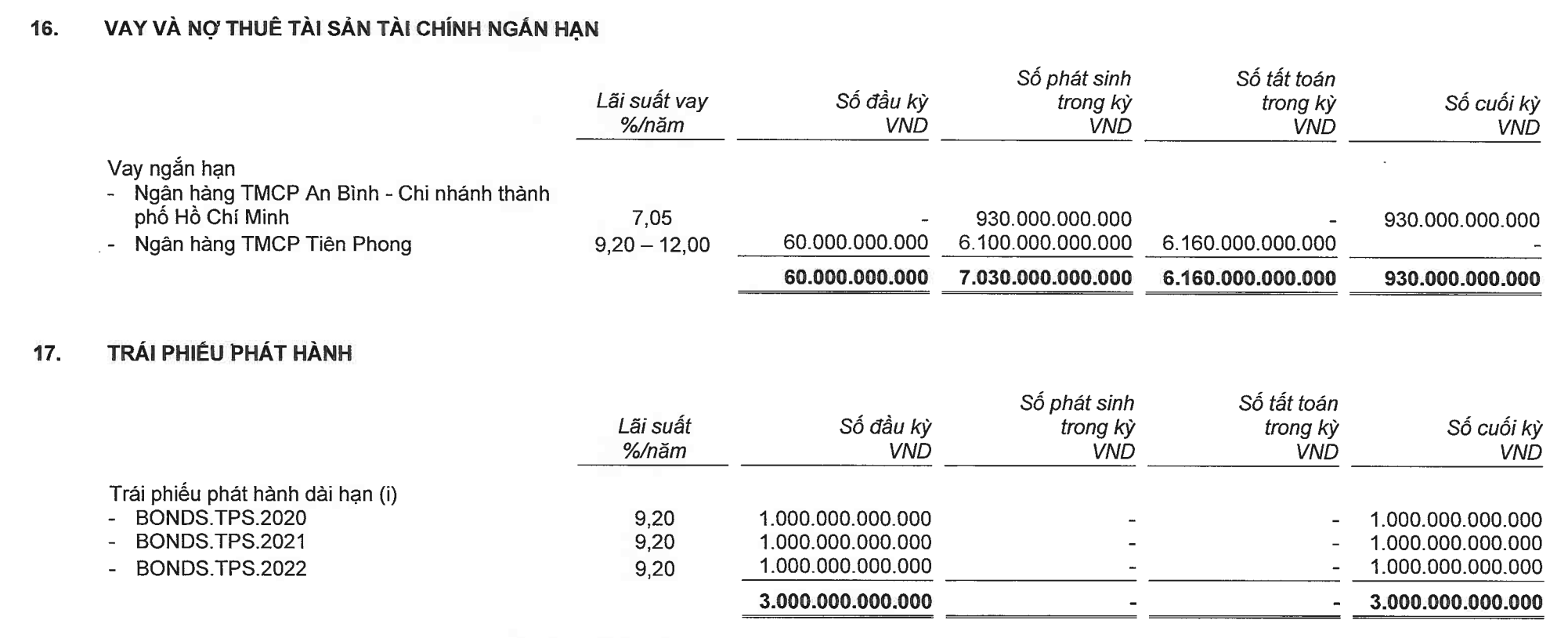

A mérleg másik oldalán az összehasonlítható források 930 milliárd VND rövid lejáratú bankhitelről nőttek, az egyéb rövid lejáratú kötelezettségek pedig 852 milliárd VND-ről 2656 milliárd VND-re emelkedtek. A TPS továbbra is 3000 milliárd VND kötvényadósságot tart fenn, míg az alaptőke stabilan 2000 milliárd VND-n maradt.

A TPS idén azt tervezi, hogy megduplázza alaptőkéjét 4000 milliárd VND-re részvénykibocsátás és/vagy zártkörű részvénykibocsátás révén.

A TPS továbbra is 3000 milliárd VND kötvényhitelt tart fenn, míg alaptőkéje stabilan 2000 milliárd VND (Forrás: Pénzügyi kimutatások).

A TPS jelenleg egyetlen fő részvényese a Tien Phong Commercial Bank ( TPBank ), 9,01%-os részesedéssel. Bár a részesedése nem túl nagy, messze a vétóküszöb (35%) alatt van, ahogy egy korábbi cikkben is említettük, a TPBank befolyása, vagy pontosabban a tulajdonosai befolyása a TPS-ben szinte abszolút. A TPBank bőséges erőforrásai voltak a TPS felemelkedésének fő mozgatórugói az elmúlt években.

2023 márciusának közepén a TPS igazgatótanácsa határozatot fogadott el a TPBank-tól felvett tőke 2100 milliárd VND maximális hitelkerettel történő hitelfelvételéről. Három hónappal később, 2023. június 14-én a TPS igazgatótanácsa határozatot fogadott el 1400 milliárd VND hitelfelvételéről az An Binh Commercial Joint Stock Banktól (ABBank). A hitelt a TPBank garantálta.

Június végéig az ABBank összesen 930 milliárd VND értékű hitelt folyósított a TPS-nek. Ez volt a TPS egyetlen fennálló hiteltartozása a második negyedév végén.

Mindazonáltal az év első felében a TPS összesen 6100 milliárd VND-t vett fel a TPBank-tól, plusz 930 milliárd VND-t az ABBank-tól (amelyet szintén a TPBank garantált), ami a TPS adott időszakban felvett teljes hitelállományának (7280 milliárd VND) szinte teljes összegét tette ki, amint azt a Cash Flow kimutatás is kifejti.

Figyelemre méltó, hogy 2023 júniusának végére a TPBank TPS-nél vezetett folyószámla-egyenlege 2428 milliárd VND-re nőtt, szemben az év eleji mindössze 13,5 milliárd VND-vel.

Ez a szám a TPBank alaptőkéjének 11%-ával egyenértékű, és ha beleszámítjuk a TPBank által az ABBanknak garantált hitelt, akkor a TPBank alaptőkéjének akár 15,3%-át is kiteheti. Eközben a jelenlegi szabályozások korlátozzák, hogy egy bank egyetlen ügyfélnek sem nyújthat hitelt a saját tőkéjének 15%-ánál nagyobb mértékben.

A mérlegben a pénzeszközök azon forrásai közül, amelyek jelentős változást mutattak az időszak alatt, a rövid lejáratú kötelezettségek voltak, amelyek egyenlege 2656 milliárd VND volt, ami több mint háromszorosa az év eleji értéknek. Ebből az összegből 2187 milliárd VND mások nevében történő kötvényvásárlásért volt fizetendő.

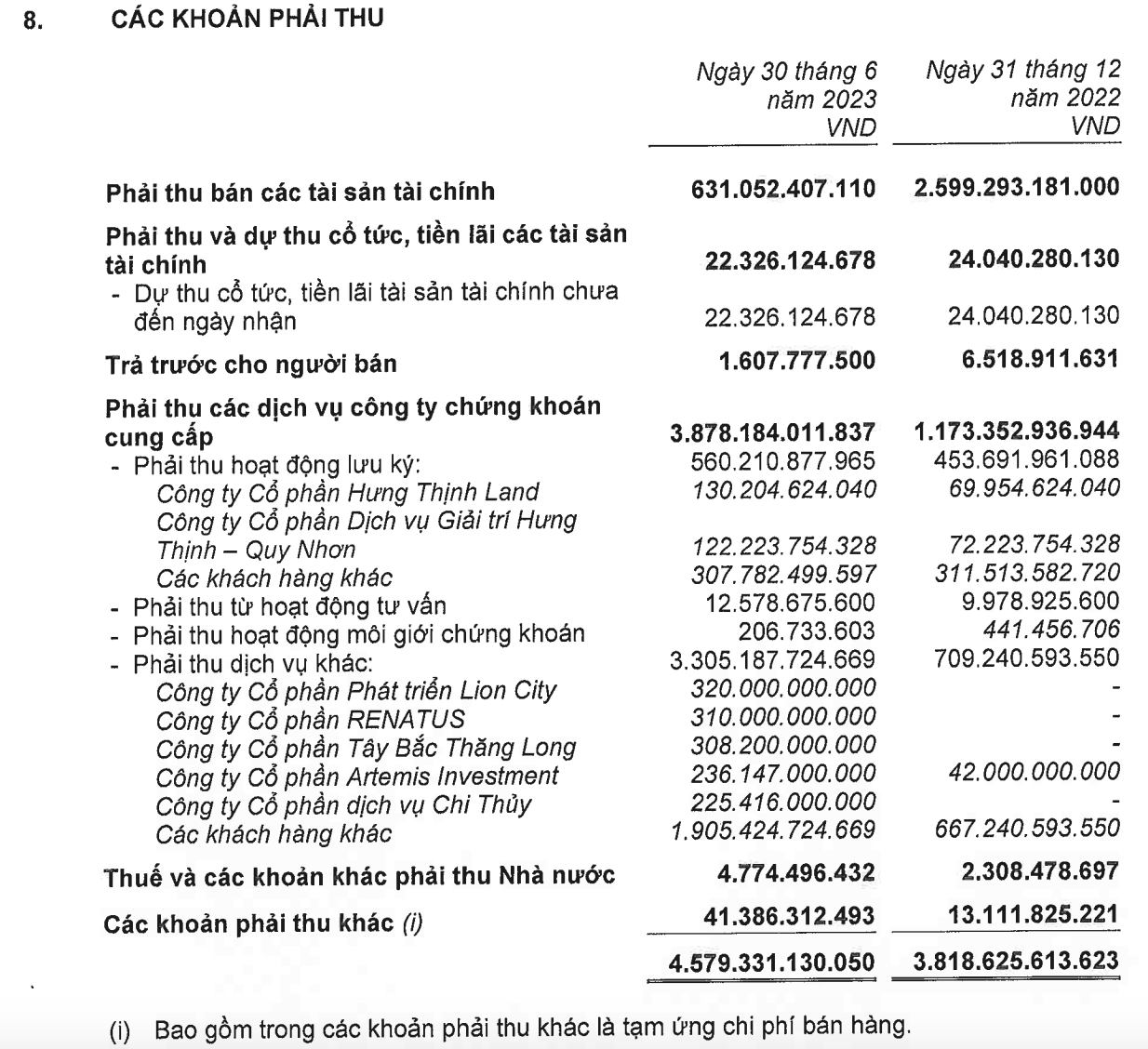

Az eszközök között a legfigyelemreméltóbb egyenleggel rendelkező tétel a követelések, összesen 4,579 milliárd VND-t tesznek ki, ami a TPS alaptőkéjének 2,3-szorosa.

Ebből az összegből az egyéb szolgáltatásokból származó követelések meredeken, 709 milliárd VND-ről 3305 milliárd VND-ra nőttek. Ennek az összegnek a nagy része olyan csoportoktól származik, amelyekkel a TPS-TPBank az előző években nagy mennyiségű kötvénykibocsátást szervezett, mint például a Tay Bac Thang Long Joint Stock Company (308 milliárd VND), amely az R&H Group Joint Stock Company-hoz kapcsolódó jogi személy, vagy közel 1100 milliárd VND négy, a HSX-en jegyzett több iparágat lefedő csoporthoz kapcsolódó vállalkozástól, nevezetesen a Lion City Development Joint Stock Company-tól (320 milliárd VND), a Renatus Joint Stock Company-tól (310 milliárd VND), az Artemis Investment Joint Stock Company-tól (236 milliárd VND) és a Chi Thuy Services Joint Stock Company-tól (225 milliárd VND).

A TPS követelései (Forrás: Pénzügyi kimutatások).

Az R&H Csoportot illetően a Vinahud Lakásügyi és Városfejlesztési Részvénytársaság pénzügyi kimutatásai azt mutatják, hogy 2023 júniusának végéig a TPBank összesen 1710 milliárd VND-t folyósított a Vinahudnak két projektvállalat részvényeinek megvásárlására az R&H Csoporttól.

Korábban a TPBank - TPS szervezte az R&H Group több mint 8000 milliárd VND értékű kötvénykibocsátását a 2020-2021-es időszakban. Amint azt egy korábbi cikkben elemeztük, ezen kötvények nagy része idén jár le, ami jelentős nyomást gyakorol nemcsak a kibocsátó R&H Groupra, hanem a szervező TPBank - TPS-re is, az egyre korlátozottabb adósságátütemezési lehetőségek közepette.

Röviddel azután, hogy a TPBank több mint 1700 milliárd VND-t folyósított Vinahudnak, a Vietnami Állami Bank nemrégiben kiadta a 06/2023. számú körlevelet a hitelintézetek hitelezési tevékenységének szabályozására. A körlevél kimondja, hogy a bankok nem nyújthatnak hitelt korlátolt felelősségű társaságokban vagy partnerségekben lévő tőkebefizetések, tőkebefizetések vásárlása vagy átruházása kifizetésére; illetve olyan részvénytársaságokban lévő részvények tőkebefizetésére, vásárlására vagy átruházására, amelyek nem szerepelnek a tőzsdén, vagy nem regisztráltak az UPCoM kereskedési rendszerében való kereskedésre.

Az ilyen tőkeigények kielégítésére irányuló hitelezés gyakran inherens kockázatokkal jár. Az ilyen típusú tőkét nehéz ellenőrizni a tervezett felhasználás szempontjából, mivel a hitelintézet nem tudja nyomon követni, hogy a kedvezményezett hogyan használja fel a tőkét, és nincs alapja a kedvezményezett pénzügyi helyzetének, működési teljesítményének és az adósság visszafizetési képességének rendszeres értékelésére.

Ez különösen az egyik módja annak, hogy az ügyfelek elrejtsék egymás tulajdonjogát .

Hualien

[hirdetés_2]

Forrás

![[Fotó] Pham Minh Chinh miniszterelnök részt vesz az ipari és kereskedelmi szektor 2026-os feladatainak végrehajtásáról szóló konferencián](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F19%2F1766159500458_ndo_br_shared31-jpg.webp&w=3840&q=75)

Hozzászólás (0)