រូបគំនូរដោយប្រើប្រាស់បច្ចេកវិទ្យា AI - ផលិតដោយ៖ TUAN ANH

ជាពិសេស កម្មករដែលទទួលបានប្រាក់ខែជាក្រុមដែលមានការព្រួយបារម្ភខ្លាំងជាងគេ។ ហេតុអ្វី?

ក្រសួងហិរញ្ញវត្ថុ ៖ «មនុស្សច្រើននឹងមិនត្រូវបង់ពន្ធទេ»

នៅក្នុងសេចក្តីព្រាងច្បាប់នេះ ក្រសួងហិរញ្ញវត្ថុបានបញ្ជាក់ថា អត្រាពន្ធនឹងត្រូវកាត់បន្ថយពី ៧ ទៅ ៥ អត្រាពន្ធ ហើយនៅពេលដែលកម្រិតកាត់បន្ថយគ្រួសារត្រូវបានកើនឡើង ហើយការចំណាយលើផ្នែកវេជ្ជសាស្ត្រ ការអប់រំ និងបណ្តុះបណ្តាលមួយចំនួននឹងត្រូវកាត់ចេញ មនុស្សជាច្រើននឹងកាត់បន្ថយចំនួនពន្ធដែលខ្លួនត្រូវបង់ ហើយមនុស្សជាច្រើននឹងលែងជាប់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនទៀតហើយ។

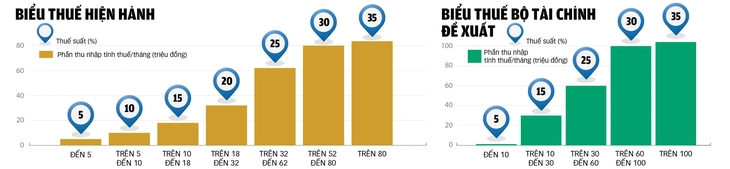

ជាពិសេសក្រសួងហិរញ្ញវត្ថុបានស្នើជម្រើសពីរសម្រាប់អត្រាពន្ធ។ ទាំងពីរមាន 5 កម្រិត ដោយកម្រិត 1 ត្រូវបានអនុវត្តចំពោះប្រាក់ចំណូលជាប់ពន្ធក្រោម 10 លានដុង/ខែ។ នៅក្នុងជម្រើសទី 1 អត្រាពន្ធខ្ពស់បំផុត 35% អនុវត្តចំពោះប្រាក់ចំណូលចាប់ពី 80 លានដុងឡើងទៅ។ ហើយនៅក្នុងជម្រើសទី 2 អត្រា 35% អនុវត្តពីកម្រិតនៃ 100 លានដុង។

ក្រសួងហិរញ្ញវត្ថុគណនាថា ជាមួយនឹងជម្រើសទី 1 អ្នកដែលមានប្រាក់ចំណូលជាប់ពន្ធចំនួន 10 លានដុង/ខែ នឹងត្រូវកាត់បន្ថយពន្ធចំនួន 250,000 ដុង។ ប្រាក់ចំណូល 30 លានដុងនឹងត្រូវបានកាត់បន្ថយចំនួន 850.000 ដុង; ប្រាក់ចំណូល 80 លានដុងនឹងត្រូវកាត់បន្ថយចំនួន 650.000 ដុង។ ជាមួយនឹងជម្រើសទី 2 អ្នកដែលមានប្រាក់ចំណូលជាប់ពន្ធរហូតដល់ 50 លានដុង/ខែ នឹងត្រូវកាត់បន្ថយពន្ធរបស់ពួកគេស្រដៀងគ្នាទៅនឹងជម្រើសទី 1 ខណៈដែលក្រុមចំណូលខ្ពស់នឹងកាត់បន្ថយពន្ធកាន់តែខ្លាំង។

"ការកែសម្រួលអត្រាពន្ធស្របតាមជម្រើសពីរដែលបានរៀបរាប់ខាងលើ និងបង្កើនការកាត់កងគ្រួសារ បន្ថែមការកាត់សម្រាប់ សុខភាព ការអប់រំ... នឹងកាត់បន្ថយចំនួនពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបង់។ ជាពិសេសបុគ្គលដែលមានប្រាក់ចំណូលមធ្យម និងទាប នឹងមិនចាំបាច់បង់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន" - ក្រសួងហិរញ្ញវត្ថុវាយតម្លៃ។

ក្រសួងហិរញ្ញវត្ថុបានលើកឡើង៖ បុគ្គលដែលមានអ្នកនៅក្នុងបន្ទុកម្នាក់ មានប្រាក់ចំណូលពីបៀវត្សរ៍ និងប្រាក់ឈ្នួល ២០លានដុង/ខែ បច្ចុប្បន្នបង់ពន្ធចំនួន ១២៥,០០០ដុង/ខែ ប៉ុន្តែនៅពេលអនុវត្តការកាត់កងគ្រួសារ និងតារាងពន្ធតាមជម្រើសទី២ បុគ្គលនេះលែងត្រូវបង់ពន្ធទៀតហើយ។ ដូច្នេះហើយ ក្រសួងហិរញ្ញវត្ថុស្នើឱ្យអនុវត្តទៅតាមជម្រើសទី ២។ គេប៉ាន់ប្រមាណថា ថវិកានឹងកាត់បន្ថយចំណូលប្រមាណ ២៩.៧០០ ពាន់លានដុង/ឆ្នាំ។

ជាមួយនឹងការចំណាយទាំងអស់កើនឡើង កម្មករប្រាក់ខែចំណាយតែលើតម្រូវការចាំបាច់បំផុត - រូបថត៖ BE HIEU

គោលនយោបាយពន្ធត្រូវតែមានភាពប្រាកដនិយម

លោកស្រី NTS នាយកអភិវឌ្ឍន៍ទីផ្សារនៃក្រុមហ៊ុនឯកទេសនាំចូលឧបករណ៍វេជ្ជសាស្ត្រ (ហាណូយ) បាននិយាយថា កាលពីឆ្នាំមុន លោកស្រីបានបង់ពន្ធជាង ១៤៤ លានដុង។ ដោយសារតែនាងមានអ្នកនៅក្នុងបន្ទុកតែមួយ ប្រាក់ចំណូលជាប់ពន្ធរបស់នាងត្រូវបានកើនឡើងពីកម្រិត 1 ដល់កម្រិត 6 ហើយអត្រាពន្ធខ្ពស់បំផុតគឺ 30% ។

"ខ្ញុំពិតជាមានអារម្មណ៍ថាមានសម្ពាធខ្លាំងណាស់ ពន្ធដែលត្រូវបង់គឺខ្ពស់ណាស់ ដែលស្មើនឹង 16% នៃប្រាក់ចំណូល ខណៈពេលដែលអាជីវកម្មបង់ពន្ធ 20% និងត្រូវបានអនុញ្ញាតឱ្យកាត់ការចំណាយមុនពេលគណនាពន្ធ" - អ្នកស្រី NTS បាននិយាយហើយសង្ឃឹមថាជាមួយនឹងការធ្វើវិសោធនកម្មតារាងពន្ធ កម្រិតកាត់បន្ថយគ្រួសារនឹងត្រូវបានកើនឡើង ហើយការចំណាយរួមទាំងការប្រាក់កម្ចីទិញផ្ទះនឹងត្រូវបានកាត់។ ដូចនេះ បន្ទុកពន្ធអាចត្រូវបានសម្រាល។

ទន្ទឹមនឹងនោះ លោក Nguyen Van Hau (Ha Dong ទីក្រុងហាណូយ) សង្ឃឹមថានឹងមានការកាត់បន្ថែមដូចជាការប្រាក់លើប្រាក់កម្ចីទិញផ្ទះ បន្ថែមពីលើការអប់រំ និងថ្លៃព្យាបាលសម្រាប់អ្នកនៅក្នុងបន្ទុក។ ដោយសារតែតម្លៃអចលនទ្រព្យឡើងដល់រាប់រយលានដុង/m2 កម្មករដែលមានប្រាក់ខែដែលចង់មានផ្ទះត្រូវខ្ចីពីប្រភពជាច្រើន រួមទាំងធនាគារផងដែរ។ ដូច្នេះការប្រាក់លើប្រាក់កម្ចីទិញផ្ទះចាំបាច់ត្រូវកាត់មុនពេលគណនាពន្ធ។

ម៉្យាងវិញទៀត លោក ហ៊ូ មានការព្រួយបារម្ភថា ថ្លៃសិក្សារបស់កូនលោកត្រូវបានលើកលែងតាំងពីឆ្នាំសិក្សានេះមកម្ល៉េះ។ ដូច្នេះតើការចំណាយលើវិស័យអប់រំនឹងត្រូវកាត់ប៉ុន្មាន ហើយត្រូវមានការណែនាំឱ្យបានហ្មត់ចត់ ដើម្បីឱ្យគោលនយោបាយមានអត្ថន័យពិតប្រាកដសម្រាប់ប្រជាពលរដ្ឋ។

ចុះអ្នកក្នុងបន្ទុកដែលជាឪពុកម្តាយ និងអ្នកដែលទទួលការឧបត្ថម្ភផ្ទាល់ពីអ្នកជាប់ពន្ធ? បទប្បញ្ញត្តិដែលប្រាក់ចំណូលមិនលើសពី 1 លានដុង / ខែត្រូវបានចាត់ទុកថាជាអ្នកអាស្រ័យដែលបានអនុវត្តអស់រយៈពេល 17 ឆ្នាំឥឡូវនេះកំពុងធ្វើឱ្យមានការលំបាកសម្រាប់ប្រជាជន។ កម្រិត 1 លានដុងនេះបច្ចុប្បន្នទាបជាងប្រាក់ចំណូលជាមធ្យមនៅខ្សែបន្ទាត់នៃភាពក្រីក្រនៅតំបន់ជនបទ។ បើចែកជា ៣០ថ្ងៃក្នុងមួយខែ តើមនុស្សនឹងចំណាយយ៉ាងណា?

លោក Hau បានស្នើថា "ម្តាយរបស់ខ្ញុំមានប្រាក់ឧបត្ថម្ភប្រចាំខែចំនួន 1.3 លានដុង ដូច្នេះអស់រយៈពេលជាច្រើនឆ្នាំមកនេះ ខ្ញុំមិនអាចទទួលបានការកាត់បន្ថយណាមួយសម្រាប់គាត់ទេ ទោះបីជាតម្លៃថ្នាំប្រចាំខែគឺខ្ពស់ជាងចំនួននេះច្រើនដងក៏ដោយ ខ្ញុំពិតជាសង្ឃឹមថានឹងមានគោលនយោបាយពន្ធដារជិតនឹងលក្ខខណ្ឌជាក់ស្តែង ហើយមិនធ្វើឱ្យអ្នកជាប់ពន្ធជាប់គាំងដោយសារតែគោលនយោបាយហួសសម័យ ដែលសូម្បីតែធ្វើឱ្យពួកគេខកចិត្ត" ។

ប្រភព៖ ក្រសួងហិរញ្ញវត្ថុ - ចងក្រងដោយ Le Thanh - ក្រាហ្វិក៖ TUAN ANH

ប្រាក់ចំណូលជាប់ពន្ធខ្ពស់បំផុតគួរតែមានជាង 200 លានដុង។

អត្ថាធិប្បាយលើតារាងពន្ធដែលស្នើឡើងដោយក្រសួងហិរញ្ញវត្ថុ លោកបណ្ឌិត ង្វៀន ង៉ុកធូ អ្នកជំនាញផ្នែកពន្ធដារបានស្នើថា គួរតែបន្តឡើងវិញទាំងស្រុង។ ជាពិសេស គម្លាតរវាងតង្កៀបពន្ធគួរតែត្រូវបានពង្រីក ដែលមានន័យថាបង្កើនប្រាក់ចំណូលជាប់ពន្ធនៃតង្កៀបនីមួយៗ។ ប្រាក់ចំណូលជាប់ពន្ធនៅតង្កៀបខ្ពស់បំផុតគួរតែមានលើសពី 200 លានដុង។

លោក Tu បានវិភាគថា៖ គោលនយោបាយនេះមិនគួរបន្តរក្សាបទប្បញ្ញត្តិហួសសម័យអស់ជាច្រើនឆ្នាំទេ ព្រោះកម្រិតចំណូលជាប់ពន្ធ ៨០លានដុង ត្រូវបានអនុវត្តចាប់តាំងពីច្បាប់នេះត្រូវបានអនុម័ត (ក្នុងឆ្នាំ ២០០៧) ដែលមានរយៈពេលជាង ១៧ ឆ្នាំមុន។ ឥឡូវនេះ សំណើដំឡើងវាដល់ 100 លានដុង មិនមានការច្នៃប្រឌិតច្រើនទេ ខណៈពេលដែលតម្លៃ និងប្រាក់ចំណូលរបស់ប្រជាជនបានកើនឡើងជាច្រើនដង។

លោក ង្វៀន វ៉ាន់ឌុក អគ្គនាយកក្រុមហ៊ុន Trong Tin Accounting and Tax Consulting Company Limited បាននិយាយថា ការកើនឡើងកម្រិត 1 និង 2 ក្នុងតារាងពន្ធរីកចម្រើនគឺមិនសមហេតុផលទេ ដូច្នេះចាំបាច់ត្រូវពង្រីក និងដកចេញកម្រិត 3 ជាមួយនឹងអត្រាពន្ធ 25% ដើម្បីកាត់បន្ថយសម្ពាធលើកម្មករដែលមានប្រាក់ខែជាមធ្យម និងផ្នែកល្អ។

ជាមួយនឹងអត្រាពន្ធខ្ពស់បំផុត 35% យោងតាមលោក Duoc វានឹងសមហេតុផលជាងក្នុងការអនុវត្តវាទៅនឹងប្រាក់ចំណូលជាប់ពន្ធពី 120 - 150 លានដុង/ខែ ជាងអត្រាដែលបានស្នើឡើងនាពេលបច្ចុប្បន្ន 80 - 100 លានដុង/ខែ។

លោក Do Quoc Tuan អតីតអនុប្រធាននាយកដ្ឋានឃោសនា និងគាំទ្រនៃនាយកដ្ឋានពន្ធដារទីក្រុងហូជីមិញ (ឥឡូវពន្ធទីក្រុងហូជីមិញ) ក៏បានស្នើឱ្យផ្សព្វផ្សាយកម្រិតចំណូលជាប់ពន្ធក្នុងតារាងពន្ធដំបូងក្នុងតារាងពន្ធរីកចម្រើន ដើម្បីជួយអ្នកជាប់ពន្ធដែលមានប្រាក់ខែសន្សំបានតិចតួច។

ផ្តល់យោបល់លើសេចក្តីព្រាងច្បាប់ស្តីពីពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន (ជំនួស) ដែលរៀបចំដោយសមាគមទីប្រឹក្សា និងភ្នាក់ងារពន្ធទីក្រុងហូជីមិញ (HTCAA) អង្គភាពនេះបាននិយាយថា អនុសាសន៍ភាគច្រើនបានស្នើថា អត្រាពន្ធខ្ពស់បំផុតគួរតែត្រូវបានកាត់បន្ថយមកត្រឹម 30% ។ ដូច្នេះហើយ គោលនយោបាយថ្មីទាក់ទាញ និងរក្សាបាននូវទេពកោសល្យ អ្នកជំនាញ និងអ្នកវិទ្យាសាស្ត្រដែលមានគុណវុឌ្ឍិវិជ្ជាជីវៈខ្ពស់។ ទន្ទឹមនឹងនោះ អត្រាពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនសមហេតុផល ក៏ជំរុញ និងលើកទឹកចិត្តកម្មករឱ្យក្លាយជាអ្នកមានដោយស្របច្បាប់ផងដែរ។

ទាក់ទងនឹងអត្រាពន្ធ អ្នកជំនាញយល់ស្របជាមួយអត្រាពន្ធចំនួន 5 ហើយក៏យល់ស្របជាមួយជម្រើសទី 2 ប៉ុន្តែគួរតែកែសម្រួលគម្លាតកាន់តែទូលំទូលាយនៅអត្រា 1 និង 2 កើនឡើង 10 - 15 លានដុងបើប្រៀបធៀបទៅនឹងសេចក្តីព្រាងច្បាប់។

កម្មករដែលមានប្រាក់ខែកំពុងបង់ពន្ធពី 65-70% នៃពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន។

យោងតាមក្រសួងហិរញ្ញវត្ថុ ទោះបីជាមានការរាតត្បាតនៃជំងឺកូវីដ-១៩ និងរយៈពេលនៃការស្តារសេដ្ឋកិច្ចឡើងវិញក៏ដោយ ក៏ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនបានកើនឡើងជាលំដាប់ ដោយក្នុងមួយឆ្នាំៗមានការកើនឡើងជាងឆ្នាំមុន។ ប្រសិនបើក្នុងឆ្នាំ 2011 ប្រាក់ចំណូលបានឈានដល់ 38.469 ពាន់លានដុង នៅឆ្នាំ 2024 វាបានកើនឡើងដល់ 186.300 ពាន់លានដុង ច្រើនជាង 4.8 ដងបន្ទាប់ពី 13 ឆ្នាំ ហើយប្រាក់ចំណូលនេះមានចំនួនជាង 9% នៃចំណូលថវិកាសរុប។

ប្រភពចំណូលសំខាន់បានមកពីប្រាក់ខែ និងប្រាក់ឈ្នួល ដែលស្មើនឹង 65-70% នៃប្រាក់ចំណូលផ្ទាល់ខ្លួនសរុប។ ជាពិសេស ក្រុមដែលបង់ពន្ធកម្រិត៧ ទោះបីមានត្រឹមតែ ២-៥% នៃចំនួនអ្នកជាប់ពន្ធសរុបក៏ដោយ ក៏រួមចំណែកដល់ពាក់កណ្តាលនៃពន្ធពីប្រាក់ខែ និងប្រាក់ឈ្នួល។ ជាឧទាហរណ៍ ក្នុងឆ្នាំ 2023 ក្នុងចំណោមបុគ្គលជាង 3.8 លាននាក់ដែលបង់ពន្ធពីប្រាក់បៀវត្សរ៍ និងប្រាក់ឈ្នួលដែលមានចំនួន 73.500 ពាន់លានដុង មានមនុស្សចំនួន 61.677 នាក់បង់នៅកម្រិត 7 ជាមួយនឹងជាង 38.000 ពាន់លានដុង។

គួរកត់សម្គាល់ថាចំនួនអ្នកបង់ពន្ធពីប្រាក់ខែនិងប្រាក់ឈ្នួលបានកើនឡើងយ៉ាងឆាប់រហ័ស។ នៅឆ្នាំ 2020 មានមនុស្សត្រឹមតែ 2.31 លាននាក់ប៉ុណ្ណោះ ហើយនៅឆ្នាំ 2021 វាកើនឡើងជិតទ្វេដងដល់ 4.5 លាននាក់។ នៅឆ្នាំ 2022 ចំនួននេះបានបន្តកើនឡើងដល់ 4.6 លាននាក់។ នៅឆ្នាំ 2023 ទោះបីជាផលប៉ះពាល់នៃជំងឺរាតត្បាត COVID-19 ក៏ដោយ ក៏ប្រទេសទាំងមូលនៅតែមានប្រាក់ឈ្នួលជាង 3.8 លាននាក់ដែលត្រូវបង់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន។

កម្រិតកាត់គ្រួសារឆាប់បានកើនឡើងដល់ ១៨ លានដុង

នៅក្នុងសេចក្តីព្រាងច្បាប់នេះ កម្រិតកាត់បន្ថយគ្រួសារ និងការណែនាំអំពីការកាត់ថ្លៃព្យាបាល ការអប់រំ និងបណ្តុះបណ្តាល ត្រូវបានប្រគល់ឱ្យរដ្ឋាភិបាលដើម្បីគ្រប់គ្រងស្របតាមស្ថានភាពសេដ្ឋកិច្ចសង្គម។ កន្លងមក យោងតាមមតិយោបល់របស់ក្រសួង និងសាខាជាច្រើន កម្រិតកាត់សម្រាប់អ្នកនៅក្នុងបន្ទុកគឺ 17-18 លានដុង/ខែ ហើយកម្រិតកាត់សម្រាប់អ្នកជាប់ពន្ធគឺ 8 លានដុង/ខែ។

លោក Do Quoc Tuan (អតីតអនុប្រធាននាយកដ្ឋានឃោសនា និងគាំទ្រនៃអតីតនាយកដ្ឋានពន្ធដារទីក្រុងហូជីមិញ) បាននិយាយថា កម្រិតនៃការកាត់ប្រាក់នាពេលបច្ចុប្បន្ននេះគឺមិនសមរម្យខ្លាំងណាស់ មិនត្រឹមតែសម្រាប់បុគ្គលិកដែលមានប្រាក់ខែប៉ុណ្ណោះទេ ថែមទាំងសម្រាប់អ្នកនៅក្នុងបន្ទុកទៀតផង។ ដូច្នោះហើយ កម្រិតកាត់សម្រាប់អ្នកនៅក្នុងបន្ទុកបច្ចុប្បន្នមានត្រឹមតែ 40% នៃអ្នកជាប់ពន្ធប៉ុណ្ណោះ។ ជាក់ស្តែង ខណៈពេលដែលអ្នកជាប់ពន្ធបច្ចុប្បន្នត្រូវបានកាត់ចំនួន 11 លានដុង/ខែ អ្នកនៅក្នុងបន្ទុកត្រូវបានកាត់ចំនួន 4.4 លានដុង/ខែ។

"សំណួរគឺហេតុអ្វីបានជាកំណត់អត្រា 40%? តាមពិតការចិញ្ចឹមកូនអាចចំណាយច្រើនជាងអ្នកជាប់ពន្ធដោយសារតែការចំណាយជាបន្តបន្ទាប់ដូចជាថ្លៃសិក្សាអាហារការកម្សាន្តជំងឺជាដើមដូច្នេះខ្ញុំស្នើឱ្យដំឡើងការកាត់សម្រាប់អ្នកនៅក្នុងបន្ទុកដល់កម្រិតដូចគ្នានឹងនិយោជិតខ្លួនឯងឬយ៉ាងហោចណាស់ 60% ពីព្រោះអត្រា 40% ទាបពេកហើយមិនសមហេតុផល។ "Mr.

លោក Tuan ក៏បានវាយតម្លៃថា ជាមួយនឹងផែនការបង្កើនកម្រិតកាត់បន្ថយគ្រួសារ និងធ្វើវិសោធនកម្មតារាងពន្ធរីកចម្រើនក្នុងសេចក្តីព្រាងច្បាប់ស្តីពីពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន (ជំនួស) កម្មករដែលមានចំណូលទាបនឹងមិនឃើញមានការថយចុះច្រើនទេ ខណៈដែលកម្មករដែលមានប្រាក់ចំណូលខ្ពស់នឹងឃើញ "ការកាត់បន្ថយតិចតួច" ។

ទន្ទឹមនឹងនោះ លោក Nguyen Thai Son អតីតប្រធាននាយកដ្ឋានពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួននៃនាយកដ្ឋានពន្ធដារទីក្រុងហូជីមិញ (បច្ចុប្បន្នពន្ធទីក្រុងហូជីមិញ) បានអត្ថាធិប្បាយថា កម្មករប្រាក់ខែកំពុងត្រូវបាន "គាបសង្កត់"។

លោក សុន វិភាគ៖ សរុបមក ការកាត់កងគ្រួសារ គឺជាការចំណាយចាំបាច់ ដើម្បីបំពេញតម្រូវការរស់រានមានជីវិតជាមូលដ្ឋាន ដូចជាអាហារ ការស្នាក់នៅ ការធ្វើដំណើរ ការសិក្សា ថ្លៃព្យាបាល... សម្រាប់កម្មករនិយោជិតក្នុងការរស់នៅ និងរួមចំណែក។ ប្រាក់ចំណូលបន្ទាប់ពីការកាត់គ្រួសារត្រូវបង់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន។ នេះគឺស្រដៀងគ្នាទៅនឹងអាជីវកម្មដែលអាចកាត់ការចំណាយសមហេតុផល និងត្រឹមត្រូវមុនពេលបង់ពន្ធលើប្រាក់ចំណូលសាជីវកម្ម។

យោងតាមច្បាប់ស្តីពីពន្ធលើតម្លៃបន្ថែម ដែលចូលជាធរមានចាប់ពីថ្ងៃទី 1 ខែកក្កដា ឆ្នាំ 2025 បុគ្គលដែលចូលរួមក្នុងការផលិត និងអាជីវកម្មដែលមានកម្រិតប្រាក់ចំណូលតិចជាង 200 លានដុង/ឆ្នាំ (ស្មើនឹង 16.6 លានដុង/ខែ) ត្រូវបានលើកលែងពន្ធ។ យោងតាមលោក Son បានឱ្យដឹងថា កម្រិតកាត់បន្ថយគ្រួសារថ្មីដែលក្រសួងហិរញ្ញវត្ថុស្នើឱ្យដំឡើងប្រាក់បៀវត្សរ៍តាមជម្រើសខ្ពស់បំផុតគឺត្រឹមតែ 15.5 លានដុង/ខែសម្រាប់អ្នកជាប់ពន្ធ និង 6.2 លានដុង/ខែសម្រាប់អ្នកនៅក្នុងបន្ទុក។

អត្រាពន្ធដែលអ្នករកបានប្រាក់ឈ្នួលត្រូវស្ថិតនៅក្រោមតារាងពន្ធរីកចម្រើនក៏មិនសមហេតុផលដែរ បើប្រៀបធៀបជាមួយអត្រាពន្ធលើប្រាក់ចំណូលសាជីវកម្ម។

អត្រាពន្ធលើប្រាក់ចំណូលសាជីវកម្មដែលអនុវត្តចំពោះអាជីវកម្មដែលមានប្រាក់ចំណូលក្រោម 3 ពាន់លានដុង/ឆ្នាំ គឺត្រឹមតែ 15% ប៉ុណ្ណោះ។ អាជីវកម្មដែលមានប្រាក់ចំណូលចាប់ពី 3 ពាន់លានទៅក្រោម 50 ពាន់លានដុងក៏ត្រូវបង់ពន្ធក្នុងអត្រា 17% ប៉ុណ្ណោះបន្ទាប់ពីកាត់ការចំណាយសមហេតុផលទាំងអស់។

ទន្ទឹមនឹងនោះ សម្រាប់កម្មករដែលមានប្រាក់ចំណូល ៣ពាន់លានដុង/ឆ្នាំ (ស្មើនឹង ២៥០លានដុង/ខែ) ប្រសិនបើពួកគេជ្រើសរើសការកាត់គ្រួសារតាមជម្រើសទី២ អត្រាពន្ធលើប្រាក់ចំណូលនឹងកើនឡើងដល់ ២៨%។

វាកាន់តែ "អយុត្តិធម៌" នៅពេលដែលកម្មករនិយោជិតម្នាក់ៗត្រូវបានផ្តល់ការកាត់កងគ្រួសារតិចតួចប៉ុណ្ណោះ ប្រាក់ចំណូលដែលនៅសល់របស់ពួកគេត្រូវជាប់ពន្ធ។ លោក សន សន ក៏បានផ្ដល់អនុសាសន៍ឱ្យក្រសួងហិរញ្ញវត្ថុសិក្សានិងរៀបចំអត្រាពន្ធអតិបរមា ២៥% ដើម្បីសម្រាលបន្ទុកដល់ប្រជាពលរដ្ឋ។

ក្នុងសន្និសីទប្រមូលមតិយោបល់លើសេចក្តីព្រាងច្បាប់ស្តីពីពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន (ជំនួស) ដែលរៀបចំដោយសមាគមទីប្រឹក្សា និងភ្នាក់ងារពន្ធទីក្រុងហូជីមិញ កាលពីខែសីហា មតិភាគច្រើនបានស្នើឱ្យបង្កើនការកាត់កងគ្រួសារសម្រាប់អ្នកជាប់ពន្ធដល់ប្រហែល 18 លានដុង/នាក់/ខែ និងសម្រាប់អ្នកនៅក្នុងបន្ទុកដល់ 7.5 លានដុង/នាក់/ខែ។

មតិមួយចំនួនបានលើកឡើងថា អ្នកនៅក្នុងបន្ទុកគួរតែរាប់បាន 100% ជាអ្នកជាប់ពន្ធ ព្រោះថ្លៃរស់នៅ ការអប់រំ និងថ្លៃព្យាបាលរបស់អ្នកនៅក្នុងបន្ទុកគឺដូចគ្នាទៅនឹងអ្នកជាប់ពន្ធដែរ។

ប្រតិភូ លោក ត្រាន់ ខាន់ធូ (ហុង យិន)៖

ចាំបាច់ត្រូវវាយតម្លៃកម្រិតពន្ធឡើងវិញ

ការកាត់បន្ថយប្រព័ន្ធពន្ធដារដល់៥កម្រិតគឺជាការបោះជំហានទៅមុខក្នុងការកែទម្រង់ប្រព័ន្ធពន្ធដារ។ ការពង្រីកគម្លាតពន្ធ ជាពិសេសកម្រិតចំណូលពី 30 ទៅ 100 លានដុង/ខែ ក៏បង្កើត “កន្លែងដកដង្ហើម” សម្រាប់កម្មករធ្វើការដោយមិនចាំបាច់ព្រួយបារម្ភអំពីការបង់ពន្ធលឿនពេក។

នេះក៏ជាវិធីសាស្រ្តសមស្របជាងនៅក្នុងបរិបទដែលវៀតណាមត្រូវការដើម្បីលើកទឹកចិត្តដល់ការពង្រីកនៃវណ្ណៈកណ្តាល ដោយហេតុនេះបង្កើនការប្រើប្រាស់ និងថាមពលបង្គរនៃសេដ្ឋកិច្ច។

ទោះជាយ៉ាងណាក៏ដោយ កម្រិតពន្ធចាំបាច់ត្រូវវាយតម្លៃឡើងវិញ ពីព្រោះកម្រិតបច្ចុប្បន្ន 10 លានដុង/ខែ មិនអាចរក្សាបានជាមួយនឹងតម្លៃនៃការរស់នៅក្នុងទីក្រុងធំនោះទេ។ តាមការគណនា គ្រួសារមួយដែលមានកូនពីរនាក់កំពុងសិក្សាត្រូវមានប្រាក់ចំណូលពី ២៥-៣០ លានដុងក្នុងមួយខែ ដើម្បីរ៉ាប់រងការចំណាយ។

ដូច្នេះ គេអាចពិចារណាដំឡើងកម្រិតចាប់ផ្តើមដល់ ២០លានដុង/ខែ ដើម្បីកាត់បន្ថយសម្ពាធពន្ធលើអ្នកដែលមានចំណូលទាប ខណៈពេលដែលពិចារណាលើយន្តការសម្រាប់ការកែតម្រូវតាមកាលកំណត់ដោយយោងតាមសន្ទស្សន៍តម្លៃអ្នកប្រើប្រាស់ (CPI)។

ទន្ទឹមនឹងនោះ ក្រសួងមហាផ្ទៃបាននិយាយថា ខ្លួននឹងរាយការណ៍ជូនការិយាល័យនយោបាយក្នុងខែកញ្ញា អំពីបញ្ហាគោលនយោបាយទាក់ទងនឹងប្រាក់ឧបត្ថម្ភ និងប្រាក់បៀវត្សរ៍។ ដូច្នេះត្រូវគណនា និងកែតម្រូវតាម។

លើសពីនេះទៀត អ្នកជំនាញមួយចំនួនក៏បានលើកឡើងថា ប្រាក់ចំណូលជាប់ពន្ធក្នុងអត្រា ៣៥% គួរដំឡើងដល់ ១២០ - ១៥០ លានដុង។ វាចាំបាច់ក្នុងការពង្រីកអត្រាពន្ធឱ្យកាន់តែខ្លាំងនៅកម្រិត 1 និង 2 ដើម្បីកាត់បន្ថយបន្ទុកពន្ធសម្រាប់ក្រុមចំណូលមធ្យម។

ក្នុងពេលជាមួយគ្នានេះ គេអាចពិចារណាដកអត្រាពន្ធ 25% ចេញ ហើយកែសម្រួលក្នុងទិសដៅ "លោត" ពី 20% ទៅ 30%។ ទីភ្នាក់ងាររៀបចំសេចក្តីព្រាងក៏គួរពិចារណាឱ្យបានពេញលេញនូវមតិទាំងនេះផងដែរ។

បញ្ហាសំខាន់មួយទៀតគឺការអនុវត្តច្បាប់ ដូចដែលបានស្នើឡើងដោយក្រសួងហិរញ្ញវត្ថុ ច្បាប់នេះនឹងចូលជាធរមានចាប់ពីថ្ងៃទី 1 ខែកក្កដា ឆ្នាំ 2026។ ហេតុអ្វីបានជាមិនកំណត់ថាច្បាប់នេះនឹងចូលជាធរមានចាប់ពីថ្ងៃទី 1 ខែមករា ឆ្នាំ 2026? ព្រោះតាមកម្មវិធី រដ្ឋសភានឹងពិចារណា និងអនុម័តត្រឹមត្រូវក្នុងសម័យប្រជុំបើកនៅខែតុលាក្រោយ។ ការចូលជាធរមានចាប់ពីដើមឆ្នាំនឹងជួយទាំងអាជ្ញាធរពន្ធដារ និងអ្នកជាប់ពន្ធ។

ប្រតិភូ NGUYEN QUANG HUAN (HCMC)៖

គួរតែត្រូវបានអនុវត្តចាប់ពីដើមឆ្នាំ 2026

កម្រិតចាប់ផ្តើម 10 លានដុង/ខែ ក្នុងតារាងពន្ធមានកម្រិតទាបបន្តិច មិនស័ក្តិសមសម្រាប់ប្រាក់ចំណូល និងជីវភាពរស់នៅរបស់ប្រជាជននៅទីក្រុងធំៗដូចជាហាណូយ និងទីក្រុងហូជីមិញសព្វថ្ងៃនេះទេ។ ដូច្នេះហើយ ខ្ញុំស្នើឱ្យដំឡើងកម្រិតពន្ធចាប់ផ្តើម ប្រហែលជាទ្វេដងដល់ ២០លានដុង/ខែ ដែលនឹងសមស្របជាងនេះ។ ទន្ទឹមនឹងនេះ តារាងពន្ធនេះក៏គួរតែចូលជាធរមានចាប់ពីដើមឆ្នាំ 2026 ដើម្បីធានាបាននូវភាពងាយស្រួលសម្រាប់ការគណនា និងការទូទាត់ពន្ធ ជំនួសឱ្យកាលបរិច្ឆេទផុតកំណត់ដែលបានស្នើឡើងនៅថ្ងៃទី 1 ខែកក្កដា ឆ្នាំ 2026 ដែលជាវិក័យប័ត្រ។

ខ្ញុំក៏បានសម្តែងមតិម្តងហើយម្តងទៀតថា សេចក្តីព្រាងច្បាប់ស្តីពីពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបានកែសម្រួល ដែលត្រូវបានព្រាងដោយក្រសួងហិរញ្ញវត្ថុ ហើយបានស្នើឱ្យរដ្ឋាភិបាលគ្រប់គ្រងកម្រិតកាត់បន្ថយគ្រួសារគឺត្រឹមត្រូវ។ សំណើនេះគឺសមស្របទាំងស្រុង ហើយក្នុងពេលជាមួយគ្នានេះធានានូវភាពបត់បែន និងការកែតម្រូវយ៉ាងសកម្ម ដើម្បីឲ្យសមស្របទៅនឹងការពិត និងតម្រូវការនៃការអភិវឌ្ឍន៍សេដ្ឋកិច្ច-សង្គមរបស់ប្រទេសក្នុងសម័យកាលនីមួយៗ។

នេះក៏បង្ហាញពីស្មារតីនៃការបង្កើតថ្មីក្នុងការបង្កើតច្បាប់ និងវិមជ្ឈការដ៏រឹងមាំនាពេលបច្ចុប្បន្ននេះ។ ជាពិសេស រដ្ឋាភិបាលគួរតែត្រូវបានផ្តល់គំនិតផ្តួចផ្តើមក្នុងការសម្រេចចិត្តលើបញ្ហាទាក់ទងនឹងការគ្រប់គ្រងសេដ្ឋកិច្ចសង្គម បន្ទាប់មករាយការណ៍មករដ្ឋសភា និងគណៈកម្មាធិការអចិន្ត្រៃយ៍រដ្ឋសភា។ ទន្ទឹមនឹងនេះ គួរចៀសវាងស្ថានភាពដែលរដ្ឋាភិបាលត្រូវសុំយោបល់ពេលចាំបាច់។

តើប្រទេសអាស៊ីអាគ្នេយ៍ប្រមូលពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដោយរបៀបណា?

ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួននៅសិង្ហបុរីគឺខ្ពស់បំផុត 24% - រូបភាពដោយ AFP

ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនក្នុងបណ្តាប្រទេសអាស៊ាន ជារឿយៗត្រូវបានបង្កើតឡើងនៅលើយន្តការពន្ធជឿនលឿនដូចប្រទេសវៀតណាម ដែលមានន័យថាក្រុមចំណូលខ្ពស់នឹងត្រូវទទួលរងនូវអត្រាពន្ធខ្ពស់។ ប្រទេសខ្លះអនុវត្តអត្រាពន្ធសាមញ្ញ ឬសំប៉ែត ប៉ុន្តែប្រទេសជាច្រើនរក្សាប្រព័ន្ធពន្ធស្មុគស្មាញ និងពហុស្រទាប់។

ប្រ៊ុយណេ ដែលជាប្រទេសសម្បូរប្រេង និងមានប្រជាជនតិចតួច ឈរលើគេជាប្រទេសអាស៊ានតែមួយគត់ ដែលគ្មានពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន សម្រាប់ទាំងអ្នករស់នៅ និងមិនមែនអ្នកស្រុក ដែលធ្វើឱ្យវាក្លាយជាគោលដៅទាក់ទាញសម្រាប់បុគ្គលដែលមានទ្រព្យសម្បត្តិសុទ្ធខ្ពស់ និងជនបរទេស។

ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនក្នុងប្រទេសហ្វីលីពីនគឺខ្ពស់ដល់ទៅ 35% បើធៀបនឹងត្រឹមតែ 24% នៅសិង្ហបុរី។ នៅក្នុងប្រទេសថៃ វាក៏មាន 35% ប៉ុន្តែជាមួយនឹងការលើកលែងបន្ថែមទៀត។ កម្ពុជា និងឡាវបានសម្រួលគម្រោងពន្ធដែលមានអត្រាពី ២០% ទៅ ២៥%។

គិតត្រឹមដំណាច់ឆ្នាំ 2024 ឥណ្ឌូនេស៊ីអនុវត្តប្រព័ន្ធពន្ធពី 5-35% ចាប់ពីកម្រិតប្រាក់ចំណូលក្នុងមនុស្សម្នាក់ចាប់ពី 60 លានរូពី (5%) ដល់ជាង 5 ពាន់លានរូពី (35%)។ ជាពិសេស អ្នករស់នៅអចិន្ត្រៃយ៍ រួមទាំងពលរដ្ឋឥណ្ឌូនេស៊ី ទទួលរងនូវការគណនានេះសម្រាប់ប្រាក់ចំណូល ដោយមិនគិតពីថាតើវាជាក្នុងស្រុក ឬបរទេសនោះទេ។ អ្នករស់នៅមិនអចិន្ត្រៃយ៍គ្រាន់តែតម្រូវឱ្យបង់ពន្ធលើប្រាក់ចំណូលដែលទទួលបាននៅក្នុងប្រទេសឥណ្ឌូនេស៊ីយោងទៅតាមកម្រិតខាងលើ។

ប្រទេសនានាក៏គិតគូរពីការកាត់កង និងការឧបត្ថម្ភធននៅពេលប្រមូលពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនផងដែរ។ ក្នុងចំណោមនោះ ប្រទេសសិង្ហបុរីមានភាពល្បីល្បាញសម្រាប់កម្មវិធីកាត់បន្ថយពន្ធ និងការកាត់ប្រាក់ដ៏សប្បុរសជាច្រើន។

នៅក្នុងអត្ថបទមួយនៅក្នុងកាសែត The Manila Times នៃប្រទេសហ្វីលីពីនកាលពីខែសីហាកន្លងទៅ អ្នកនិពន្ធ Ray G. Talimio Jr. បានអះអាងថា ប្រទេសនេះកំពុងបាត់បង់ឱកាសជាច្រើនដោយសារតែអត្រាពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនខ្ពស់បំផុតនៅក្នុងតំបន់អាស៊ីអាគ្នេយ៍។ ផលវិបាកមួយគឺការវិនិយោគផ្ទាល់ពីបរទេស (FDI) នៅក្នុងប្រទេសហ្វីលីពីនមានការថយចុះ ដោយសារប្រាក់ចំណូលខ្ពស់ និងពន្ធលើភាគលាភកាត់បន្ថយប្រាក់ចំណេញក្រោយបង់ពន្ធ ធ្វើឱ្យអ្នកវិនិយោគបរទេសមិនសប្បាយចិត្ត ដោយសារពួកគេមានជម្រើសអំណោយផលច្រើនជាងនៅក្នុងតំបន់អាស៊ាន។

យោងតាមអ្នកនិពន្ធ ជាមួយនឹងរបបពន្ធទាប និងតម្លាភាព សិង្ហបុរីនៅតែបន្តជាអ្នកទទួល FDI កំពូលនៅអាស៊ីអាគ្នេយ៍។ របាយការណ៍វិនិយោគពិភពលោករបស់ UNCTAD ឆ្នាំ 2024 បង្ហាញថា សិង្ហបុរីមានច្រើនជាង 30% នៃលំហូរ FDI សរុបរបស់អាស៊ាន ខណៈដែលហ្វីលីពីនដើរថយក្រោយតិចជាង 5% ។ នេះមិនត្រឹមតែឆ្លុះបញ្ចាំងពីអារម្មណ៍របស់វិនិយោគិនប៉ុណ្ណោះទេ ថែមទាំងនាំទៅរកការបាត់បង់ការងារ និងការផ្ទេរបច្ចេកវិទ្យាកាន់តែយឺតផងដែរ។

យោងតាមអ្នកនិពន្ធ ថ្វីត្បិតតែរដ្ឋាភិបាលត្រូវការចំណូលដើម្បីផ្តល់ហិរញ្ញប្បទានដល់សេវាសង្គម និងហេដ្ឋារចនាសម្ព័ន្ធក៏ដោយ ការបង់ពន្ធខ្ពស់ និងគ្មានប្រសិទ្ធភាពច្រើនតែនាំទៅរកការគេចវេសពន្ធ ចន្លោះប្រហោង និងបន្ទុករដ្ឋបាល។ ឧទាហរណ៍ ពន្ធលើតម្លៃបន្ថែម 12% ត្រូវបានអនុវត្តយ៉ាងលំបាកនៅកម្រិតវិស័យក្រៅផ្លូវការ។

"ការយកពន្ធមិនត្រឹមតែជាឧបករណ៍សារពើពន្ធក្នុងស្រុកប៉ុណ្ណោះទេ ប៉ុន្តែវាក៏ជាសញ្ញាដ៏មានអានុភាពដល់ទីផ្សារពិភពលោកផងដែរ។ ហ្វីលីពីនត្រូវគិតឡើងវិញនូវគោលនយោបាយពន្ធរបស់ខ្លួន មិនមែនគ្រាន់តែសម្រាប់ការអនុវត្ត ឬប្រមូលពន្ធប៉ុណ្ណោះទេ ប៉ុន្តែក៏ជាគន្លឹះយុទ្ធសាស្ត្រសម្រាប់កំណើន ការប្រកួតប្រជែង និងការអភិវឌ្ឍសង្គមផងដែរ" ។

ប្រភព៖ https://tuoitre.vn/thue-thu-nhap-ca-nhan-nguoi-lam-cong-an-luong-con-nhieu-ban-khoan-2025090808191819.htm

![[រូបថត] Chu Noodles - ខ្លឹមសារនៃអង្ករ និងពន្លឺថ្ងៃ](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/11/1762846220477_ndo_tl_7-jpg.webp)

![[រូបថត] នាយករដ្ឋមន្ត្រី Pham Minh Chinh ធ្វើជាប្រធានកិច្ចប្រជុំស្តីពីគោលនយោបាយលំនៅដ្ឋាន និងទីផ្សារអចលនទ្រព្យ។](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/11/1762838719858_dsc-2107-jpg.webp)

![ការបំប្លែង OCOP ដុងណៃ៖ [មាត្រា ៤] ឈានដល់ផលិតផលស្តង់ដារជាតិ](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/11/1762825820379_4702-cac-san-pham-trai-cay-chung-nhan-ocop-nongnghiep-174649.jpeg)

![ដំណើរផ្លាស់ប្តូរ OCOP Dong Nai៖ [មាត្រា ៣] ការភ្ជាប់ទេសចរណ៍ជាមួយនឹងការប្រើប្រាស់ផលិតផល OCOP](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/10/1762739199309_1324-2740-7_n-162543_981.jpeg)

Kommentar (0)