قالت لجنة الاقتصاد بالجمعية الوطنية إن إدارة البنك المركزي في نهاية العام الماضي كانت لا تزال تعاني من العديد من أوجه القصور، مما تسبب في بطء نمو الائتمان، لكن حاكمة البنك نجوين ثي هونغ أوضحت أنه في ذلك الوقت، اضطرت إلى إعطاء الأولوية للسيولة.

في 16 أكتوبر/تشرين الأول، ناقشت اللجنة الدائمة للجمعية الوطنية الوضع الاجتماعي والاقتصادي للفترة 2023-2024 والفترة الخمسية (2021-2025). وأشار تقرير التفتيش الصادر عن اللجنة الدائمة للجنة الاقتصادية إلى أن التركيز المفرط على ضبط التضخم هو سبب ارتفاع أسعار الفائدة. ويُعدّ بطء تعديل نمو الائتمان في نهاية عام 2022 وبداية هذا العام أحد أوجه القصور في إدارة السياسة النقدية.

ردًا على هذا الرأي، قالت المحافظ نجوين ثي هونغ إن هذا التعليق يُنظر إليه من منظور فردي فقط، وإن إدارة السياسة النقدية لهذه الهيئة تتبع بدقة متطلبات الجمعية الوطنية وتستند إلى الوضع الاقتصادي العام. أي أنه من الضروري خفض أسعار الفائدة، وضمان استقرار العملة، وسعر الصرف، وعمليات النظام المصرفي.

أشارت السيدة هونغ إلى أن بنك الدولة أبقى سعر الفائدة التشغيلي دون تغيير، في حين أشارت العديد من التوقعات إلى أن التضخم على مدار العام سيُسيطر عليه وفقًا للهدف الذي حددته الجمعية الوطنية (أقل من 4%). ومع ذلك، في أكتوبر، عندما حدث سحب جماعي للأموال من بنك سايغون (SCB)، اضطر بنك الدولة إلى إعطاء الأولوية لضمان السلامة ومنع خطر انهيار النظام المصرفي.

في ذلك الوقت، عانت بعض البنوك من نقص في الاحتياطيات الإلزامية، مع تصاعد خطر الإفلاس. كما كان وضع الصرف الأجنبي متوترًا للغاية، حيث ارتفع سعر الصرف بنسبة تصل إلى 10% في بعض الأحيان، وفقًا لما أفاد به المحافظ، مضيفًا أن البنك المركزي اضطر إلى تنفيذ ثلاثة إجراءات متزامنة لتحقيق استقرار سوق الصرف الأجنبي، بما في ذلك التدخل في سوق الصرف الأجنبي، وزيادة أسعار الفائدة التشغيلية في سبتمبر وأكتوبر 2022، وعدم تعديل الائتمان.

قالت السيدة هونغ: "إن عدم تعديل بنك الدولة لنمو الائتمان في ذلك الوقت كان بهدف تلبية متطلبات سداد المواطنين وضمان سيولة النظام". في أوائل ديسمبر، ومع تحسن سيولة النظام، عدّل بنك الدولة هدف الائتمان، مستهدفًا زيادة بنسبة 14-15% في عام 2023.

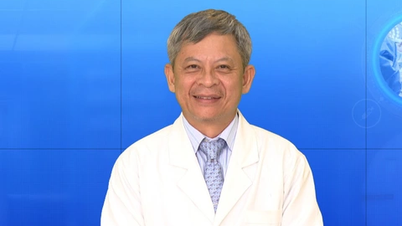

محافظ بنك الدولة نجوين ثي هونغ يشرح في اجتماع اللجنة الدائمة لمناقشة القضايا الاجتماعية والاقتصادية في 16 أكتوبر. الصورة: هوانغ فونغ

وبالمثل، قال محافظ البنك المركزي أيضًا إن التعليق "انخفاض التضخم وارتفاع أسعار الفائدة أمر متناقض، ويظهر عدم كفاية إدارة السياسات المالية والنقدية" الوارد في تقرير مراجعة اللجنة الاقتصادية الجديدة لم يقيم إلا جوانب أسعار الفائدة والتضخم، ولم يغطي الوضع العام.

وبحسبها، عند إدارة السياسة النقدية، لا يمكننا أن نكون موضوعيين بشأن التضخم، بل علينا دراسة الاتجاهات طويلة الأجل. على سبيل المثال، يعتمد الاحتياطي الفيدرالي الأمريكي على مؤشرات التضخم لاتخاذ قرار بشأن رفع أسعار الفائدة من عدمه.

أفادت بأن التضخم يشهد اتجاهًا تصاعديًا منذ يوليو، بينما ارتفع التضخم الأساسي في الأشهر التسعة الأولى من العام بنسبة 4.49%، وفقًا لبيانات هيئة الإحصاء. ووفقًا للمحافظ، يُعد هذا مؤشرًا يجب مراعاته في إدارة السياسة النقدية في الفترة المقبلة.

وفقًا لتقرير المراجعة الاجتماعية والاقتصادية الخمسية (2021-2025)، أشارت اللجنة الاقتصادية أيضًا إلى انخفاض نمو الائتمان وارتفاع الديون المعدومة، نظرًا لضعف قدرة الشركات والاقتصاد على استيعاب رأس المال. في عام 2023، ارتفع الائتمان المستحق حتى 21 سبتمبر بنسبة 5.9% فقط، أي نصف ما كان عليه في الفترة نفسها من عام 2022 (10.83%).

يُظهر تقرير البنك المركزي أن الائتمان ارتفع بنحو 7% بنهاية سبتمبر، وهو ما يُعادل حوالي نصف هدف نمو الائتمان لهذا العام (14-15%). ومع ذلك، تتوقع السيدة هونغ أن يزداد الائتمان بنهاية العام بفضل العديد من الحلول لتحفيز الاستهلاك المحلي وإيجاد أسواق تصدير جديدة.

ذكر التقرير أن "مخاطر النظام المصرفي ترتبط ارتباطًا وثيقًا بشكل متزايد بمخاطر المؤسسات المالية غير المصرفية، وسوق الأسهم، والعقارات. ولا تزال الديون المعدومة تُشكل العديد من المخاطر على سلامة وكفاءة عمل مؤسسات الائتمان"، واقترح على الحكومة تسريع معالجة البنوك الضعيفة، والتي كانت بطيئة في الآونة الأخيرة.

صرحت المحافظ نجوين ثي هونغ بأن التعامل مع البنوك الضعيفة أمر صعب ويستغرق وقتًا. ومنذ بداية ولاية الحكومة، وجّه رئيس الوزراء باتخاذ إجراءات صارمة للغاية. وقد قدّم بنك الدولة مقترحًا إلى الجهات المختصة للموافقة عليه بشأن سياسة التعامل مع البنوك الضعيفة.

وفي وقت سابق، ووفقا لتقرير الحكومة المقدم إلى الجمعية الوطنية بشأن تنفيذ قرار الاستجواب والإشراف منذ بداية الولاية، وافقت السلطة المختصة على سياسة التحويل الإلزامي مع 4 بنوك تحت رقابة خاصة، بما في ذلك بنك البناء (CBBank)، وبنك المحيط (OceanBank)، وبنك البترول العالمي (GP Bank)، وبنك دونجا (DongABank).

أما بالنسبة لبنك SCB - وهو بنك تم وضعه تحت رقابة خاصة منذ أكتوبر 2022 - فإن بنك الدولة يبحث حاليًا عن مستثمرين للمشاركة في إعادة هيكلة بنك SCB، لتقديمه إلى الحكومة للنظر فيه واتخاذ القرار بشأن سياسة إعادة هيكلة هذا البنك وفقًا للوائح.

وأضافت محافظ البنك المركزي نجوين ثي هونغ أن "عملية إعادة الهيكلة والتعامل مع البنوك الضعيفة وصلت إلى مراحلها النهائية".

[إعلان 2]

رابط المصدر

![[صورة] فن فريد من نوعه في رسم أقنعة تونغ](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/14/1763094089301_ndo_br_1-jpg.webp)

![[صورة] هندسة معمارية فريدة لأعمق محطة مترو في فرنسا](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/14/1763107592365_ga-sau-nhat-nuoc-phap-duy-1-6403-jpg.webp)

![[صورة] فصل خاص في ترا لينه](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/14/1763078485441_ndo_br_lop-hoc-7-jpg.webp)

تعليق (0)