Bankaktien führen den Aktienmarkt an; Eine Reihe wichtiger Ereignisse beeinflusst den VN-Index; Wertpapieraktien begrüßen Investitionswellen und warten auf die Wirksamkeit des neuen Rundschreibens; Dividendenzahlungsplan …

Bankaktien steigen, VN-Index „kämpft“ vor 1.300 Punkten

Der VN-Index schloss die Woche mit einem leichten Rückgang von 0,6 Punkten und notierte bei 1.290,92 Punkten. Dies war das Ergebnis nach drei aufeinanderfolgenden Sitzungen mit starkem Anstieg in der vergangenen Woche. Rückblickend auf die Entwicklung der letzten Woche zeigt sich, dass sich der Index zeitweise der 1.300-Punkte-Zone näherte. Gegen Ende der Woche setzte jedoch allmählich Verkaufsdruck ein, der den Markt in eine Trendwende und einen leichten Rückgang versetzte.

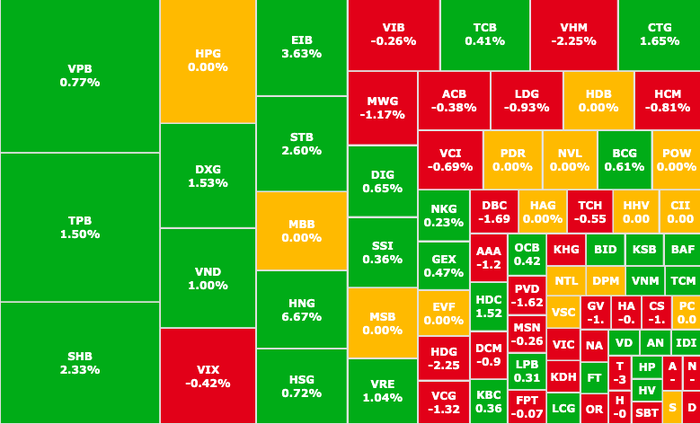

Bankaktien ziehen starke Cashflows an und sind Marktführer (Foto: SSI iBoard)

Bankaktien dominierten. Der Fokus lag auf STB (Sacombank, HOSE), der Aktie mit dem stärksten Anstieg in der VN30-Gruppe. Nach vier aufeinanderfolgenden Kursanstiegen stieg sie um 9 % und erreichte 33.600 VND/Aktie, was einem historischen Höchststand nahekommt. Es folgten SHB (SHB, HOSE), CTG (VietinBank, HOSE) und BID (BIDV, HOSE).

Die Liquidität verbesserte sich deutlich, wobei die Transaktionen hauptsächlich im Bereich von 20.000 bis 24.000 Milliarden VND pro Sitzung lagen. Positiv wirkte sich hier auch der Anstieg der Nettokaufkraft ausländischer Investoren aus.

Allein in der letzten Sitzung der Woche kauften ausländische Investoren netto 140 Milliarden VND, mit Schwerpunkt auf: CTG (VietinBank, HOSE), SSI (SSI Securities, HOSE), VNM (Vinamilk, HOSE), TPB (TPBank, HOSE), FPT (FPT, HOSE).

Reihe von Alarmen in Novalands halbjährlichen geprüften Geschäftsergebnissen

Im halbjährlichen Prüfungsbericht 2024 der No Va Real Estate Investment Group Corporation – Novaland (NVL, HOSE) äußerte der Prüfer aufgrund des knappen Cashflows, des hohen Schuldendrucks und des Umstrukturierungsplans Zweifel an der Fähigkeit des Unternehmens, den Betrieb fortzusetzen.

Rechtliche Probleme bei Immobilienprojekten erhöhen den Schuldentilgungsdruck für Novaland (Foto: Internet)

Dementsprechend belief sich der Halbjahresverlust 2024 auf 7.327 Milliarden VND, während die Gesamtaktiva im Vergleich zum Jahresbeginn ebenfalls um 2.700 Milliarden VND auf 238.800 Milliarden VND sanken, was zu einer deutlichen Verschlechterung der Finanzqualität des Unternehmens führte.

Die Verbindlichkeiten stiegen auf über 200.000 Milliarden VND, davon entfielen 59.200 Milliarden VND auf Finanzschulden. Der Druck zur Schuldentilgung war angesichts großer Lagerbestände und schleppender Umsätze aufgrund rechtlicher und planerischer Probleme enorm.

Somit ist die Schuldenquote fünfmal höher als das Eigenkapital (ca. 38.000 Milliarden VND).

Einer Analyse von TCBS Securities zufolge wird NVL in den nächsten drei Jahren voraussichtlich Verluste machen, bevor sich die Situation im Jahr 2028 verbessert.

Aktien an der Börse reiten auf der Welle

Das Rundschreiben 68/2024/TT-BTC gestattet Wertpapierfirmen ab dem 2. November die Bereitstellung von Dienstleistungen, die es ausländischen institutionellen Anlegern ermöglichen, Wertpapieraufträge ohne ausreichende Mittel zu erteilen.

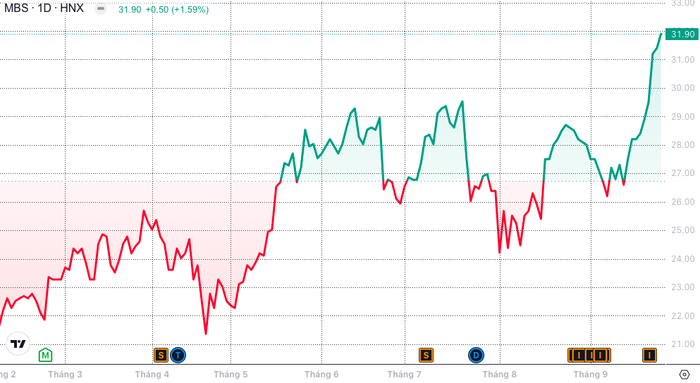

MBS-Aktien erreichen einen neuen Höchststand und sind seit Jahresbeginn um 67 % gestiegen (Foto: SSI iBoard)

Analysten zufolge profitiert die Wertpapiergruppe davon, da sie dank höherer Maklereinnahmen bei zunehmender Liquidität mehr ausländische Investoren bedienen kann.

Letzte Woche stieg der Wert der MBS-Aktie (MB Securities, HNX) um 10,4 % und setzte damit sechs aufeinanderfolgende Kursanstiege fort. Sie erreichte einen historischen Höchststand von fast 32.000 VND pro Aktie. Damit ist der Marktpreis von MBS seit Jahresbeginn um 67 % gestiegen, die Kapitalisierung auf 17,450 Milliarden VND.

Darüber hinaus verzeichneten SSI (SSI Securities, HOSE), VND (VNDirect Securities, HOSE), DSC (DSC Securities, UPCOM), … letzte Woche ebenfalls positive Entwicklungen auf dem Parkett.

Branchengruppen werden voraussichtlich ihre Finanzberichte für das dritte Quartal 2024 vorlegen

Viele Experten gehen daher davon aus, dass zwei große Branchen – Banken und Einzelhandel – wichtige Treiber des Marktes sein werden. Öl- und Gaskonzerne, Pharmakonzerne und Technologiekonzerne dürften ein positives Gewinnwachstum verzeichnen.

Darüber hinaus dürften sich die umfangreichen Konjunkturpakete Chinas im Bereich der geldpolitischen Lockerung und der Unterstützung des Immobilienmarktes positiv auf die Länder der Region, einschließlich Vietnam, auswirken. Dies könnte dazu beitragen, die geldpolitische Lockerung aufrechtzuerhalten, das Wirtschaftswachstum zu fördern und die Attraktivität des Aktienmarktes zu steigern.

Zu den Branchen, die voraussichtlich von diesen Maßnahmen profitieren werden, zählen unter anderem die Stahl-, Öl- und Gas-, Gummi- und Meeresfrüchteindustrie.

Der Oktober ist eine Schlüsselperiode für den vietnamesischen Aktienmarkt mit zahlreichen Ereignissen und Faktoren im In- und Ausland, wie etwa: Bekanntgabe der Ergebnisse der Marktklassifizierung des FTSE Russell, Finanzberichtssaison Q3/2024, Neubewertung der Indexkörbe VNDiamond und VNFIN Select, XV. Sitzung der Nationalversammlung usw., die sich somit auf die Psychologie und Anlagestrategien der Anleger auswirken.

Kommentare und Empfehlungen

Herr Bui Ngoc Trung, Anlageberater bei Mirae Asset Securities, kommentierte, dass ein Druck zur Gewinnmitnahme aufgekommen sei und der Index am Ende der Woche leicht gefallen sei. Dies sei jedoch eine normale und kurzfristige psychologische Entwicklung für eine Korrektur, die dem VN-Index die Möglichkeit gebe, weiterhin höhere Punkte zu erobern.

Der VN-Index steht vor der Widerstandszone von 1.300 Punkten unter kurzfristigem Druck zur Gewinnmitnahme

Der Markt kann einen positiven Aufwärtstrend beibehalten, da der Cashflow stärker zurückgekehrt ist und sich auf führende und großkapitalisierte Gruppen konzentriert: Banken und Immobilien.

Hinzu kommen die entschlossene Unterstützung der Regierung, die Kreditwachstumserwartungen der Bank, eine um mehr als 20.000 Milliarden VND/Sitzung verbesserte Marktliquidität, starke Nettokäufe ausländischer Investoren usw. Zusammengenommen sind die oben genannten Faktoren entscheidend dafür, dass der Markt frühere Schwierigkeiten fast überwindet und sich zum Jahresende und über das Jahr 2025 hinaus höheren Wachstumszielen nähert.

TPS Securities geht davon aus, dass der VN-Index in einer weiteren Handelswoche die Widerstandszone von 1.300 Punkten nicht überschreiten wird und Verkaufsdruck entsteht. Anleger sollten diese Woche vorsichtig sein und Teilgewinne mitnehmen. Sollte der Markt ein positives Szenario zeigen und die Widerstandszone von 1.300 Punkten durchbrechen, können Anleger kaufen, sobald der Markt diese Zone testet, und vermeiden, bei anhaltender Liquidität zu horten.

SHS Securities schätzt, dass der kurzfristige Trend des VN-Index in der Unterstützungszone um 1.280 Punkte ansteigt, die Widerstandszone liegt bei 1.300 Punkten. Dies ist keine angemessene Preiszone für eine Auszahlung. Der Index dürfte zwischen 1.280 und 1.300 Punkten schwanken.

VNDirect Securities empfiehlt Anlegern, vorsichtig zu sein und bei Aktien, die in den letzten zwei Wochen um mehr als 15 % gestiegen sind, Gewinnmitnahmen in Erwägung zu ziehen und den Aktienanteil zu reduzieren. Auszahlungen sollten erst erfolgen, wenn der VN-Index die 1.300-Punkte-Zone überschreitet oder in die Unterstützungszone von 1.260 – 1.270 Punkten fällt.

Dividendenplan diese Woche

Laut Statistik gibt es 18 Unternehmen, die vom 30. September bis 4. Oktober dividendenberechtigt sind, davon zahlen 16 Unternehmen in bar, 1 Unternehmen zahlt in Aktien und 1 Unternehmen zahlt in einer Kombination.

Der höchste Satz beträgt 46 %, der niedrigste 0,4 %.

1 Unternehmen zahlt Aktien:

Bao Minh Corporation (BMI, HOSE) schloss den Ex-Rechts-Handelstag am 3. Oktober mit einem Kurs von 10 %.

1 Business-Pay-Kombination:

Die Siba High-Tech Mechanical Group Corporation (SBG, HOSE) zahlt Dividenden in Form von Aktien, zusätzlichen Emissionen und der Ausübung von Bezugsrechten. Der Ex-Right-Tag ist der 2. Oktober. Die Dividendensätze betragen 22 %, 32 % bzw. 46 %.

Zeitplan für die Auszahlung der Bardividende

*Ex-Right-Datum: ist das Transaktionsdatum, an dem der Käufer mit der Übertragung des Aktieneigentums keine damit verbundenen Rechte mehr besitzt, wie etwa das Recht auf Dividenden oder das Recht, zusätzlich ausgegebene Aktien zu erwerben, aber weiterhin das Recht hat, an der Aktionärsversammlung teilzunehmen.

| Code | Boden | GDKHQ-Tag | Datum DO | Anteil |

|---|---|---|---|---|

| MEER | UPCOM | 30. September | 25.10. | 5 % |

| SZE | UPCOM | 30. September | 10/15 | 8 % |

| PVC | HNX | 1/10 | 24.10. | 0,6 % |

| ISH | UPCOM | 1/10 | 23.10. | 10 % |

| LMI | UPCOM | 1/10 | 18.10. | 8 % |

| DNC | HNX | 1/10 | 25.10. | 10 % |

| ALT | HNX | 1/10 | 24.10. | 10 % |

| HNF | UPCOM | 1/10 | 10/16 | 10 % |

| THB | HNX | 1/10 | 24.10. | 3,5 % |

| VNC | HNX | 1/10 | 24.10. | 10 % |

| PRT | UPCOM | 2/10 | 28.10. | 3% |

| AGR | SCHLAUCH | 2/10 | 18.10. | 7 % |

| PNJ | SCHLAUCH | 2/10 | 10/16 | 14% |

| BMI | SCHLAUCH | 3/10 | 23.10. | 19 % |

| CKD | UPCOM | 3/10 | 23.10. | 19 % |

| NTL | SCHLAUCH | 3/10 | 11/10 | 12% |

| LNC | UPCOM | 4/10 | 18.10. | 0,4 % |

[Anzeige_2]

Quelle: https://phunuvietnam.vn/chung-khoan-tuan-30-9-4-10-co-phieu-nganh-chung-khoan-don-song-20240930075818217.htm

Kommentar (0)