Face à l'augmentation rapide des créances douteuses ces derniers temps, de nombreuses banques intensifient leurs ventes immobilières – terrains, maisons de ville et projets d'appartements.

La succursale d'Hô-Chi-Minh-Ville de la Banque pour l'agriculture et le développement rural du Vietnam ( Agribank ) vient de mettre aux enchères la créance de la société Ha Long Seafood Company Limited, d'une valeur comptable supérieure à 31,3 milliards de VND, afin de la recouvrer. La garantie est un droit d'usage sur un terrain de 256 m² situé dans le district de Binh Thanh, à Hô-Chi-Minh-Ville, ainsi qu'une maison de ville attenante.

Vente aux enchères de biens immobiliers et d'appartements

La dette susmentionnée est mise aux enchères dans son état d'origine (y compris les actifs garantis, le statut juridique et les risques potentiels...) avec un prix de départ d'un peu plus de 19,5 milliards de VND.

D'autres succursales d'Agribank, telles que celles de Saigon Center, Nha Be, South Saigon et East Ho Chi Minh City, ont également annoncé simultanément la vente de créances garanties par des biens immobiliers, notamment des terrains nus, des terres destinées aux cultures pérennes, des maisons de ville et des terrains résidentiels en zone rurale.

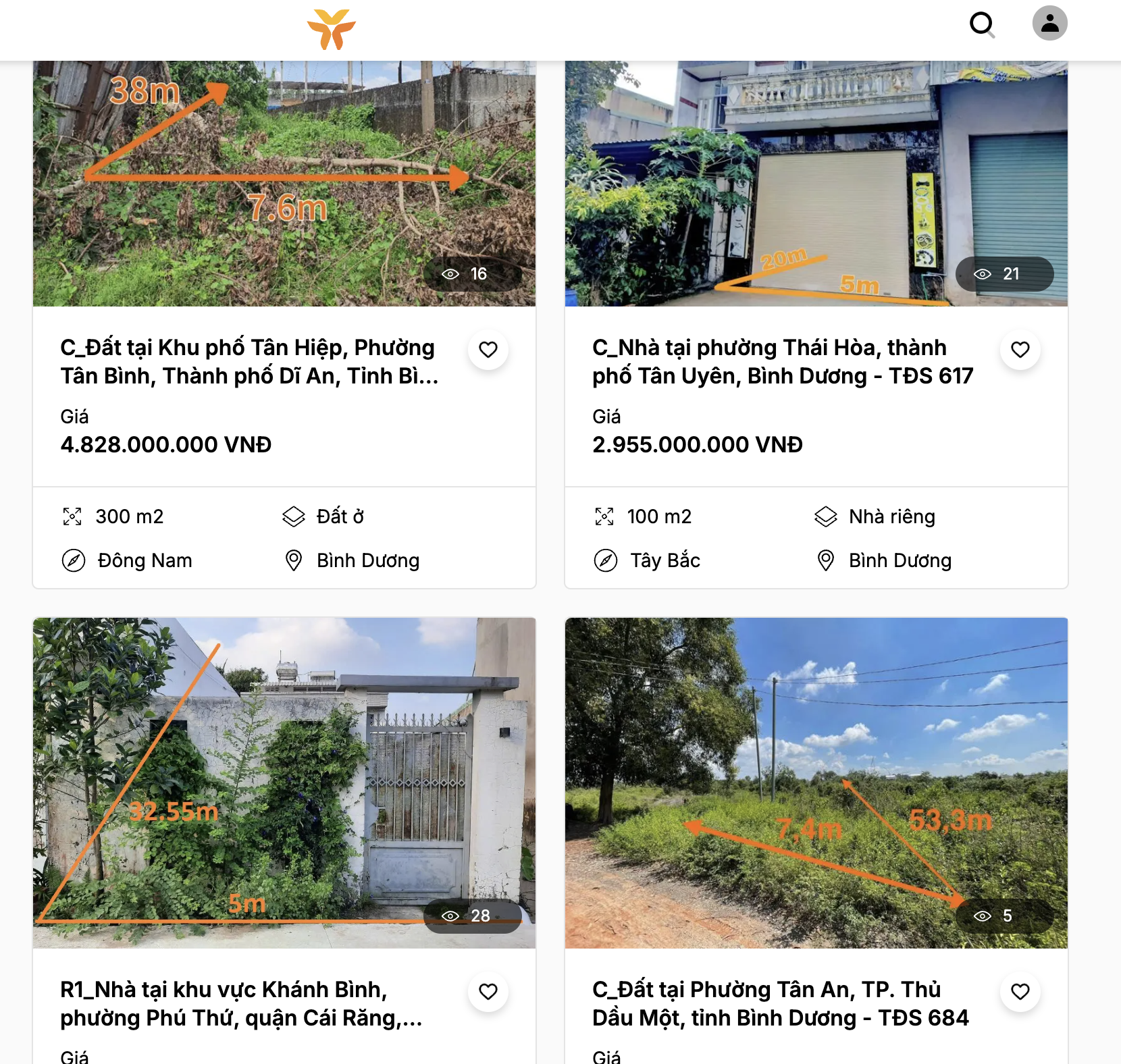

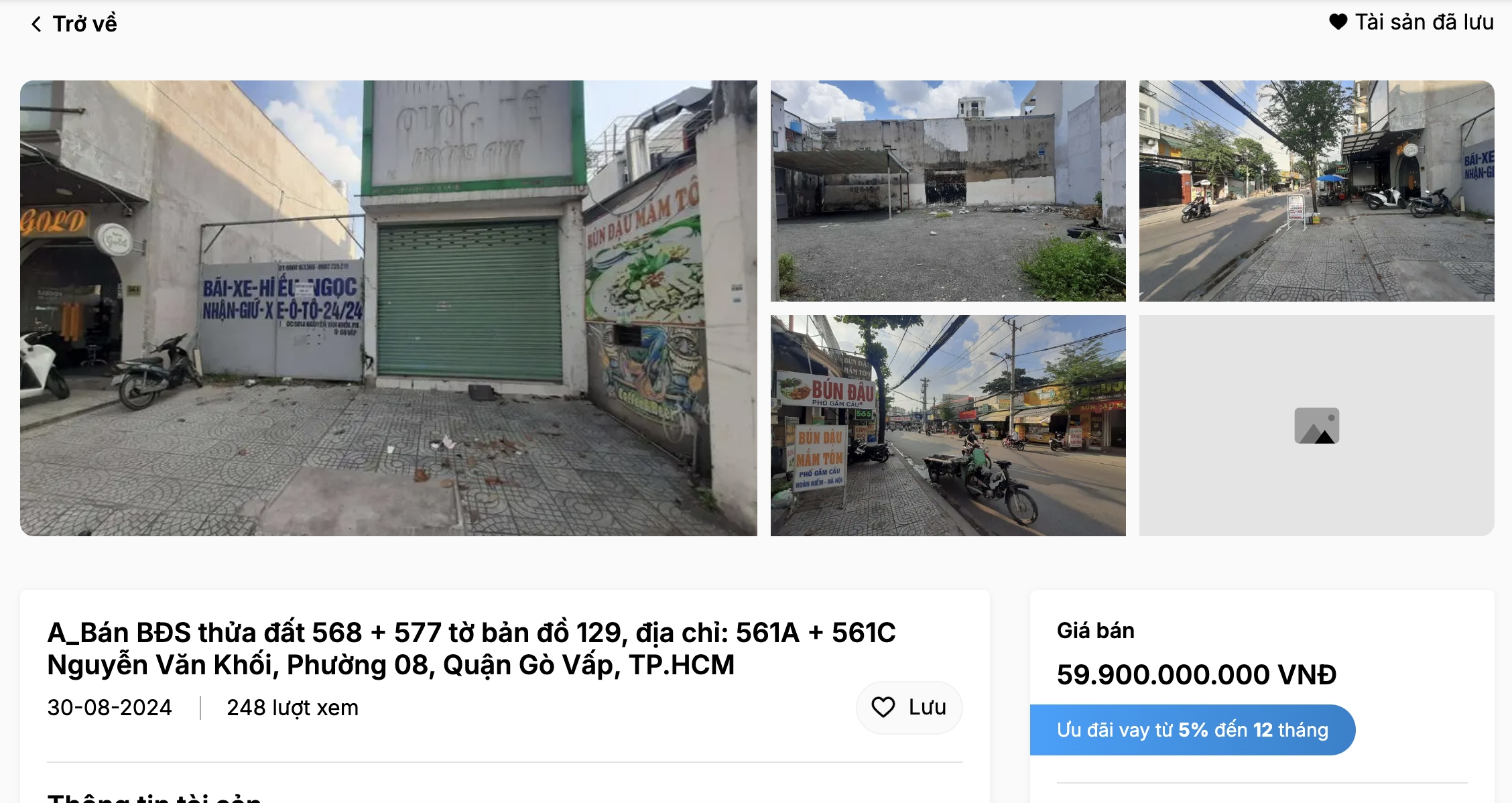

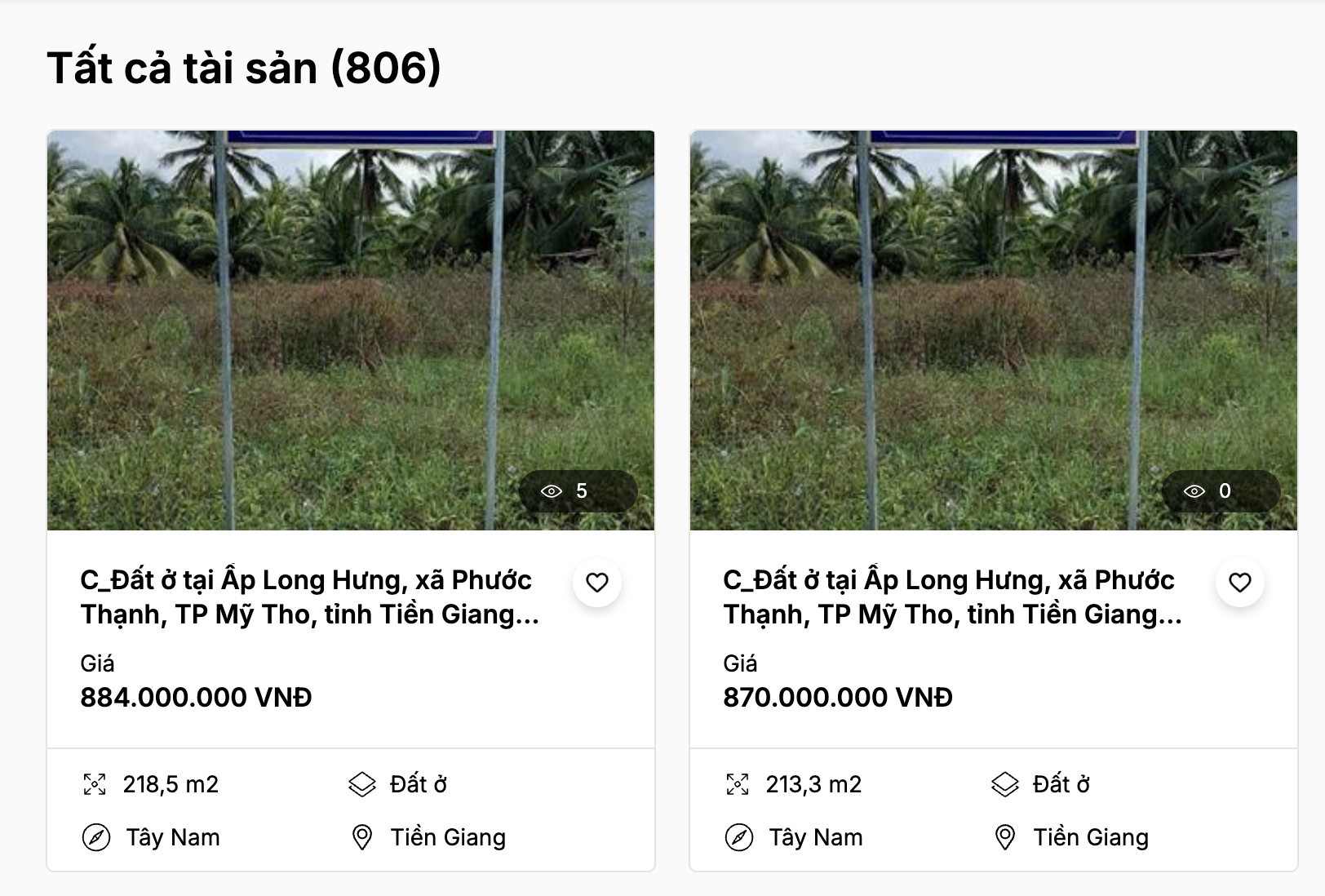

PourVIB , le nombre de biens immobiliers à vendre a dépassé les 800, incluant terrains résidentiels, maisons de ville, appartements, parcelles… dans toutes les régions du pays. Le prix de nombreux terrains varie de plusieurs milliards à plusieurs dizaines de milliards de VND. À titre d'exemple, un terrain de 536 m² situé dans le quartier 8, district de Go Vap, à Hô Chi Minh-Ville, est proposé par cette banque à partir de près de 60 milliards de VND.

La banque commerciale par actions Saigon Thuong Tin (Sacombank) met également en vente un certain nombre de propriétés à Can Tho, Long An , Hau Giang, Kien Giang et Hô Chi Minh-Ville à des prix allant de plusieurs milliards à plusieurs dizaines de milliards de dongs afin de recouvrer ses créances, soit un total de 67 propriétés. Parmi celles-ci, beaucoup sont situées dans des rues urbaines animées et densément peuplées. Par exemple, Sacombank propose à la vente des propriétés dans le district de Ninh Kieu, à Can Tho, d'une superficie de plus de 1 158 mètres carrés, à partir de 114,1 milliards de dongs.

Plusieurs autres banques, telles que PVcomBank, KienlongBank, Vietcombank, BIDV et VietinBank, ont également annoncé la liquidation de leurs actifs immobiliers hypothéqués afin de gérer et de recouvrer leurs créances. Elles encouragent les ventes aux enchères d'actifs car le marché immobilier a commencé à se redresser dans certains segments, tout en cherchant à maîtriser leur taux de créances douteuses.

Le Dr Huynh Phuoc Nghia, de l'Université d'économie d'Hô Chi Minh-Ville (UEH), a indiqué que les banques encouragent la vente des biens hypothéqués depuis environ un an, et non plus récemment. Bien que le marché immobilier n'ait pas encore connu de forte reprise, des investisseurs restent actifs dans chaque segment, selon la nature du bien (maison de ville, terrain, appartement ou emplacement).

« La difficulté actuelle réside dans la capacité du marché à absorber le volume de biens immobiliers et d'appartements mis en liquidation. Si les banques cherchent à liquider rapidement leurs créances et à vendre les actifs hypothéqués à bas prix, les emprunteurs ne pourront pas rembourser leurs dettes et devront vendre aux enchères leurs biens hypothéqués, ce qui entraînera des pertes », a analysé le Dr Huynh Phuoc Nghia.

De nombreuses banques commerciales vendent simultanément des créances et des actifs hypothéqués en fin d'année.

Les créances douteuses augmentent rapidement

Les rapports d'actualisation du secteur bancaire récemment publiés par de nombreuses sociétés de valeurs mobilières montrent que les créances douteuses augmentent car la qualité des actifs du système bancaire s'est considérablement affaiblie depuis la crise immobilière et obligataire de 2022-2023.

M. Cao Viet Hung, directeur de l'analyse du secteur financier chez ACBS Securities Company, a indiqué que le taux de créances douteuses des banques cotées est resté élevé pendant quatre trimestres consécutifs et a augmenté de 4 points de pourcentage au troisième trimestre 2024, en tenant compte des dettes restructurées conformément à la circulaire 02/2023/TT-NHNN. Le groupe de banques spécialisées dans les prêts aux particuliers et aux PME présente un taux de créances douteuses et un taux de créances de catégorie 2 supérieurs à ceux du groupe spécialisé dans les prêts aux grandes entreprises. Il convient de noter que la marge de sécurité face au risque de créances douteuses s'est considérablement réduite et se situe désormais au même niveau qu'avant la pandémie de COVID-19.

Les données fournies par la Banque d'État lors de la session de l'Assemblée nationale en novembre 2024 ont également montré une tendance à la hausse des créances douteuses. Selon la gouverneure de la Banque d'État, Nguyen Thi Hong, à fin septembre 2024, le ratio de créances douteuses inscrites au bilan s'élevait à 4,55 %, un niveau quasi identique à celui de fin 2023 et en augmentation par rapport à 2022.

« Cette situation est une conséquence directe de l’épidémie de COVID-19, qui a gravement affecté tous les aspects de la vie sociale. Les entreprises et les particuliers rencontrent des difficultés, et la baisse des revenus engendre des difficultés encore plus importantes pour le remboursement des dettes », a expliqué le gouverneur de la Banque d’État.

M. Cao Viet Hung a déclaré que, malgré une hausse du ratio de créances douteuses pendant deux trimestres consécutifs, certains signes indiquent qu'il a atteint un pic et pourrait s'améliorer en 2025. De nombreuses banques ont provisionné intégralement les créances restructurées conformément à la circulaire n° 2. Concernant les créances restructurées affectées par la crise n° 3, les banques sont autorisées à étendre le calendrier de provisionnement au niveau minimum prévu par la feuille de route.

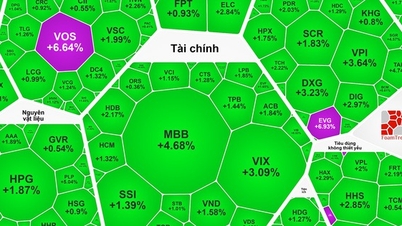

Selon le groupe d'analystes de SSI Research, au cours des trois premiers trimestres de 2024, les banques ont géré 73 300 milliards de VND de créances douteuses, dont : 19 400 milliards pour VPBank, 17 400 milliards pour VietinBank, plus de 15 900 milliards pour BIDV et 7 100 milliards pour MBB, soit 0,84 % du total des créances clients en cours. Il s'agit du niveau le plus élevé jamais enregistré.

« Malgré une gestion active, le taux de créances douteuses demeure élevé, oscillant autour de 2 % au troisième trimestre 2024, principalement dans des secteurs tels que les matériaux de construction, les entreprises de construction, l'immobilier (investisseurs et organismes de crédit immobilier), le commerce et l'industrie manufacturière. La capacité de remboursement reste faible, ce qui pénalise le recouvrement des créances par les banques. Cependant, ces dernières intensifieront la gestion des créances douteuses au quatrième trimestre 2024, ce qui devrait permettre de ramener ce taux à 1,9 % d'ici la fin de l'année », ont commenté les experts de SSI Research.

M. Dao Hong Duong, directeur de l'analyse sectorielle et boursière de VPBankS Securities Company, a commenté que le taux de formation de créances douteuses diminue, grâce au taux d'augmentation de la dette dans les groupes 2 et 4.

La dette du Groupe 2 a diminué pour le deuxième trimestre consécutif, signe d'un ralentissement de la formation de créances douteuses. Le taux total de créances douteuses du secteur est resté stable à 2,2 %. Le ratio de couverture des créances douteuses (environ 80 %) a montré des signes de stabilisation, mais a fortement diminué depuis fin 2022.

Envisager d'étendre la circulaire 02

La gouverneure Nguyen Thi Hong a déclaré que, pour contrôler les créances douteuses, la Banque d'État a exigé des établissements de crédit qu'ils évaluent soigneusement la capacité de remboursement de leurs clients lors de l'octroi de prêts, afin de maîtriser l'apparition de nouvelles créances douteuses.

Concernant les créances douteuses existantes, il est nécessaire de les gérer activement en incitant les clients à payer leurs dettes, en recouvrant les créances, en vendant les actifs aux enchères... La Banque d'État crée également un cadre juridique permettant aux sociétés de négoce de créances de participer à la gestion des créances douteuses.

L'une des solutions que le secteur bancaire a appliquées pour contrôler les créances douteuses consiste à prolonger la circulaire 02 d'environ 6 mois (jusqu'à fin 2024), à restructurer la période de remboursement et à maintenir la catégorie de créances inchangée afin de soutenir les clients en difficulté.

Le Dr Huynh Phuoc Nghia a déclaré que le gouvernement et la Banque d'État accordent la priorité au soutien des entreprises et à la promotion du crédit afin de stimuler la croissance économique. Dans cette optique, il est envisageable de prolonger la circulaire n° 02 relative à la restructuration de la dette.

Car si cette circulaire expire le 31 décembre 2024, les banques devront constituer des provisions complètes, calculer « correctement et intégralement » les dettes restructurées par le passé, et le risque de créances irrécouvrables augmentera.

Source : https://nld.com.vn/ngan-hang-o-at-rao-ban-no-196241226211625999.htm

![[Photo] Cat Ba - Île paradisiaque verte](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F04%2F1764821844074_ndo_br_1-dcbthienduongxanh638-jpg.webp&w=3840&q=75)

![[Photo] 60e anniversaire de la fondation de l'Association vietnamienne des artistes photographes](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764935864512_a1-bnd-0841-9740-jpg.webp&w=3840&q=75)

Comment (0)