Le marché boursier a entamé le mois d'avril sur une performance mitigée. L'indice VN-Index est entré dans une phase de correction après une longue période de hausse depuis fin 2023. La semaine dernière, il a enregistré des fluctuations autour de 1 250 à 1 270 points, caractérisées par une faible liquidité et une relative stagnation des flux de trésorerie. Le volume d'échanges moyen s'est établi à environ 19 000 milliards de VND, en forte baisse par rapport au mois précédent.

La baisse de liquidités témoigne de la prudence qui règne sur le marché en général dans les prochains mois. Parallèlement, la forte tendance aux ventes nettes des investisseurs étrangers se poursuit depuis plusieurs semaines, ce qui a pesé lourdement sur l'indice VN-Index ces derniers temps.

Le taux de change est devenu un sujet brûlant, car la hausse du taux USD/VND affecte négativement le moral des investisseurs nationaux. Au cours des deux derniers trimestres de 2023, en raison de l'orientation contraire de la politique monétaire, le VND s'est fortement déprécié par rapport au dollar américain (avec des baisses parfois supérieures à 4 %). Durant cette période, l'indice VN a connu de fortes fluctuations ; rien que sur les trois mois allant d'août à octobre 2023, il a chuté de plus de 15 %, et la liquidité a diminué. La principale raison est la crainte des investisseurs de voir se répéter le scénario de 2022, lorsque la Banque d'État avait vendu massivement des dollars américains pour stabiliser le taux de change (ce qui équivalait à retirer près de 500 000 milliards de VND du système).

Le Dr Nguyen Duy Phuong, directeur des investissements chez DGCapital, a déclaré que dans le contexte actuel du taux de change, malgré une forte pression à la dévaluation et l'émission continue de billets de trésorerie par la Banque d'État pour stabiliser le taux de change, l'équilibre macroéconomique demeure globalement stable et la liquidité du marché reste abondante, notamment en raison de la faible croissance du crédit. De ce fait, les investisseurs ne sont pas contraints de vendre des actifs pour gérer leur trésorerie, et les fluctuations de l'indice VN-Index sont donc dues à des facteurs psychologiques. Rétrospectivement, en 2023, l'indice VN-Index, après sa chute, a connu une belle reprise, enregistrant une hausse de près de 10 % au cours des deux derniers mois de l'année.

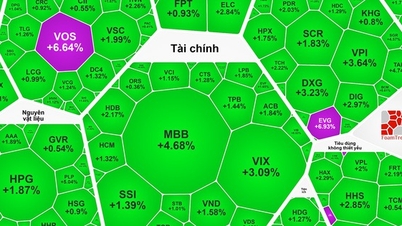

D'après les statistiques de DSC Securities Company, le flux de trésorerie global du marché est orienté à la baisse et se concentre actuellement entre les deux segments des grandes capitalisations (VN30) et des moyennes capitalisations (Midcap). Ce flux de trésorerie présente toutefois encore un potentiel de croissance. En revanche, le segment des petites capitalisations est à la traîne. Par conséquent, les investisseurs devraient limiter leurs investissements dans les actions de petites capitalisations, dont la plupart concernent des entreprises aux fondamentaux fragiles.

Les experts de Kafi Securities estiment que les valeurs bancaires sont les plus dynamiques et affichent les évolutions les plus positives sur le marché. Le soutien du secteur bancaire renforce le sentiment de marché, qui devrait se propager lors des prochaines séances. Sur le plan technique, l'indice VN-Index a franchi avec succès la zone de résistance des 1 265 points, brisant ainsi la tendance baissière, confirmée par l'apparition d'un gap d'épuisement.

L'indice VN pourrait atteindre l'ancienne zone de résistance à 1 300 points. Les experts de Kafi soulignent que des facteurs de risque persistent, tels que la pression vendeuse nette des investisseurs étrangers et la prudence des investisseurs face à la volatilité du contexte macroéconomique mondial, ce qui entraîne une baisse de la liquidité. Ces éléments devront être suivis de près dans les prochains mois.

La société DSC Securities prévoit que le marché restera haussier, mais que son évolution sera plus imprévisible et volatile que la hausse rapide observée entre 1 100 et 1 250 points. Par ailleurs, DSC Securities maintient son opinion : dans le contexte actuel, il est encore très difficile de dégager des profits à court terme. Les investisseurs devraient plutôt adopter une vision à long terme, c’est-à-dire acheter et conserver des actions pendant au moins trois mois ; les résultats seront ainsi plus fiables.

Source

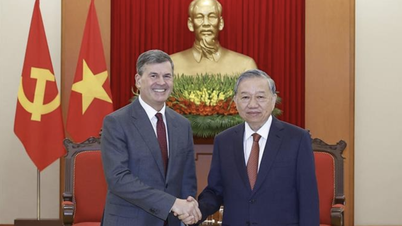

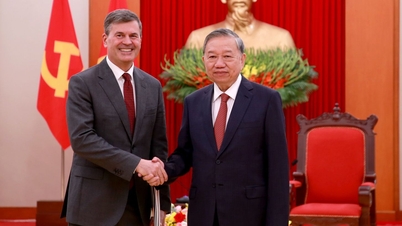

![[Photo] Le secrétaire général To Lam reçoit le directeur de l'Académie d'administration publique et d'économie nationale auprès du président de la Fédération de Russie](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F08%2F1765200203892_a1-bnd-0933-4198-jpg.webp&w=3840&q=75)

Comment (0)