전체 시스템의 부실채권이 5%를 초과했습니다.

부실채권의 급격한 증가로 신용 위험 충당금이 급증하여 은행 직원들의 이익뿐만 아니라 뗏(Tet) 보너스 기금까지 잠식했습니다. 이로 인해 일부 금융기관의 신년맞이 파티 분위기가 무르익었습니다. VietNamNet에 따르면, 한 대형 상업은행 산하 금융리스 회사의 대표이사는 "파티할 기분이 아니어서" 신년맞이 파티를 떠나야 했습니다.

이전에는 기업 고객의 부실채권 분류를 중심으로 회사 회의가 매우 긴장된 분위기였습니다. 부채 그룹을 유지해야 할까요, 아니면 다른 그룹으로 옮겨가게 해야 할까요? 기업의 부채 구조조정을 계속 지원하는 것이 생산과 사업 회복에 도움이 될까요? 이러한 문제는 최근 신용기관 경영진의 지속적인 고민이었습니다.

"2023년 충당금 적립 전 이익은 약 2,500억 동입니다. 충당금을 적립한 후에는 1,000억 동 이상만 남습니다. 현재로서는 설 보너스를 받을 가능성이 매우 낮습니다. 올해처럼 암울한 분위기는 없었습니다."라고 위 회사 직원이 VietNamNet에 말했습니다.

1월 초에 열린 2024년 은행업 업무 이행에 관한 기자 회견에서 SBV 금융 정책 부서의 Pham Chi Quang 국장은 SBV가 동기적 솔루션을 통해 매우 유연하게 운영되었지만, 최근 부실채권이 급격히 증가하여 현재 전체 산업의 부실채권 비율이 전체 시스템의 총 미지급채권의 5%를 넘어섰다고 말했습니다.

신용기관의 부실채권은 3개월 이상 연체된 채무를 포함하는 것으로, 3군 채무(불량채권), 4군 채무(회수불량채권), 5군 채무(자본손실 가능성이 있는 채무)에 해당합니다.

규정에 따르면, 신용 위험 조항은 그룹 3 부채의 경우 20%, 그룹 4 부채의 경우 50%, 그룹 5 부채의 경우 100%로 점진적으로 증가합니다.

2023년 4분기 은행 재무 보고서에 따르면, 2022년에 비해 그룹 5 부채가 대부분 은행에서 증가한 것으로 나타났습니다.

BIDV 의 경우, 모든 부채 그룹이 2022년 말에 비해 증가한 상황에서 그룹 5 부채는 8.33% 증가해 12조 8,680억 VND에 달했습니다.

비엣틴뱅크(VietinBank )의 그룹 5 부채는 2023년 12월 31일 기준 50% 급증하여 약 9조 4천억 동(VND)에 달했습니다. 그룹 4 부채 또한 108% 증가하여 4조 7천억 동(VND)에 달했습니다. 긍정적인 소식은 비엣틴뱅크의 그룹 2 부채(주의 부채)와 그룹 3 부채가 모두 2022년 말 대비 크게 감소했다는 것입니다.

Vietcombank 의 부실채권 수치는 부실채권이 절대적 가치와 비율 면에서 모두 4년 연속 증가한 만큼 더욱 우려스럽습니다.

2023년 12월 31일 기준, Vietcombank의 부실채권은 12조 4,550억 VND에 달해 2022년 말 대비 59.3% 증가했으며, 은행의 총 미지급채권의 0.98%를 차지했습니다. 반면 이 비율은 2022년에는 0.68%, 2021년에는 0.64%, 2020년에는 0.62%에 불과했습니다.

특히 Vietcombank의 부실채권은 2023년 말까지 18% 증가해 7조 8,000억 동을 넘어섰습니다. 반면 신용위험 충당금은 51.8% 급감해 4조 5,650억 동을 기록했습니다.

슬픔은 개인적인 것이 아니다

일반 부실채권과 5등급 부채도 상업은행에서 급격히 증가했는데, 위험 감수성이 낮은 은행에서도 마찬가지였다.

바오비엣상업은행(BVBank)은 2023년 말 기준 부실채권 비율이 3.31%(2022년 2.79%)로 증가했다고 밝혔습니다. BVBank는 연말에 충당금을 늘려야 했고, 신용위험 충당금은 1,350억 동에 달해 같은 기간 대비 34% 증가했습니다. 연간 누적 신용위험 충당금은 약 2,800억 동으로 2022년 대비 23% 증가했습니다. 따라서 2023년 말 세전이익은 약 720억 동으로 2022년 대비 84% 감소했습니다.

하지만 BVBank에 대한 긍정적인 신호는 2023년이 개인 대출 부문으로의 성공적인 전환을 의미한다는 것입니다. 2019년부터 2022년까지 평균 개인 대출 비중이 전체 미상환 부채의 54%에 불과했던 반면, 2023년에는 이 수치가 70%에 도달했습니다.

주로 개인 고객으로 구성된 고객층을 대상으로 하는 리테일 은행이 되는 것을 목표로 하면 위험 수준을 다각화하는 데 도움이 되며, 이를 통해 자산 품질을 점진적으로 개선할 수 있습니다.

VIB와 같은 소매 은행에서도 동일한 일이 발생하는데, 기업과 개인에 대한 대출이 전체 미지급 대출의 80% 이상을 차지하는 경우가 많습니다(2023년에는 84.41%, 2022년에는 89%).

그러나 VIB의 신용 위험 충당금도 전년 대비 39% 증가하여 4조 2,000억 동을 넘어섰습니다. 2023년에는 VIB가 이전 연도에 처리했던 6,920억 동 이상의 부채를 회수했으며, 이는 2022년 대비 83% 증가한 수치입니다.

VIB의 2023년 말 부실채권 비율은 2.2%(2022년 1.79%)입니다. 그러나 그룹 5 부채는 2022년 말 대비 10% 감소한 2조 2,000억 동을 기록했습니다.

Exmbank처럼 부실채권 비율이 연초 1.8%에서 2.65%로 증가했습니다. 이로 인해 은행은 신용 위험 충당금으로 약 7,000억 동(전년 대비 7배 증가)을 적립해야 했습니다. 결과적으로 세전이익은 27% 감소한 2조 7,200억 동을 기록했습니다.

ACB는 부실채권 비율이 항상 낮았지만, 지난 1년 동안 세 그룹 모두 부채가 증가했습니다. 현재 ACB의 부실채권은 5조 8,000억 동 이상으로 2022년 말 대비 93% 급증했으며, 전체 미상환 부채의 1.2%를 차지합니다. ACB의 신용위험 충당금 비용 또한 2022년 700억 동에서 2023년 1조 8,040억 동으로 크게 증가했습니다.

TPBank는 부실채권 비율을 1% 미만으로 유지하는 은행으로 간주됩니다. 그러나 2023년 말 기준 이 은행의 부실채권 비율은 2.04%로 4조 2,000억 VND에 달했습니다.

은행들에 따르면, 2022년 마지막 몇 달과 2023년 1분기에 시장에서 높은 자본조달 금리가 미친 영향으로 2023년 예금 이자 지급 비용이 크게 증가했습니다. 고객들의 어려움으로 부실채권이 늘어나는 것과 더불어, 준비금 비용도 증가하여 수익에 영향을 미쳤습니다.

원천

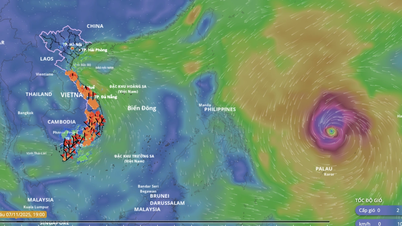

![[사진] 다낭: 수백 명의 사람들이 13호 폭풍 이후 중요한 관광 루트를 청소하기 위해 손을 잡았습니다.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/07/1762491638903_image-3-1353-jpg.webp)

댓글 (0)