|

VIS Rating의 분석가들은 미래 자본 흐름에 대한 보고서에서 2025~2030년 기간에 우리나라는 고속도로, 고속철도, 에너지 사업 등에 약 2,450억 달러가 필요할 것으로 추산했지만, 공공 투자는 예상 자본 수요의 70%에 불과하다고 밝혔습니다.

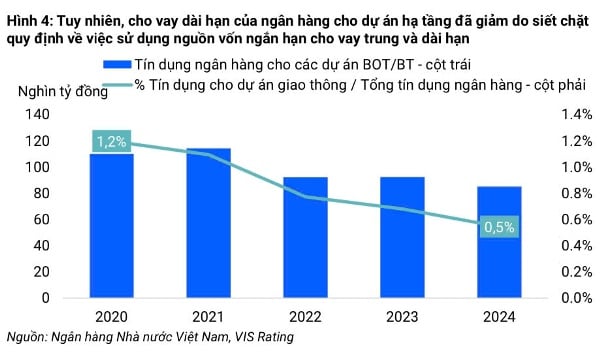

최근 몇 년간 민간 투자가 점차 주요 동력으로 자리 잡아 고정자산 투자 총 등록자본의 50% 이상을 차지하고 있습니다. 베트남 중앙은행(SBV)이 장기 대출에 대한 단기 예금 사용을 제한함에 따라 은행 신용 채널이 긴축되는 가운데, 채권 채널의 역할이 그 어느 때보다 중요해졌습니다.

|

일반적으로 유료 도로 프로젝트에 대한 미지급 은행 대출은 2020년~2024년 기간 동안 연평균 6%씩 감소했습니다. 따라서 VIS Rating 전문가들은 인프라에 대한 자본 조달의 부족을 메우기 위해 베트남이 기업 채권 시장을 더욱 발전시키고 장기 민간 자본을 유치해야 한다고 생각합니다.

최근의 규제 변화로 인해 프로젝트 회사가 더 유연하게 채권을 발행할 수 있는 길이 열리고 있습니다. 예를 들어, 개정된 PPP법은 인프라 프로젝트 회사가 비공개로 채권을 발행하고 발행 직후 채권을 상장할 수 있도록 허용합니다.

정부는 또한 부채 부담을 줄이고 프로젝트 기업의 신용도를 높이기 위해 지분 출자 규모를 확대하고 있습니다. 재무 이력 없이도 인프라 채권 공모를 허용하는 법령이 곧 발표될 예정이며, 이는 인프라 프로젝트에 대한 채권 자금 조달을 더욱 확대할 것으로 예상됩니다.

발행 조건은 완화되지만, 보관은행 설치, 독립 회계계좌 설정, 규정된 일정에 따른 지급 등 발행 이후 통제는 강화되어 더욱 견고한 법적 틀이 마련됩니다.

또한, 기업채 발행 채널은 이제 더욱 엄격한 공시 요건, 발행 조건 강화, 그리고 의무 신용등급 제도를 요구하고 있으며, 이는 투자자 신뢰 강화와 투명성 제고에 기여하고 있습니다. 이러한 개혁을 통해 기업채는 베트남의 인프라 구축 야망을 위한 장기적인 자금 조달 수단으로 자리매김할 것입니다.

이러한 맥락에서 VIS Rating 전문가들은 신용 보증과 신용 등급이 인프라 프로젝트에 민간 자본을 활용하는 데 중요한 도구라고 생각합니다.

신용등급은 신용보증, 담보 및 부채 상환 구조의 영향도 평가하여 위험 가격 책정 기준을 더욱 명확하게 설정하고 프로젝트 채권의 유동성을 향상시킵니다. 이러한 도구들은 인프라 채권 발행 확대 및 장기 민간 자본 유치에 필수적입니다.

출처: https://baodautu.vn/siet-von-ngan-han-cho-vay-trung-dai-han-lap-khoang-trong-von-bang-trai-phieu-d342723.html

![[사진] 국회의장, "국제금융센터 건설·운영 및 베트남에 대한 제언" 세미나 참석](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/7/28/76393436936e457db31ec84433289f72)

댓글 (0)