채권 시장이 회복되면서 기업은 생산과 사업을 발전시키기 위해 자본을 조달할 수 있는 기회가 더 많아졌습니다.

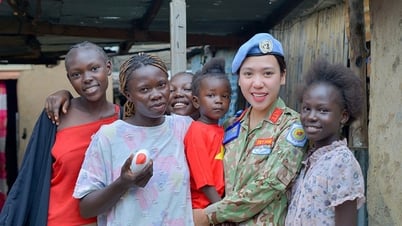

스크리닝 단계를 거쳐

신용평가 분야를 담당하는 FiinRatings 주식회사( 하노이 에 본사를 두고 있음)의 통계에 따르면, 2025년 첫 두 달 동안 채권 거래 총액(공채 및 사채 모두)은 167조 2,000억 동에 달해 2024년 12월 최고치 대비 19% 증가했습니다. 은행 및 부동산 부문은 여전히 올해 첫 두 달 동안 거래액의 대부분을 차지했으며, 비중은 각각 36%와 38.9%에 달했습니다. 이는 전년 대비 35.6%(60조 2,000억 동)와 7%(65조 1,000억 동) 증가한 수치입니다.

신규 발행된 회사채의 대부분은 자본을 보충하기 위해 신용기관에서 발행되었으며, 전체 발행액의 94.6%를 차지합니다. 은행들은 신용 성장에 필요한 자본 수요를 충족하기 위해 2025년에도 채권 발행을 계속 늘릴 것이며, 저축금리 인하 요구는 신용 성장과 예금 동원 증가 간의 격차를 더욱 확대할 것입니다.

2025년 첫 두 달 동안 누적 회사채 환매 규모는 17조 2,000억 동을 넘어 전년 동기 대비 22.0% 증가했습니다. 그러나 2월 환매 규모는 3조 8,500억 동에 그쳐 1월 대비 71.2% 감소했으며, 이는 지난 3년 중 최저 수준입니다. 이는 부동산 발행사의 환매 수요 감소로 전월 대비 최대 95% 감소한 것입니다.

FiinRatings는 또한 연초 대비 시장에서 77건의 문제 회사채 로트(2025년 2월 28일까지 누적 계산된 원금/이자 지급 지연 채권 및 만기일 대비 연장 또는 지연된 회사채 가치를 포함하여 계산)가 추가로 기록되었으며, 이는 5조 5,400억 동에 달한다고 지적했습니다. 그러나 부실 회사채 가치는 2023년 2월 문제 회사채가 정점에 도달한 이후 최저 수준으로, 이 중 63.4%는 부동산 그룹에서 발생합니다. 이러한 기업들은 이전에도 지급 지연 조건이 있는 회사채 로트를 연달아 발행했으며 향후 12개월 동안 만기가 될 대규모 부채가 여전히 남아 있어, 해당 그룹의 지급 지연 및 연기 상황은 2025년에도 지속될 것임을 시사합니다.

게다가 2월에는 제조업과 무역 서비스업 등 일부 다른 산업 그룹이 여전히 문제가 많은 기업채를 발행했습니다.

하지만 문제기업채 비율의 감소는 채권시장이 회복을 위한 심사단계를 통과했다는 긍정적인 신호로 해석된다.

15~20% 증가 예상

2025년 2분기에는 약 40조 6천억 동(VND) 규모의 개별 채권 만기가 도래할 것으로 예상됩니다. 구체적으로 만기 채권 중 16조 5천억 동(VND)(총 가치의 40.7%)은 부동산 부문, 11조 9천억 동(VND)(총 가치의 29.2%)은 기타 부문, 그리고 8조 2천억 동(VND)(총 가치의 20.2%)은 신용 기관 부문에 속합니다.

베트남채권시장협회에 따르면, 2025년 남은 10개월 동안 만기 채권 총액은 192조 3,030억 동에 이를 것으로 예상됩니다. 이 중 만기 채권 총액의 54.6%는 부동산 부문이 105조 390억 동으로 차지하며, 그 뒤를 이어 은행 부문이 41조 1,660억 동으로 21.4%를 차지합니다.

전문가에 따르면, 2024년 증가 추세에 이어 2025년에도 은행업계는 개인 투자자의 요구에 부응하기 위해 자본을 늘리기 위해 채권 발행을 계속 추진할 것으로 전망된다.

FiinRatings 주식회사는 예금금리가 상승하지 않는 상황에서 시중은행들이 Tier 2 자본 발행을 확대함에 따라 2025년 회사채 시장이 15~20% 성장할 것으로 전망했습니다. 특히, 은행들은 예금금리가 상승하지 않도록 통제되는 가운데 정부 의 지시에 따라 신용 증가 요건을 충족하기 위해 Tier 2 자본, 즉 회사채 발행을 지속적으로 늘려야 합니다.

VCBS증권에 따르면, 2025년 회사채 발행량은 더욱 증가할 것으로 예상됩니다. 저금리가 기업들이 더 낮은 비용으로 채권을 발행하고 자본을 재구조화할 수 있는 유리한 환경을 조성하기 때문입니다. 발행량은 여전히 은행채가 주도할 것으로 예상되며, 부동산 사업 또한 점차 투자자 신뢰를 회복할 것으로 예상됩니다.

경제학자이자 Loc Phat Joint Stock Commercial Bank( LPBank )의 전 이사회 회장인 응우옌 득 흐엉 박사는 2025년 하반기에 적용되는 사채 발행 및 공모에 대한 새로운 규정이 저금리 저축 환경에서 채권 상품의 질을 향상시키고 투자자들이 이 투자 채널에 참여하도록 유도하는 기반이 될 것이라고 말했습니다.

현재까지 많은 신용기관들이 점점 더 높아지는 신용 성장 목표 달성을 위해 중장기 자본을 보충하기 위해 회사채 발행 계획을 발표했습니다. 그러나 전문가들은 평판이 좋은 발행기관과 이자 및 원금 상환 연체 이력이 있는 발행기관 간에는 채권 발행 능력에 차이가 있을 것이라고 지적했습니다. 기관 투자자들은 여전히 회사채 시장을 장악할 것이며, 소규모 개인 투자자들은 신용등급이 있는 발행기관의 공모 채권 상품을 우선적으로 선택할 것으로 예상됩니다.

출처: https://hanoimoi.vn/thi-truong-trai-phieu-tang-manh-tro-lai-697474.html

![[해양뉴스] 세계 컨테이너 운송량 80% 이상 MSC 및 주요 해운 동맹에 집중돼](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/7/16/6b4d586c984b4cbf8c5680352b9eaeb0)

댓글 (0)