În 2024, 2 din 4 bănci cu cota zero-dong au fost transferate obligatoriu. De asemenea, s-a reușit controlul diferenței dintre prețul lingoului de aur SJC și prețul mondial al aurului într-un interval adecvat.

La Conferința privind Implementarea Sarcinilor Bancare din 2025, care a avut loc pe 14 decembrie, Banca de Stat a Vietnamului (SBV) a declarat că a făcut progrese importante în gestionarea băncilor vulnerabile. În 2024, două din patru bănci zero-dong au fost transferate obligatoriu. Celelalte două bănci urmează să fie supuse aprobării autorităților competente în 2024.

În gestionarea activităților de tranzacționare cu aur, cu atenția și îndrumarea Guvernului , soluțiile sincrone ale Băncii de Stat și coordonarea ministerelor și sucursalelor relevante, până în prezent, a fost atins obiectivul inițial de bază de gestionare și control a diferenței de preț a lingourilor de aur SJC față de prețul mondial al aurului, într-un interval adecvat.

Conform raportului, la 13 decembrie, creditul în întreaga economie a crescut cu aproximativ 12,5% față de sfârșitul anului 2023. Creditul este axat pe producție, afaceri și sectoare prioritare. Între timp, rata dobânzii la credite a scăzut cu aproximativ 0,96%/an față de sfârșitul anului 2023.

Pentru a facilita furnizarea de capital economiei de către instituțiile de credit, la 31 decembrie 2023, Banca de Stat a atribuit instituțiilor de credit toate obiectivele de creștere a creditării pentru anul 2024 și a anunțat public principiile de determinare, astfel încât instituțiile de credit să poată spori proactiv creșterea creditării.

În 2024, Banca de Stat a Vietnamului (SBV) a ajustat de două ori în mod proactiv obiectivul de creștere a creditării pentru instituțiile de credit, pe 28 august și 28 noiembrie, conform unor principii specifice, asigurând publicitatea și transparența în contextul unei inflații bine controlate și pentru a oferi prompt capital economiei, sprijinind producția și dezvoltarea afacerilor.

Mai exact, în cea mai recentă ajustare din 28 noiembrie, Banca de Stat a continuat să acorde limite de credit suplimentare băncilor care utilizaseră 80% din limitele acordate, cu hotărârea de a atinge obiectivul de creștere a creditării de 15%.

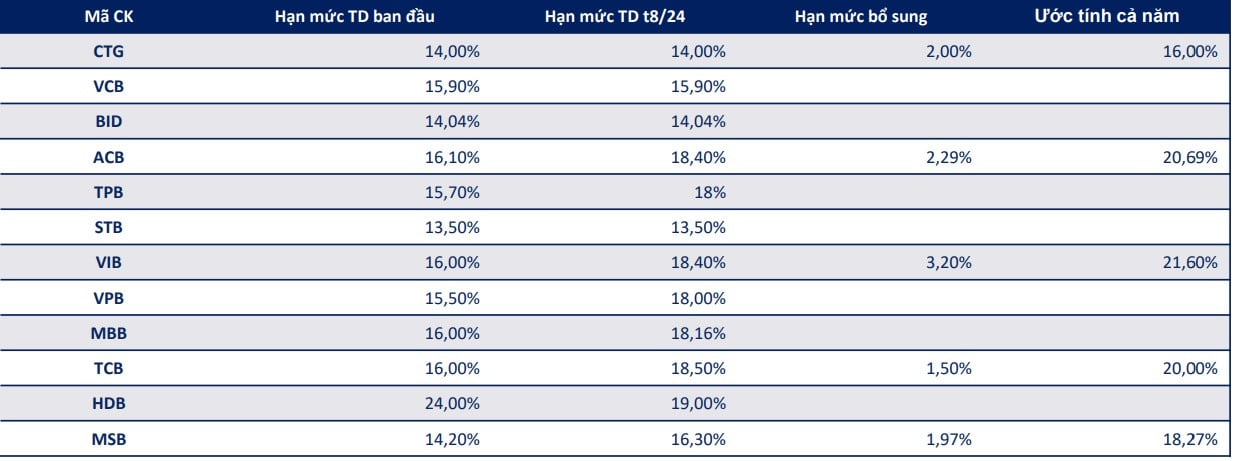

Pe baza creșterii reale a creditului și a calității activelor băncilor, conform unui raport recent emis de SHS Securities Company, se estimează că 5 bănci și-au extins marja de credit, inclusiv: VietinBank a crescut cu 2%, estimând creșterea creditului pentru întregul an la 16%; ACB a crescut cu 2,29%, ajungând la 20,69%; VIB a crescut cu 3,2%, ajungând la 21,6%; Techcombank a crescut cu 1,5%, ajungând la 20%, iar MSB a crescut cu 1,97%, ajungând la 18,27%.

Acordarea unui spațiu suplimentar de creditare ajută băncile menționate anterior să își extindă amploarea afacerii, într-un context în care cererea de credite este adesea mare la sfârșitul anului.

De fapt, grupul bancar privat, în special grupul de creditare corporativă, are o rată de creștere a creditării mai mare decât grupul bancar de stat. Bănci precum Techcombank, HDBank sau LPBank au depășit toate limita anuală și și-au extins și anterior marja de credit.

În grupul de creditare privată pentru clienții individuali, creșterea creditelor acordate de VPBank a fost de 9% (55% din limită), destul de scăzută în comparație cu alte bănci comerciale din grup. Motivul provine parțial din inițiativa continuă a VPBank de a reduce soldul obligațiunilor corporative (TPDN), în condițiile în care primele 9 luni ale anului au înregistrat o scădere de 47% a soldului TPDN, până la 18.442 miliarde VND, după o scădere de 20% în 2023. Între timp, creditele consolidate către clienți ale VPBank au crescut cu 12,2% (în aceeași perioadă din 2023, acestea au crescut cu 19%).

În plus, conform raportului, obligațiunile corporative restante (TPDN) la 27 de bănci listate la sfârșitul celui de-al treilea trimestru al anului 2024 erau de 173.546 miliarde VND, în scădere cu 10% față de începutul anului, reprezentând 1,53% din totalul creditelor restante.

Grupul băncilor de stat are o proporție destul de mică de obligațiuni corporative deținute, mai puțin de 1% din totalul creditului. În grupul băncilor private, ACB și VIB au o proporție nesemnificativă de obligațiuni corporative deținute, LPBank nici măcar nu deține obligațiuni corporative.

Unele bănci au un raport foarte ridicat al datoriilor corporative/creditelor, în frunte cu Techcombank (aproximativ 5%), urmată de TPBank, MB, HDBank, VPBank, Sacombank, OCB.

Cu toate acestea, aceste bănci reduc și proporția obligațiunilor corporative deținute. La sfârșitul primelor 9 luni ale anului 2024, Techcombank a scăzut cu 31,2% față de aceeași perioadă, în scădere cu 21,9% față de începutul anului; TPBank a scăzut cu 23,7% față de aceeași perioadă, în scădere cu 0,49% față de începutul anului; MB a scăzut cu 14,1% față de aceeași perioadă, în scădere cu 9,78% față de începutul anului; VPBank a scăzut brusc cu 52,8% față de aceeași perioadă, în scădere cu 47,21% față de începutul anului. Doar HDBank a crescut cu 79,65% față de aceeași perioadă și cu 31,82% față de începutul anului.

Sursă: https://vietnamnet.vn/hai-ngan-hang-da-duoc-chuyen-giao-bat-buoc-kiem-soat-chenh-lech-gia-vang-sjc-2352341.html

![[Foto] Prim-ministrul Pham Minh Chinh prezidează a doua reuniune a Comitetului director pentru dezvoltarea economică privată.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/01/1762006716873_dsc-9145-jpg.webp)

Comentariu (0)