По данным Ассоциации рынка облигаций Вьетнама (VBMA), ожидается, что в оставшиеся 6 месяцев 2025 года будет погашено облигаций на сумму около 131 601 млрд донгов, из которых большая часть — облигации недвижимости на сумму 69 970 млрд донгов, что эквивалентно 53%.

Компании, занимающиеся недвижимостью, испытывают давление из-за необходимости погашения облигаций

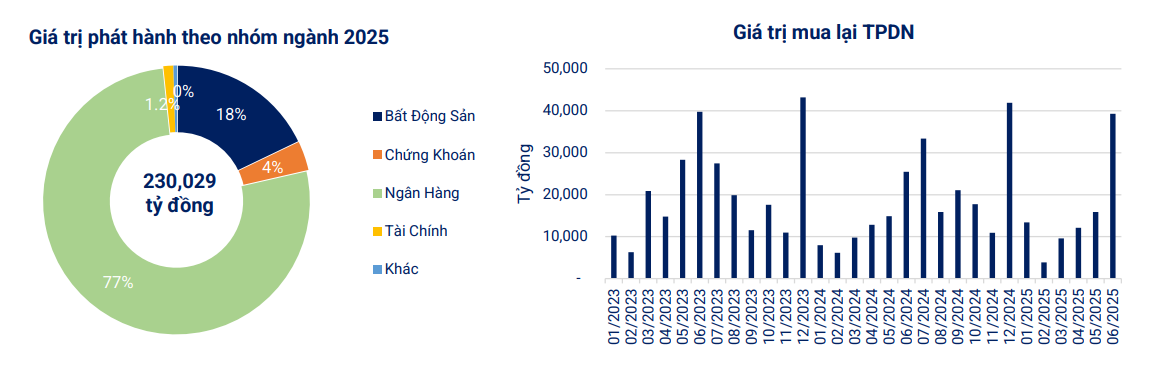

Согласно данным VBMA, собранным на основе данных HNX и SSC, по состоянию на дату публикации информации 30 июня 2025 года в июне 2025 года было осуществлено 65 выпусков частных облигаций на сумму 86 953 млрд донгов. В июне предприятия досрочно выкупили облигации на сумму 39 265 млрд донгов, что на 54% больше, чем за аналогичный период 2024 года.

Ожидается, что в оставшиеся 6 месяцев 2025 года к погашению будут привлечены облигации на сумму около 131 601 млрд донгов, из которых большая часть – облигации недвижимости на сумму 69 970 млрд донгов, что эквивалентно 53%. Что касается раскрытия необычной информации, в июне было выявлено 7 облигаций с просроченными выплатами процентов и основного долга на сумму 5 224 млрд донгов.

На вторичном рынке общая стоимость сделок с отдельными корпоративными облигациями в июне 2025 года достигла 129 040 млрд донгов, в среднем 6 145 млрд донгов за сессию, что на 10,5% больше среднего показателя в мае.

По данным FiinRatings, за первые 6 месяцев года совокупный объем эмиссии достиг 248 600 млрд донгов, что на 71,2% больше, чем за тот же период. При этом на долю частной эмиссии пришлось 88,8%, а на долю публичной эмиссии — 11,2%.

Что касается процентных ставок по кредитам, FiinRatings сообщил, что среднемесячная процентная ставка по группе кредитных организаций колебалась около 5,5%. В то же время, в группе небанковских организаций средняя процентная ставка была выше и составляла около 9,8%. Средние сроки кредитования по обеим группам составили 3,6 и 2,4 года соответственно.

За первые 6 месяцев кредитные организации выпустили облигации со средней процентной ставкой 5,5% годовых сроком на 3,7 года, а небанковские предприятия выпустили облигации со средней процентной ставкой 9,9% годовых сроком на 3,4 года.

В структуре эмиссии в июне кредитные организации оставались основной группой, на долю которой пришлось 83,2% от общего объёма. В мае и июне банки воспользовались низкими процентными ставками для увеличения объёмов эмиссии по всем срокам.

По данным FiinRatings, в первом полугодии 76% объёма эмиссии пришлось на кредитные организации. Доля нефинансовых предприятий снизилась до 24% от общего объёма эмиссии, однако объём эмиссии всё же восстановился (на 17,1% по сравнению с аналогичным периодом прошлого года).

Банки увеличивают выпуск облигаций

VBMA заявила, что в ближайшее время произойдёт два крупных выпуска корпоративных облигаций, оба от банковской группы.

В частности, Вьетнамский банк сельского хозяйства и развития села ( Agribank ) одобрил план выпуска облигаций для населения в 2025 году на общую сумму до 10 000 млрд донгов. Это неконвертируемые облигации без варрантов и залога, ожидаемая номинальная стоимость каждой облигации составляет 100 000 донгов. Срок обращения облигаций составляет 10 лет, процентная ставка плавающая.

Вьетнамский экспортно-импортный коммерческий акционерный банк (ЕИБ). Совет директоров Вьетнамского экспортно-импортного коммерческого акционерного банка также одобрил план выпуска отдельных облигаций в 2025 году общей максимальной стоимостью 10 000 млрд донгов. Облигации являются неконвертируемыми, без варрантов, без обеспечения, ожидаемая номинальная стоимость одной облигации составляет 100 млн донгов. Максимальный срок обращения облигаций составляет 5 лет, процентная ставка – фиксированная и плавающая.

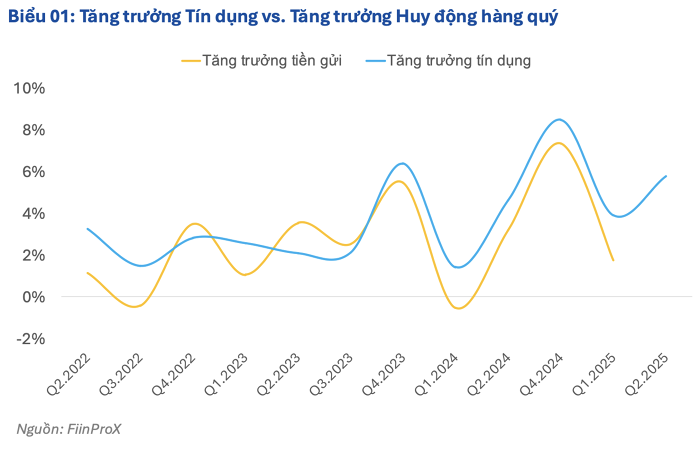

По данным FiinRatings, разрыв между ростом кредитования и депозитов увеличивается, в результате чего спрос на банковские облигации коммерческих банков продолжает резко расти.

Согласно данным отчета FiinRatings, за первые 6 месяцев года темпы роста мобилизации капитала банков достигли 6,57% по сравнению с концом 2024 года, что значительно ниже темпов роста кредитования в 9,9% по сравнению с концом года.

Причиной замедления темпов мобилизации депозитов отчасти является политика поддержания низких процентных ставок по депозитам, в то время как коммерческим банкам по-прежнему приходится поддерживать коэффициент LDR и коэффициент использования краткосрочного капитала для средне- и долгосрочных кредитов.

Кроме того, для удовлетворения высокого спроса на рост кредитования в контексте смягчения денежно-кредитной политики для поддержки роста многие коммерческие банки запланировали увеличить акционерный капитал и осуществить стратегические предложения.

Однако, по данным FiinRatings, этот процесс требует много времени, поэтому в последнее время активно продвигается канал банковских облигаций, чтобы воспользоваться текущей низкой и стабильной процентной ставкой по мобилизации. FiinRatings считает это актуальным, поскольку коэффициент достаточности капитала во всей отрасли в настоящее время довольно низок (12,5% к концу 2024 года).

Кроме того, банки по-прежнему остаются основной группой инвесторов на рынке корпоративных облигаций, тем самым косвенно удовлетворяя растущий спрос на капитал небанковских предприятий, особенно обслуживающих производственную и коммерческую деятельность.

Для предприятий-эмитентов текущая ситуация с низкими внутренними процентными ставками повышает привлекательность каналов мобилизации капитала в виде корпоративных облигаций вместо выбора долгосрочных кредитов в иностранной валюте для финансирования проектов с большими потребностями в капитальных затратах.

Источник: https://baolamdong.vn/hon-131-000-ty-dong-trai-phieu-dao-han-trong-nua-cuoi-nam-phan-lon-la-trai-phieu-bat-dong-san-382275.html

![[Морские новости] Более 80% мировых контейнерных перевозок находится в руках MSC и крупных судоходных альянсов.](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/7/16/6b4d586c984b4cbf8c5680352b9eaeb0)

Комментарий (0)