|

| พื้นที่เมืองอควาซิตี้ขนาด 1,000 ไร่ ได้รับการลงทุนและพัฒนา โดยบริษัท โนวาแลนด์ |

แปลงผู้ถือพันธบัตรให้เป็นผู้ถือหุ้น

ในช่วงกลางปี 2568 บริษัท Hoang Anh Gia Lai Group (HAGL) ได้ประกาศแผนการปรับโครงสร้างหนี้พันธบัตรองค์กรจำนวนมหาศาลโดยการแปลงเป็นหุ้น

หลังจากปรับแผนแล้ว HAGL ตกลงที่จะออกหุ้นจำนวน 210 ล้านหุ้น เพื่อแปลงหนี้ค้างชำระ มูลค่า 2,520 พันล้านดอง ราคาเสนอขายหุ้นละ 12,000 ดอง หุ้นใหม่ที่จะออกเพื่อแปลงหนี้จะถูกจำกัดการโอนเป็นเวลา 1 ปี มูลค่าของหนี้ที่แปลงแล้วหรือจำนวนหุ้นที่ออกยังคงเท่าเดิมเมื่อเทียบกับแผนเดิม

การเปลี่ยนแปลงดังกล่าวหมายถึงฝ่ายที่ได้รับหุ้น แทนที่จะออกหุ้นแปลงสภาพให้แก่ผู้ถือหุ้นกู้เพื่อชำระหนี้พันธบัตรบางส่วน หลังจากการปรับโครงสร้างหนี้แล้ว เจ้าหนี้ที่เข้าร่วมในการออกหุ้นประกอบด้วย 1 องค์กรและ 5 บุคคลธรรมดา คุณดวน เหงียน ดึ๊ก (เบ่า ดึ๊ก) ประธานกรรมการบริษัท HAGL ได้แสดงความกังวลอย่างต่อเนื่องเกี่ยวกับหนี้สินของบริษัท ในการประชุมสามัญผู้ถือหุ้นประจำปี 2568 คุณดึ๊กกล่าวว่า หากมีการเปลี่ยนแปลงหนี้สิน HAGL จะสามารถลดหนี้สินได้หลายพันล้านดอง และหนี้สินดอกเบี้ยที่ลดลงจะถูกบันทึกเป็นกำไร เนื่องจากได้มีการตั้งสำรองไว้เต็มจำนวนแล้ว

สำหรับหนี้พันธบัตร ธุรกิจสามารถใช้ทางเลือกที่เป็นไปได้ในการปรับโครงสร้างหนี้ ซึ่งรวมถึงทางเลือก "แลกเปลี่ยน" (barter) ซึ่งก็คือการแปลงหนี้พันธบัตรเป็นสินทรัพย์หรือหุ้น ด้วยทางเลือกเหล่านี้ สมาชิกในตลาดสามารถเจรจาและหาข้อยุติร่วมกันเกี่ยวกับกระบวนการชำระหนี้ แทนที่จะต้องใช้กระบวนการทางศาลหรือการแทรกแซงจากหน่วยงานบริหารจัดการ

ความเป็นจริงแสดงให้เห็นว่าหลังจากการขยายระยะเวลาการชำระหนี้พันธบัตร ธุรกิจต่างๆ มากขึ้นเรื่อยๆ เลือกที่จะแปลงหนี้พันธบัตรเป็นหุ้นเพื่อปรับโครงสร้างหนี้

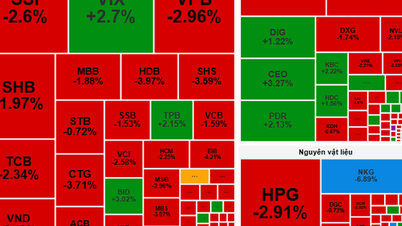

ล่าสุดการประชุมสามัญผู้ถือหุ้นครั้งพิเศษประจำปี 2568 ของบริษัท No Va Real Estate Investment Group Joint Stock Company (Novaland) ซึ่งจัดขึ้นเมื่อต้นเดือนสิงหาคม 2568 ยังได้อนุมัติแผนการปรับโครงสร้างหนี้และเสริมสร้างสถานการณ์ทางการเงินให้แข็งแกร่งยิ่งขึ้นอีกด้วย

Novaland วางแผนที่จะออกหุ้นเกือบ 320 ล้านหุ้น (คิดเป็นประมาณ 16.4% ของจำนวนหุ้นที่จำหน่ายได้แล้วทั้งหมด) เพื่อแปลงหนี้มูลค่ารวมกว่า 8,719 พันล้านดอง โดยในจำนวนนี้ 168 ล้านหุ้นจะออกโดยเอกชนในราคาหุ้นละ 15,746 ดอง เพื่อแปลงหนี้มูลค่า 2,645 พันล้านดอง จากเจ้าหนี้ 3 ราย ได้แก่ NovaGroup, Diamond Properties และ Ms. Hoang Thu Chau ส่วนที่เหลืออีก 151.85 ล้านหุ้นจะนำไปใช้แปลงหนี้มูลค่ากว่า 6,000 พันล้านดอง จากพันธบัตร 13 ฉบับที่ออกในช่วงปี 2564 - 2565

ก่อนหน้านี้ ผู้ถือหุ้นกู้ 4 รายของบริษัท Hai An Transport and Stevedoring JSC (HAH) ตกลงที่จะแปลงหุ้นกู้เป็นหุ้นเช่นกัน โดย Hai An ได้ออกหุ้นกู้จำนวน 8.55 ล้านหุ้น ในราคาแปลงหุ้นละ 23,739 ดองเวียดนาม เพื่อแปลงหุ้นกู้จำนวน 203 ฉบับ รหัส HAHH2328001 ซึ่งเป็นหุ้นกู้ชุดหนึ่งที่บริษัทออกในเดือนกุมภาพันธ์ 2567 เพื่อระดมทุนสำหรับการสร้างเรือใหม่ แม้ว่าหุ้นกู้ชุดนี้จะมีอายุ 5 ปี แต่หลังจากแปลงหุ้นกู้เพียง 1 ปี ก็มีหุ้นกู้มากกว่า 40% ที่ถูกแปลงเป็นหุ้นกู้แล้ว

ออกเพิ่มเพื่อชำระหนี้

นอกจากการออกหุ้นเพื่อแปลงหนี้พันธบัตรแล้ว ธุรกิจบางแห่งยังเลือกที่จะออกพันธบัตรใหม่เพื่อชำระหนี้เก่าอีกด้วย ยกตัวอย่างเช่น บริษัท Ho Chi Minh City Infrastructure Investment Joint Stock Company (รหัส CII) เพิ่งเลือกที่จะออกพันธบัตรใหม่เพื่อชำระหนี้เก่า

ล่าสุด เมื่อวันที่ 18 สิงหาคม 2568 CII ได้ออกหุ้นกู้แปลงสภาพจำนวน 20 ฉบับ ระดมทุนได้ 2,000 พันล้านดอง เพื่อชำระคืนหุ้นกู้ CII012029_G, CIIB2426001, CIIH2427002 ก่อนกำหนด และชำระคืนเงินต้นบางส่วน หลังจากนั้น บริษัทได้เปลี่ยนแผน โดยจะใช้เงินกว่า 1,035 พันล้านดอง เพื่อชำระคืนหุ้นกู้ CII012029_G ก่อนกำหนด ส่วนที่เหลือจะนำไปใช้เป็นเงินลงทุน

สำหรับกลุ่ม IPA (รหัส IPA) บริษัทนี้ได้ออกพันธบัตรเพื่อปรับโครงสร้างหนี้อย่างต่อเนื่องในปี 2567 เพื่อชำระหนี้พันธบัตรที่ใกล้ครบกำหนด อย่างไรก็ตาม ล่าสุด IPA ได้อนุมัติการเสนอขายหุ้นกู้แบบเฉพาะบุคคลจำนวน 50 ล้านหุ้น ในราคาขั้นต่ำ 20,000 ดองต่อหุ้น เพื่อบรรเทาภาระหนี้

ด้วยการระดมเงิน 1,000 พันล้านดอง IPA วางแผนที่จะใช้เงินจำนวนนี้เพื่อชำระเงินต้นและดอกเบี้ยของรหัสพันธบัตรขององค์กรที่ออกในปี 2567 ปัจจุบัน ค่าใช้จ่ายดอกเบี้ยเป็นภาระสำคัญที่กัดกร่อนกำไรทางธุรกิจ

แม้ว่าธุรกิจหลายแห่งจะเลือกใช้กลยุทธ์นี้เพื่อลดแรงกดดันด้านหนี้สิน แต่ผู้ถือหุ้นก็ไม่ได้รับการสนับสนุนเสมอไป

สำหรับนักลงทุน เมื่อบริษัทออกหุ้นเพิ่ม จะเกิดการเจือจาง (dilution) ซึ่งส่งผลกระทบต่อราคาหุ้นและผลประโยชน์ของผู้ถือหุ้นเดิม ขณะเดียวกัน ในส่วนของผู้ถือหุ้นกู้ ซึ่งเป็นการลงทุนที่ให้ผลตอบแทนที่มั่นคงกว่าพันธบัตร เมื่อแปลงเป็นผู้ถือหุ้น กลุ่มนักลงทุนเหล่านี้ต้องเผชิญกับความเสี่ยงจากความผันผวนของราคาหุ้น

จากมุมมองขององค์กรผู้ออกพันธบัตร แรงกดดันในการทำให้พันธบัตรครบกำหนดยังคงมีมากในช่วงเวลาข้างหน้า

ตามข้อมูลของ FiinGroup คาดว่ากระแสเงินสดที่คาดว่าจะชำระจากพันธบัตร (รวมเงินต้นและดอกเบี้ย) จะอยู่ที่ 26,900 พันล้านดองในเดือนกันยายน และ 155,900 พันล้านดองในช่วง 5 เดือนที่เหลือของปี 2568

แรงกดดันต่อมูลค่าพันธบัตรรัฐบาลที่ครบกำหนดในปี 2569-2570 สูงถึง 370,000 พันล้านดอง ซึ่งกลุ่มอสังหาริมทรัพย์มีสัดส่วนประมาณ 60-70% คาดว่าในช่วงครึ่งแรกของปี 2569 กลุ่มที่ไม่ใช่ธนาคารจะมีพันธบัตรรัฐบาลที่ครบกำหนดประมาณ 81,500 พันล้านดอง โดยอสังหาริมทรัพย์ยังคงมีสัดส่วนสูง (70.8%)

เมื่อเผชิญกับแรงกดดันนี้ คาดว่าธุรกิจหลายแห่งจะยังคงเลือกวิธีการลดภาระหนี้ระยะสั้นต่อไป แม้ว่าอาจส่งผลกระทบต่อผลประโยชน์ของผู้ถือหุ้นบ้าง แต่ก็เป็นเพียงวิธีแก้ปัญหาชั่วคราวเพื่อให้สามารถบริหารกระแสเงินสดได้อย่างราบรื่นยิ่งขึ้น

ที่มา: https://baodautu.vn/doanh-nghiep-tim-duong-tai-cau-truc-no-trai-phieu-d382814.html

![[ภาพ] นายกรัฐมนตรี Pham Minh Chinh เป็นประธานการประชุมคณะกรรมการกำกับดูแลนโยบายที่อยู่อาศัยและตลาดอสังหาริมทรัพย์ครั้งแรก](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/22/c0f42b88c6284975b4bcfcf5b17656e7)

![[ภาพ] เลขาธิการโต ลัม มอบเหรียญรางวัลแรงงานชั้นหนึ่งให้กับกลุ่มพลังงานและอุตสาหกรรมแห่งชาติเวียดนาม](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/21/0ad2d50e1c274a55a3736500c5f262e5)

การแสดงความคิดเห็น (0)