บทบาทสำคัญของการเพิ่มทุนจดทะเบียน

ตามบทบัญญัติของพระราชกฤษฎีกาฉบับที่ 141 ระบุว่าภายในวันที่ 31 ธันวาคม 2553 ธนาคารพาณิชย์ต้องมีทุนจดทะเบียนตามกฎหมาย 3,000 พันล้านดอง และขยายออกไปจนถึงวันที่ 31 ธันวาคม 2554 ดังนั้น ปี 2554 จึงเป็นช่วงเวลาที่ธนาคารต่างๆ เร่งเพิ่มทุนเพื่อให้เป็นไปตามกฎระเบียบเงินทุนจดทะเบียน 3,000 พันล้านดอง เช่น SGB, KLB, VBB, NCB, OCB , NAB...

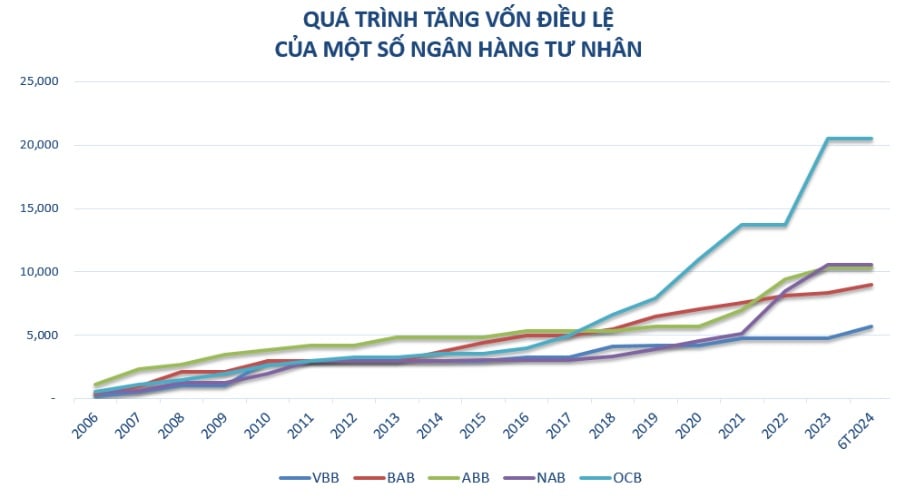

ตามข้อมูลที่เผยแพร่โดยธนาคารแห่งรัฐเวียดนาม (SBV) เมื่อ 10 ปีก่อน ในปี 2014 ทุนจดทะเบียนของกลุ่มธนาคารพาณิชย์ของรัฐคิดเป็น 30% ของระบบทั้งหมด และกลุ่มธนาคารพาณิชย์เอกชนคิดเป็น 44% อย่างไรก็ตาม ณ สิ้นเดือนมิถุนายน 2024 อัตราส่วนทุนจดทะเบียนของทั้งสองกลุ่มอยู่ที่ 21% และ 55% ตามลำดับ แสดงให้เห็นถึงการเติบโตที่โดดเด่นในการแข่งขันเพิ่มทุนของกลุ่มธนาคารพาณิชย์เอกชน โดยเฉพาะอย่างยิ่ง ทุนจดทะเบียนของกลุ่มธนาคารพาณิชย์ของรัฐ ณ วันที่ 31 ธันวาคม 2024 อยู่ที่ 228,229 พันล้านดอง เพิ่มขึ้นเพียง 94,023 พันล้านดอง หรือเพิ่มขึ้น 41% เมื่อเทียบกับสิ้นปี 2014 ในขณะเดียวกัน ทุนจดทะเบียนของกลุ่มธนาคารพาณิชย์เอกชนอยู่ที่ 587,850 พันล้านดอง เพิ่มขึ้น 587,850 พันล้านดอง หรือเพิ่มขึ้น 67%

กลุ่มธนาคารพาณิชย์เอกชนมีโอกาสสร้างความก้าวหน้าในธุรกิจเงินทุนจดทะเบียน โดยเฉพาะในช่วงปี 2560-2561 ที่ธนาคารต่างๆ เร่งเข้าจดทะเบียนในตลาดหลักทรัพย์ เปิดโอกาสให้เพิ่มทุน รวมถึงค้นหาผู้ถือหุ้นเชิงกลยุทธ์ที่มีศักยภาพ ใช้ประโยชน์จากโอกาสระดมทุนทั้งในและต่างประเทศ

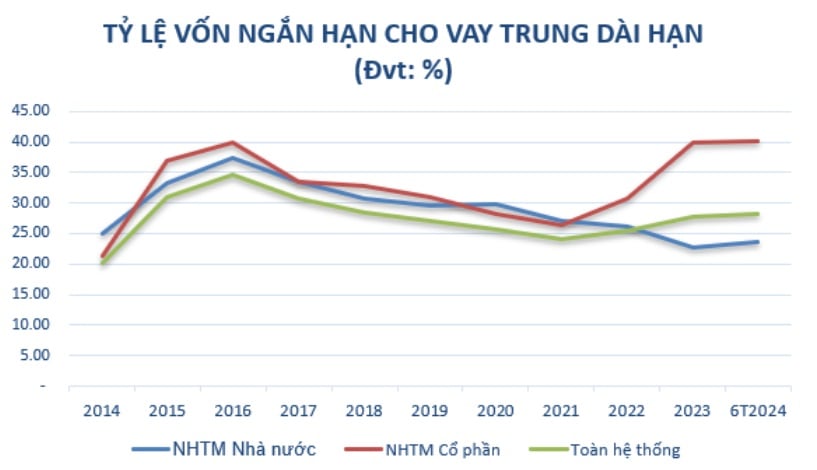

นอกเหนือจากการรับประกันการกำกับดูแลของหน่วยงานจัดการแล้ว การเพิ่มทุนจดทะเบียนยังถือเป็นข้อกำหนดเบื้องต้น ช่วยให้ธนาคารต่างๆ เพิ่มแหล่งทุนระยะกลางและระยะยาวเพื่อขยายการดำเนินธุรกิจเมื่ออัตราส่วนการใช้ทุนระยะสั้นเพื่อกู้ยืมระยะกลางและระยะยาวค่อยๆ เข้มงวดขึ้นตามแผนงานในหนังสือเวียนที่ 08/2020/TT-NHNN ลงวันที่ 14 สิงหาคม 2563 ของธนาคารแห่งรัฐเวียดนามที่แก้ไขและเพิ่มเติมหนังสือเวียนที่ 22/2019/TT-NHNN กำหนดขีดจำกัดและอัตราส่วนความปลอดภัยในการดำเนินงานของธนาคารและสาขาธนาคารต่างประเทศ

ที่มา: รวบรวมจาก ธนาคารแห่งรัฐ

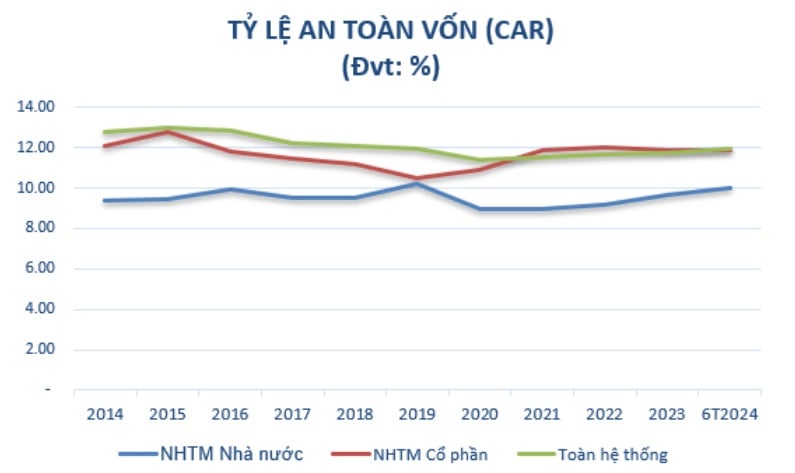

ขณะเดียวกัน การเพิ่มทุนดังกล่าวมีวัตถุประสงค์เพื่อให้มั่นใจว่าอัตราส่วนความเพียงพอของเงินกองทุน (CAR) เป็นไปตามข้อกำหนดของหน่วยงานที่เกี่ยวข้อง โดยมุ่งหวังที่จะให้เป็นไปตามมาตรฐานสากลและเพิ่มผลกำไรอย่างต่อเนื่องทุกปี การเพิ่มทุนยังเป็นภารกิจที่ต้องดำเนินการตามโครงการปรับโครงสร้างระบบสถาบันการเงินที่เกี่ยวข้องกับการชำระหนี้สูญในช่วงปี พ.ศ. 2564-2568 ตามมติ คณะรัฐมนตรี ที่ 689/QD-TTg ลงวันที่ 8 มิถุนายน พ.ศ. 2565 หนึ่งในเป้าหมายสำคัญคือ ภายในปี พ.ศ. 2566 อัตราส่วน CAR ของธนาคารพาณิชย์จะอยู่ที่อย่างน้อย 10-11% และภายในปี พ.ศ. 2568 จะอยู่ที่อย่างน้อย 11-12%

หลังจาก 10 ปี อัตราการเติบโตที่สูงของทุนจดทะเบียนทำให้อัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง (CAR ratio) ของกลุ่มธนาคารพาณิชย์เอกชนสูงกว่ากลุ่มธนาคารพาณิชย์ของรัฐอย่างมาก โดยเฉพาะอย่างยิ่ง ในปี 2557 อัตราส่วนความเพียงพอของเงินกองทุนขั้นต่ำของกลุ่มธนาคารพาณิชย์ของรัฐอยู่ที่ 9.4% และกลุ่มธนาคารพาณิชย์เอกชนอยู่ที่ 12.07% ณ เดือนมิถุนายน 2567 อัตราส่วนความเพียงพอของเงินกองทุนของกลุ่มธนาคารพาณิชย์ร่วมทุน (11.86%) ก็สูงกว่าอัตราส่วนความเพียงพอของกลุ่มธนาคารพาณิชย์ของรัฐ (9.99%) ซึ่งบังคับใช้ตามหนังสือเวียนเลขที่ 41/2559/TT-NHNN

(*) ตั้งแต่ปี 2563 เป็นต้นไป อัตราส่วน CAR คำนวณตามธนาคารที่ปฏิบัติตามหนังสือเวียน 41/2559/TT-NHNN ที่มา: รวบรวมจาก SBV

ดังนั้น จะเห็นได้ว่าการเพิ่มทุนจดทะเบียนมีบทบาทสำคัญในการสร้างความมั่นคงและการพัฒนาที่ยั่งยืนของธนาคาร ไม่เพียงแต่ช่วยให้ธนาคารต่างๆ ปฏิบัติตามข้อกำหนดทางกฎหมายและข้อบังคับของหน่วยงานบริหารเท่านั้น การเพิ่มทุนจดทะเบียนยังช่วยขยายขีดความสามารถในการดำเนินธุรกิจ พัฒนาศักยภาพทางการเงิน และเสริมสร้างความสามารถในการแข่งขันของธนาคารในตลาดอีกด้วย

ในปัจจุบันธนาคารต่างๆ มักมองหาโซลูชันที่เหมาะสมอยู่เสมอ โดยเฉพาะธนาคารขนาดกลางและขนาดย่อม เช่น วิธีการระดมทุนที่ยืดหยุ่น การปรับปรุงประสิทธิภาพการดำเนินงาน และการปฏิบัติตามกฎหมายใหม่ๆ เพื่อรักษาการพัฒนาที่ยั่งยืนในบริบทของตลาดปัจจุบัน

การเพิ่มทุนจดทะเบียนผ่านการปันผลกำลังกลายเป็นแนวโน้ม

ธนาคารมีหลายวิธีในการเพิ่มทุน เช่น การออกหุ้นใหม่ การออกหุ้นกู้แปลงสภาพ และการร่วมมือกับนักลงทุนเชิงกลยุทธ์ อย่างไรก็ตาม ธนาคารจะเป็นผู้กำหนดวิธีการเพิ่มทุน โดยพิจารณาจากสถานะทางการเงิน ทิศทางเชิงกลยุทธ์ ความต้องการของผู้ถือหุ้น และสถานการณ์ ทางเศรษฐกิจ ในแต่ละช่วงเวลา

ในสภาวะที่ตลาดหุ้นปัจจุบันไม่คึกคักนัก การออกหุ้นใหม่จึงต้องเผชิญกับความยากลำบากหลายประการในการดึงดูดผู้ถือหุ้นให้เข้ามาซื้อหุ้น นอกจากนี้ ธนาคารยังต้องพิจารณาผลกระทบของการออกหุ้นใหม่ต่ออัตราส่วนการถือครองหุ้นของผู้ถือหุ้นในปัจจุบัน และต้องปฏิบัติตามกฎระเบียบของหน่วยงานจัดการ

ดังนั้น การออกหุ้นเพื่อจ่ายเงินปันผล ซึ่งเป็นวิธีการเพิ่มทุนโดยไม่ต้องระดมทุนเพิ่มเติมจากภายนอก จึงกำลังกลายเป็นเทรนด์ที่ธนาคารต่างๆ ให้ความสำคัญ โดยเฉพาะอย่างยิ่งหลังการระบาดของโควิด-19 ธนาคารสามารถนำเงินปันผลสะสมมาออกหุ้นให้แก่ผู้ถือหุ้นเดิมได้ ถือเป็นทางออกที่สมเหตุสมผลเมื่อธนาคารต้องการรักษาความเห็นพ้องของผู้ถือหุ้นและไม่ต้องการแบ่งปันความเป็นเจ้าของกับนักลงทุนรายใหม่

ในช่วงฟื้นตัวหลังโควิด-19 (พ.ศ. 2564-2565) ธนาคารแห่งประเทศเวียดนาม (SBV) ได้ส่งเสริมให้ธนาคารต่างๆ งดจ่ายเงินปันผลเป็นเงินสด เพื่อประหยัดทรัพยากรและลดอัตราดอกเบี้ยเงินกู้ ดังนั้น ธนาคารส่วนใหญ่จึงต้องเปลี่ยนมาจ่ายเงินปันผลเป็นหุ้นแทน ภายในปี พ.ศ. 2566 นอกจากอัตราเงินปันผลเป็นหุ้นแล้ว ธนาคารต่างๆ จะจ่ายเงินปันผลเป็นเงินสดเพิ่มเติมในอัตราที่กำหนด ซึ่งไม่เพียงแต่เป็นเพราะ SBV ไม่เข้มงวดนโยบายการจ่ายเงินปันผลเป็นเงินสดอีกต่อไป แต่ยังเพื่อตอบสนองความต้องการของผู้ถือหุ้นกลุ่มหนึ่งที่ไม่สนใจรับเงินปันผลเป็นหุ้นอีกต่อไป เมื่อตลาดหุ้นมีภาวะผันผวน

ในกลุ่มธนาคารพาณิชย์ของรัฐ ตั้งแต่ปลายปี 2566 ธนาคารของรัฐได้อนุญาตให้กลุ่มนี้เพิ่มทุนจดทะเบียนเพื่อให้มั่นใจว่ามีอัตราส่วนความเพียงพอของเงินกองทุนและเสริมสร้างความแข็งแกร่งด้านสินเชื่อ Vietcombank ได้ออกหุ้นเพิ่มเติมอีก 2,170 ล้านหุ้นให้แก่ผู้ถือหุ้นเดิมเพื่อจ่ายเงินปันผลเป็นหุ้นในอัตรา 38.79% หลังจากเสร็จสิ้นการระดมทุน ทุนจดทะเบียนของธนาคารจะเพิ่มขึ้นจาก 55,891 พันล้านดอง เป็นมากกว่า 77,571 พันล้านดอง VietinBank ยังได้รับอนุมัติให้นำกำไรที่เหลือในปี 2565 ประมาณ 11,648 พันล้านดอง ไปจ่ายเงินปันผลเป็นหุ้น ทำให้ทุนจดทะเบียนเพิ่มขึ้นจาก 53,700 พันล้านดอง เป็นมากกว่า 65,300 พันล้านดอง

ยกตัวอย่างเช่น ธนาคาร Agribank ได้รับการอนุมัติจากสภานิติบัญญัติแห่งชาติครั้งที่ 15 ให้เพิ่มทุนจดทะเบียนสำหรับปีงบประมาณ 2564-2573 เป็นสูงสุด 17,100 พันล้านดอง หากได้รับเงินเพิ่ม ธนาคาร Agribank จะเพิ่มทุนจดทะเบียนเป็นมากกว่า 51,500 พันล้านดอง

ธนาคารเอกชนยังได้รับการอนุมัติจากธนาคารแห่งรัฐอย่างต่อเนื่องในการเพิ่มทุนจดทะเบียนและดำเนินกระบวนการเปลี่ยนแปลงใบอนุญาตให้เสร็จสิ้นตั้งแต่ต้นปี 2567

ณ สิ้นเดือนกรกฎาคม พ.ศ. 2567 ธนาคารแห่งรัฐเวียดนามได้อนุมัติให้ OCB เพิ่มทุนจดทะเบียนโดยการออกหุ้นเพื่อจ่ายเงินปันผลให้แก่ผู้ถือหุ้นเดิมในอัตราร้อยละ 20 ของทุนจดทะเบียน วงเงินสูงสุด 4,109 พันล้านดอง หลังจากการออกหุ้นสำเร็จ ทุนจดทะเบียนของธนาคารจะเพิ่มขึ้นจาก 20,548 พันล้านดอง เป็น 24,658 พันล้านดอง

ก่อนหน้านี้ NAB ได้รับอนุมัติให้เพิ่มทุนจดทะเบียนจาก 10,580 พันล้านดอง เป็น 13,725 พันล้านดอง ผ่านการจ่ายเงินปันผลหุ้นในอัตราร้อยละ 25 และออกหุ้น ESOP จำนวน 50 ล้านหุ้นในราคาหุ้นละ 10,000 ดอง

ขณะเดียวกัน เวียตแบงก์วางแผนที่จะใช้เงินเกือบ 1,445 พันล้านดองเพื่อจ่ายเงินปันผลเป็นหุ้น และคงไว้ 148 พันล้านดอง โดยเฉพาะอย่างยิ่ง เวียตแบงก์ยังคงดำเนินแผนการเพิ่มทุนผ่านการเสนอขายหุ้นให้แก่ผู้ถือหุ้นเดิม (ซึ่งได้รับการอนุมัติจากธนาคารกลางในเดือนกรกฎาคม 2566) โดยเพิ่มทุนจดทะเบียนเป็น 1,003 พันล้านดอง ส่งผลให้ทุนจดทะเบียนเพิ่มขึ้นจาก 4,777 พันล้านดอง เป็น 5,780 พันล้านดอง ปัจจุบัน ธนาคารได้ดำเนินการเสนอขายหุ้นแล้วกว่า 100.3 ล้านหุ้น และอยู่ระหว่างดำเนินการเพื่อขออนุมัติการแก้ไขใบอนุญาตจากธนาคารกลาง ซึ่งคาดว่าจะแล้วเสร็จในไตรมาสที่สามของปี 2567

เวียดแบงก์มีแผนที่จะออกหุ้นเกือบ 144.5 ล้านหุ้น เพื่อจ่ายเงินปันผลให้แก่ผู้ถือหุ้นเดิม คิดเป็นอัตรา 25% คาดว่าจะดำเนินการในไตรมาสที่สามและสี่ของปี 2567 มูลค่าที่ตราไว้ของหุ้นที่ออกครั้งนี้เกือบ 1,445 พันล้านดอง หากกระบวนการแก้ไขใบอนุญาตทุนจดทะเบียนเสร็จสมบูรณ์ และออกหุ้นเพื่อจ่ายเงินปันผลสำเร็จ ทุนจดทะเบียนของเวียดแบงก์จะเพิ่มขึ้นเป็นเกือบ 7,225 พันล้านดอง

ในช่วงไม่กี่ปีที่ผ่านมา ธนาคารขนาดกลางและขนาดย่อมเป็นกลุ่มธนาคารที่มีการเพิ่มทุนจดทะเบียนอย่างต่อเนื่อง เช่น Vietbank, OCB, NamABank... ควบคู่ไปกับแผนการเติบโตทางธุรกิจประจำปี การเพิ่มทุนจดทะเบียนมีความจำเป็นเพื่อช่วยให้ธนาคารต่างๆ ปรับปรุงศักยภาพทางการเงิน เช่น การขยายขนาด เพิ่มขีดความสามารถในการแข่งขัน และบรรลุแผนการขยายเครือข่ายธุรกรรม การลงทุนในระบบเทคโนโลยีอย่างต่อเนื่องเพื่อรองรับการปรับปรุงธนาคารให้ทันสมัย การสนับสนุนการพัฒนาผลิตภัณฑ์ใหม่ๆ และการปรับปรุงประสบการณ์การบริการลูกค้า

โดยเฉพาะในช่วงปัจจุบัน ทุนจดทะเบียนยังถือเป็น “บัฟเฟอร์” สำรองที่จัดสรรทรัพยากรให้ธนาคารต่างๆ เพื่อเตรียมพร้อมรับมือกับความท้าทายในสภาพแวดล้อมเศรษฐกิจที่ไม่มั่นคง สร้างเงื่อนไขที่เอื้ออำนวยมากขึ้นสำหรับธนาคารในการส่งเสริมกิจกรรมสินเชื่อ สนับสนุนเงินทุนสำหรับเศรษฐกิจตามแนวทางที่รัฐบาลกำหนด

สิ่งหนึ่งที่ควรทราบคือ กฎหมายว่าด้วยสถาบันสินเชื่อ (CIs) ฉบับใหม่ ซึ่งจะมีผลบังคับใช้ตั้งแต่วันที่ 1 กรกฎาคม 2567 จะส่งผลกระทบอย่างมีนัยสำคัญต่อการเพิ่มทุนจดทะเบียนของธนาคารพาณิชย์ กฎหมายฉบับใหม่กำหนดข้อกำหนดและข้อบังคับเกี่ยวกับเงินกองทุนขั้นต่ำ การบริหารความเสี่ยง และสถาบันสินเชื่อ ซึ่งก่อให้เกิดทั้งโอกาสและความท้าทาย ธนาคารพาณิชย์จำเป็นต้องปฏิบัติตามข้อบังคับเหล่านี้เพื่อให้มั่นใจว่าการดำเนินงานเป็นไปตามกฎหมาย ควบคู่ไปกับการพัฒนาคุณภาพการบริหารจัดการและศักยภาพทางการเงิน

ที่มา: https://www.congluan.vn/ngan-hang-chu-dong-tang-von-tao-da-phat-trien-ben-vung-post312608.html

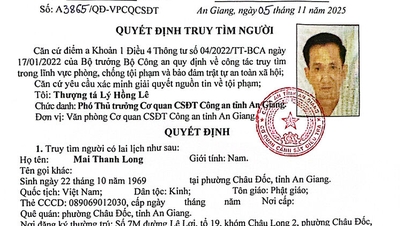

![[วิดีโอ] อนุสาวรีย์เมืองเว้เปิดต้อนรับนักท่องเที่ยวอีกครั้ง](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/05/1762301089171_dung01-05-43-09still013-jpg.webp)

การแสดงความคิดเห็น (0)