Saigon - Hanoi Securities Joint Stock Company (SHS) hat soeben Informationen über die erste Privatplatzierung von Anleihen im Jahr 2025 bekannt gegeben.

Dementsprechend plant SHS die Ausgabe von maximal 5.500 Anleihen mit einem Nennwert von je 100 Millionen VND, wodurch maximal 550 Milliarden VND eingenommen werden sollen.

Es handelt sich um eine nicht wandelbare, unbesicherte Anleihe ohne Optionsscheine. Die Laufzeit beträgt ein Jahr. Der Zinssatz ist fest und beträgt maximal 8 % pro Jahr.

Der Nennwert der Anleihe wird am Fälligkeitstag in einer Summe zurückgezahlt oder die Anleihe vorzeitig eingelöst. Die Zinsen werden halbjährlich gezahlt. Die geplante Emission ist ab dem dritten Quartal 2025.

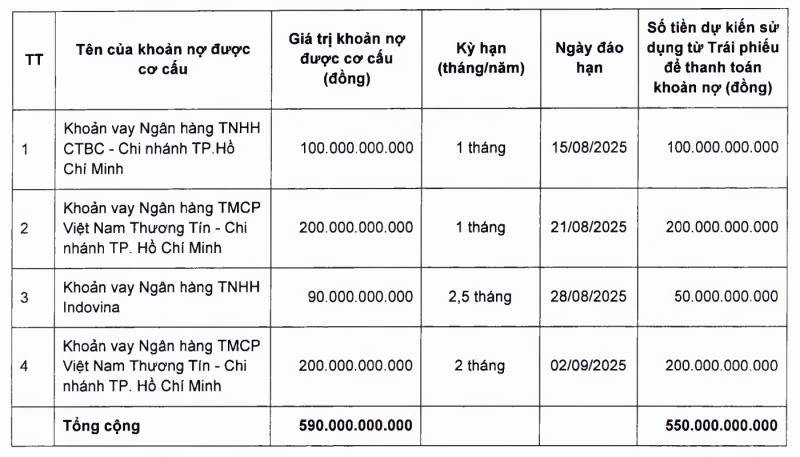

Dem Emissionsplan zufolge werden diese Anleihen zur Restrukturierung der Schulden von SHS begeben. Konkret plant SHS, von den 550 Milliarden VND 400 Milliarden VND zur Rückzahlung des Kredits an die VietBank zu verwenden und den Rest zur Restrukturierung von Krediten bei der CTBC Bank Limited und der Indovina Bank Limited.

|

| Der Plan von SHS zur Verwendung des durch die Anleiheemission aufgebrachten Kapitals. |

Die Gesamtsumme der zu restrukturierenden Schulden beträgt 590 Milliarden VND. Neben der Verwendung von 550 Milliarden VND aus der Anleiheemission wird SHS Einnahmen aus dem operativen Geschäft, angesammeltes Kapital und andere legitime Finanzierungsquellen nutzen, um die Kapitallücke für die restrukturierten Schulden zu schließen.

Laut dem Finanzbericht von SHS beliefen sich die Gesamtverbindlichkeiten von SHS zum 30. Juni 2025 auf 6.143 Milliarden VND, ein starker Anstieg um 118 % im Vergleich zum Jahresbeginn.

Davon entfiel der größte Teil auf kurzfristige Verbindlichkeiten mit einem Wert von 5.985 Milliarden VND. Dem Finanzbericht zufolge stiegen die kurzfristigen Leasingverbindlichkeiten von SHS innerhalb von sechs Monaten von 2.141 Milliarden VND auf 4.837 Milliarden VND; beide Anstiege resultierten aus der Aufnahme von Krediten bei Kreditinstituten.

Auf der Hauptversammlung 2025 stimmten die Aktionäre von SHS bereits der geplanten Ausgabe von Anleihen im Wert von maximal 5 Billionen VND im Rahmen eines öffentlichen Angebots zu. Die Umsetzung dieses Plans richtet sich nach der aktuellen Marktlage und dem Kapitalbedarf und zielt darauf ab, den Umfang der Finanzdienstleistungsaktivitäten bei gleichzeitiger Fokussierung auf das Risikomanagement zu erweitern.

Derzeit machen die gewinn- und verlustwirksam erfassten Finanzanlagen (FVTPL) und die Darlehen den größten Anteil am Gesamtvermögen von SHS aus, mit Werten von 9.174 Milliarden VND bzw. 6.268 Milliarden VND.

Quelle: https://baodautu.vn/shs-phat-hanh-550-ty-dong-trai-phieu-de-co-cau-no-d359513.html

Kommentar (0)