Saigón - Hanoi Securities Joint Stock Company (SHS) acaba de anunciar información sobre la primera colocación privada de bonos en 2025.

En consecuencia, SHS planea emitir un máximo de 5.500 bonos con un valor nominal de 100 millones de VND cada uno, recaudando así un máximo de 550 mil millones de VND.

Se trata de un bono no convertible, sin garantías ni warrants. Su plazo es de un año. El tipo de interés es fijo, con un máximo del 8% anual.

El capital del bono se pagará en un solo pago al vencimiento o se amortizará anticipadamente. Los intereses se pagarán semestralmente. La fecha de emisión prevista es el tercer trimestre de 2025.

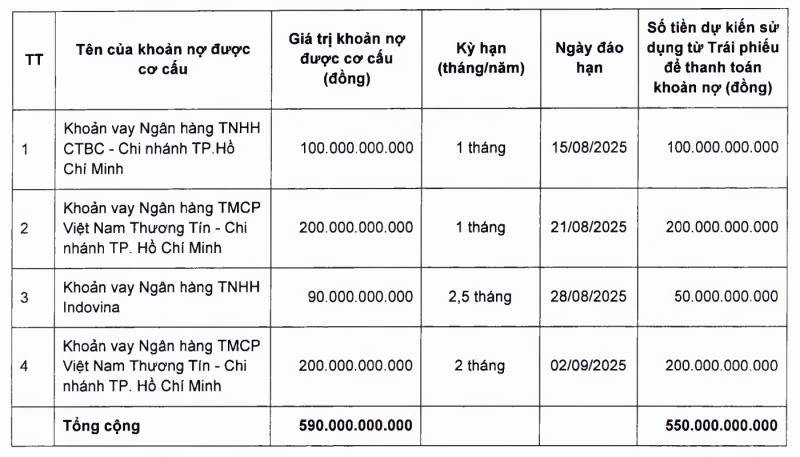

Según el plan de emisión, estos bonos se emiten para reestructurar la deuda de SHS. En concreto, con un monto de 550 000 millones de VND, SHS planea utilizar 400 000 millones de VND para reembolsar el préstamo a VietBank y el resto para reestructurar los préstamos de CTBC Bank Limited e Indovina Bank Limited.

|

| Plan de SHS para utilizar el capital obtenido de la emisión de bonos. |

El monto total de la deuda que requiere reestructuración asciende a 590 mil millones de VND. Además de utilizar los 550 mil millones de VND provenientes de la emisión de bonos, SHS utilizará los ingresos de sus operaciones comerciales, el capital acumulado y otras fuentes legítimas de financiación para cubrir el déficit de capital de la deuda reestructurada.

Según el informe financiero de SHS, al 30 de junio de 2025, los pasivos totales de SHS ascendieron a 6.143 mil millones de VND, un fuerte aumento del 118% en comparación con el comienzo del año.

De esta cantidad, los pasivos a corto plazo representaron la mayor parte, con un valor de 5.985 millones de VND. El informe financiero señala que la deuda de SHS por arrendamiento a corto plazo aumentó de 2.141 millones de VND a 4.837 millones de VND en seis meses; ambos aumentos se debieron a préstamos de entidades crediticias.

Previamente, en la Junta General Anual de 2025, los accionistas de SHS aprobaron el plan para emitir bonos por un valor máximo de 5 billones de VND mediante una oferta pública. Este plan se implementará en función de la situación actual del mercado y las necesidades de capital, y tiene como objetivo ampliar la escala de las actividades de servicios financieros, centrándose en la gestión de riesgos.

Actualmente, los activos financieros reconocidos a través de ganancias y pérdidas (FVTPL) y los préstamos representan la principal proporción de los activos totales de SHS, con valores de VND 9,174 mil millones y VND 6,268 mil millones respectivamente.

Fuente: https://baodautu.vn/shs-phat-hanh-550-ty-dong-trai-phieu-de-co-cau-no-d359513.html

Kommentar (0)