Commentaires sur les investissements

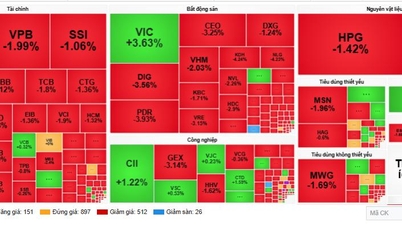

L'indice Shinhan Securities (SSV) : VN a légèrement reculé après une forte hausse le 13 mars. Globalement, la dynamique haussière se maintient, la MME 20 étant bien maintenue depuis le début de l'année. Les indicateurs de dynamique des prix sont toujours orientés à la hausse, témoignant d'une amélioration de la tendance. Les zones de support et de résistance se situent respectivement à 1 240 points (équivalent à la MME 20) et à 1 300 points.

Dragon Viet Securities (VDSC) : Le marché devrait connaître une période de tension et sonder l'offre et la demande avant qu'un signal plus précis ne soit émis. La différenciation pourrait se développer fortement durant cette période de tension.

Les investisseurs doivent ralentir et observer l'évolution de l'offre et de la demande afin d'évaluer la situation du marché. Actuellement, la priorité devrait être donnée aux actions qui montrent de bons signaux de maintien depuis la zone de support, mais ils devraient envisager de prendre leurs bénéfices sur les actions qui ont rapidement progressé jusqu'à la zone de résistance ou qui y affichent une évolution prudente.

Vietcap Securities (VCSC) : Selon les prévisions pour demain, 15 mars, le marché continuera de souffrir du manque de pouvoir d'achat, porté par le support de la MA10 à 1 258 points de l'indice VN. Si le pouvoir d'achat persiste, l'indice VN pourrait à nouveau progresser et se diriger vers la zone de résistance située entre 1 275 et 1 285 points.

À l'inverse, si la pression vendeuse continue de s'intensifier et de dominer, poussant l'indice VN à franchir le support de la MA10, l'indice chutera davantage pour retester la ligne MA20 à 1 245 points. VCSC estime que ce scénario est plus probable.

Les investisseurs peuvent surveiller les signaux techniques des 15 principales actions ayant la plus forte influence sur l'indice VN, des 10 principales actions ayant la plus forte influence sur l'indice HNX et UPCoM.

Actualités boursières

La Banque du Japon (BOJ) devrait prendre une décision susceptible de secouer le marché en avril, après 17 ans de mise en œuvre : à quoi le marché devrait-il prêter attention dans la quatrième économie mondiale ? De nombreux experts prédisent que la Banque du Japon (BOJ) pourrait mettre fin à sa politique de taux d'intérêt négatifs (NIRP) et changer de cap dès sa réunion de politique monétaire de mars la semaine prochaine.

Plus précisément, la plupart des analystes s'attendent à ce que la première hausse des taux d'intérêt au Japon depuis 2007 intervienne en avril 2024, après que les décideurs politiques auront obtenu davantage de preuves de la hausse des salaires - à la suite des négociations salariales annuelles de printemps entre les syndicats et les employeurs.

- Qu'ont déclaré les responsables de la Fed concernant la politique et les motifs de la baisse des taux d'intérêt avant la réunion importante de la semaine prochaine ? Les responsables de la Réserve fédérale (Fed) ont déclaré qu'ils réduiraient les taux d'intérêt cette année, sans toutefois préciser de date précise.

Selon l'outil CME FedWatch, le marché anticipe une probabilité de 64 % d'une baisse des taux en juin, même si le président de la Fed, Jerome Powell, et ses collègues restent prudents quant à l'inflation, à l'emploi et à l' économie .

Source

![[Photo] Les habitants de Da Nang « chassent les photos » des grosses vagues à l'embouchure du fleuve Han](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/21/1761043632309_ndo_br_11-jpg.webp)

![[Photo] Le Premier ministre Pham Minh Chinh a reçu M. Yamamoto Ichita, gouverneur de la province de Gunma (Japon)](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/21/1761032833411_dsc-8867-jpg.webp)

![[Photo] Le Premier ministre Pham Minh Chinh rencontre le président de l'Assemblée nationale hongroise Kover Laszlo](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/20/1760970413415_dsc-8111-jpg.webp)

Comment (0)