Le système bancaire est confronté à des difficultés en matière de qualité des actifs en raison de l'augmentation rapide des créances douteuses, tandis que la circulaire 02 sur la restructuration de la dette expirera le 31 décembre.

La qualité des actifs se détériore.

À la fin du troisième trimestre 2024, les créances douteuses de l'ensemble du système d'établissements de crédit s'élevaient à 252 000 milliards de VND (en hausse de 20,7 % par rapport à la même période de l'année dernière et de 30,3 % par rapport au début de l'année).

Si les créances douteuses ne montrent aucun signe de ralentissement, c'est parce que l' économie et le marché immobilier sont encore confrontés à de nombreuses difficultés de reprise. Le crédit est décaissé rapidement, et connaît une forte hausse, principalement dans le secteur de l'immobilier, qui présente un risque élevé de créances douteuses.

Dans le même temps, les petits groupes bancaires privés n’ont pas beaucoup d’avantages dans le choix de leurs clients, de sorte que leur clientèle est souvent constituée d’un groupe ayant une faible capacité financière et une capacité de récupération plus lente que les autres groupes.

Les rapports du troisième trimestre des banques montrent que la dette des groupes 2 et 4 au troisième trimestre a diminué par rapport au trimestre précédent, tandis que les groupes 3 et 5 ont tous deux augmenté de 8 000 milliards de VND (en hausse de 6,4 % par rapport au trimestre précédent).

Par rapport au début de l'année, les groupes de dettes du groupe 2 au groupe 4 ont tous augmenté, en particulier la dette du groupe 5, qui a augmenté respectivement de 0,8%, 41,7%, 6,9% et 40,4%.

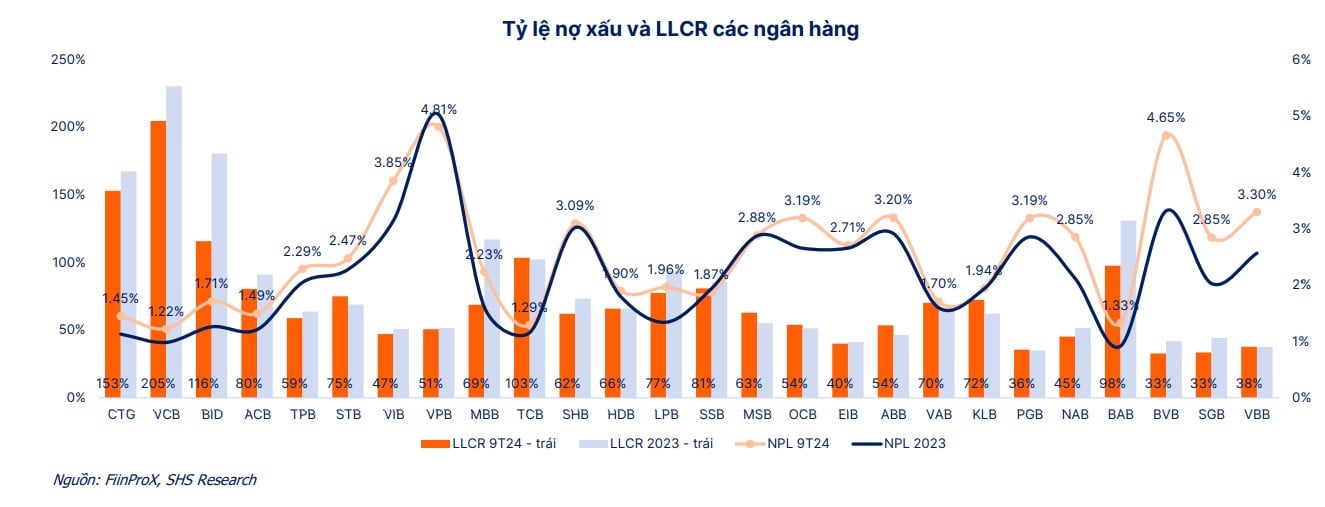

Selon Saigon - Hanoi Securities Company (SHS), l'augmentation du ratio de créances douteuses et la diminution du ratio de couverture des créances douteuses (LLCR) montrent que la qualité des actifs de l'ensemble du système est en baisse.

Le ratio de couverture des créances douteuses sera de 83% au T3/2024, loin du pic (143,2%) du T3/2022.

SHS prévoit que le ratio NPL et le LLCR devraient être plus positifs à la fin de l'année, lorsque les banques se concentrent souvent sur l'utilisation de provisions pour éliminer les créances douteuses.

Selon un rapport récent de Vietcombank Securities Company (VCBS), le rétrécissement du tampon de réserve du secteur au cours du premier semestre de l'année a limité la capacité à gérer la dette dans les temps à venir, en particulier pour les banques ayant des dossiers clients à haut risque et un ratio élevé de dette restructurée/dette totale en cours.

Les banques disposant d’une clientèle diversifiée, d’une réserve solide et d’une proportion modérée de prêts immobiliers et d’obligations d’entreprises dans le total des crédits en cours seront en mesure de bien contrôler les coûts du crédit.

« Les coûts de provisionnement du risque de crédit/solde des prêts restent à un niveau moyen depuis le début de 2022, tandis que les faibles réserves de provisionnement entraînent une pression accrue sur le provisionnement au cours des trimestres suivants, en particulier dans les banques dont la qualité des actifs est faible », a analysé VCBS.

En outre, le taux élevé de créances douteuses est concentré dans le groupe bancaire privé, en particulier dans certaines banques de prêt de détail.

Dans le groupe des banques publiques, le taux de créances douteuses de la BIDV a fortement augmenté par rapport au début de l'année (de 1,26% à 1,71%).

Les banques telles que VPB, SHB, MSB, BVB, ABB et PGB ont un taux de créances douteuses après 9 mois de plus de 3 %.

En ce qui concerne le ratio de couverture des créances douteuses, dans le groupe des banques non étatiques, seule Techcombank a provisionné plus de 100 %, les petites et moyennes banques ont des tampons de provisionnement inférieurs lorsque le LLCR est de 40 à 70 %.

Impact de la circulaire 02 sur la restructuration de la dette arrivant à expiration

Entre-temps, la circulaire 02 sur la restructuration de la dette expirera le 31 décembre 2024. Il n'y a actuellement aucune information de la Banque d'État du Vietnam (SBV) concernant la prolongation ou la cessation de la circulaire 02 selon la feuille de route prévue.

À la fin du deuxième trimestre 2024, l'encours de la dette restructurée en vertu de la Circulaire 02 s'élevait à 230 000 milliards de VND, soit une hausse de 25,6 % par rapport au début de l'année. Conformément à la réglementation, les banques doivent constituer des provisions pour la dette restructurée en vertu de la Circulaire 02, en fonction du groupe de dettes concerné. La différence par rapport au groupe de dettes actuel est provisionnée à hauteur de 50 % chaque année, pour atteindre 100 % d'ici fin 2024.

Selon SHS, le fait que la Banque d'État n'ait pas prolongé la circulaire 02 pourrait augmenter l'ampleur des créances douteuses et réduire le ratio de couverture des créances douteuses, mais n'affectera pas le provisionnement des banques.

L'expiration de la Circulaire 02 aura des conséquences différentes sur chaque banque. Les banques dont la qualité des actifs est saine, comme BIDV, Vietcombank, VietinBank, Techcombank, ACB, etc., seront moins affectées grâce à leur solide réserve de liquidités et à leur bonne santé financière.

Les banques ayant des ratios d’endettement de groupe 2 élevés et des ratios de couverture des créances douteuses faibles devraient être plus touchées.

Toutefois, VCBS estime que la pression sur les créances douteuses au cours du second semestre 2024 n'est pas trop forte si l'on considère des facteurs tels que : le ralentissement des créances douteuses parallèlement à la reprise de l'économie en général ; les créances douteuses résultant de l'impact du typhon Yagi ne sont pas trop importantes à l'heure actuelle, mais il faut plus de temps pour les évaluer.

Selon les statistiques préliminaires de la Banque d'État du Vietnam au 20 septembre, l'encours de la dette dans les provinces et villes concernées s'élèverait à environ 116 000 milliards de dongs. Le taux d'impayés par rapport à l'encours total de la dette sera faible et se reflétera l'année prochaine, conformément aux directives de la Banque d'État du Vietnam concernant la flexibilité des activités de recouvrement des créances, notamment le gel temporaire, le report ou le rééchelonnement des créances et la réduction des intérêts sur les prêts arrivant ou sur le point d'arriver à échéance.

Les créances douteuses seront également différenciées selon les banques. Les banques dont les actifs sont de bonne qualité enregistreront des niveaux modérés de créances douteuses et de dettes restructurées. Les banques ayant une forte proportion de crédits aux entreprises (y compris les obligations d'entreprises) et de faibles ratios de couverture des créances douteuses pourraient être confrontées à des risques accrus de créances douteuses et à une pression accrue sur les provisions en 2024-2025.

Source : https://vietnamnet.vn/nhieu-ngan-hang-chiu-ap-luc-no-xau-tang-nhanh-2352250.html

![[Actualités maritimes] Le transport maritime par conteneurs est confronté à une surcapacité qui durera jusqu'en 2028](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/7/30/6d35cbc6b0f643fd97f8aa2e9bc87aea)

Comment (0)