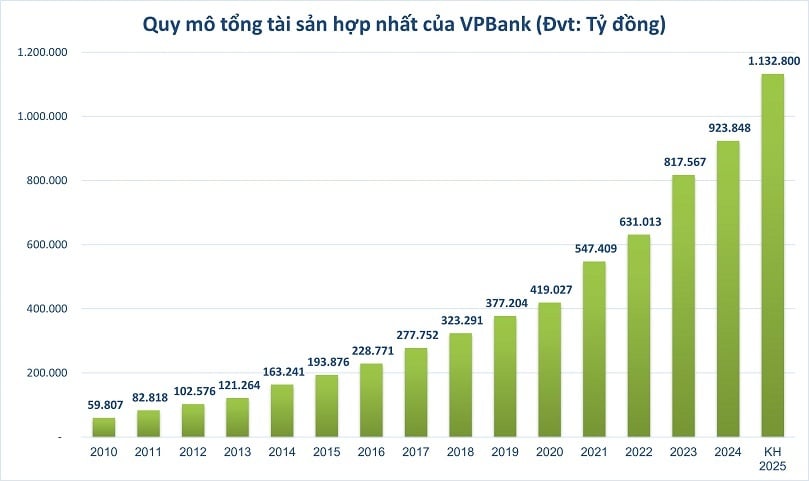

Selon l'assemblée générale annuelle des actionnaires (AGA) 2025 récemment annoncée, Vietnam Prosperity Joint Stock Commercial Bank ( VPBank , HoSE : VPB) vise à atteindre 1 130 000 milliards de VND d'actifs consolidés totaux d'ici la fin de cette année, soit une augmentation de 23 % par rapport à la fin de 2024. Si ce plan est mené à bien, VPBank deviendra la prochaine banque à rejoindre le groupe de mille milliards de dollars, actuellement dominé par le groupe public.

D'ici fin 2024, seules cinq banques du système bancaire atteindront le seuil des milliers de milliards de VND d'actifs totaux, dont BIDV, VietinBank, Agribank , Vietcombank et MB. Leur point commun est qu'elles sont toutes détenues en partie ou en majorité par des actionnaires publics. Fin 2024, VPBank affichait un actif total consolidé de plus de 923 848 milliards de VND.

Le club des « billions de dongs »

Pour le secteur bancaire, le total des actifs est l’un des indicateurs clés reflétant l’échelle, la capacité financière et la position concurrentielle.

Le total des actifs joue un rôle fondamental dans l'évaluation de l'efficacité opérationnelle grâce à des indicateurs financiers tels que le rendement des actifs (ROA), démontrant la capacité à gérer et exploiter efficacement les ressources, contribuant ainsi au développement durable et stable de la banque. Parallèlement, une banque disposant d'un actif total important bénéficie souvent d'un avantage certain en termes de réputation auprès de ses clients, investisseurs et partenaires, ce qui contribue à améliorer sa capacité à mobiliser des capitaux et à respecter les normes financières internationales.

En 2016, pour la première fois, le système bancaire vietnamien a enregistré des banques dont le total des actifs dépassait 1 000 milliards de dongs, à savoir Agribank et BIDV . À cette époque, la plupart des grandes banques privées n'atteignaient que le seuil de 200 000 à 300 000 milliards de dongs. La barre du billion est devenue la « frontière » entre les banques publiques et les banques commerciales privées par actions.

Cependant, grâce au dynamisme de leur stratégie, à leur couverture dans des segments distincts et à leur capacité à s’adapter rapidement aux fluctuations du marché, les banques privées vietnamiennes réduisent progressivement l’écart en termes de taille totale des actifs par rapport au groupe bancaire public.

Entre 2022 et 2023, la taille des actifs des principales banques privées telles que VPBank, Techcombank, MB ou ACB connaîtra une croissance spectaculaire, atteignant 800 000 à 900 000 milliards de VND, soit environ 50 % du capital d'un groupe public, contre seulement 30 % environ cinq ans plus tôt. Pour la première fois, le secteur bancaire a enregistré la capacité d'un groupe privé à franchir le cap des millions de milliards de VND d'actifs totaux.

Ce rétrécissement de l’écart résulte de l’accent mis par les banques privées sur la transformation numérique, la promotion du développement de produits bancaires de détail et l’exploitation efficace des segments de clientèle des particuliers et des PME avec des marges bénéficiaires élevées et une large couverture de segment.

En outre, des structures de gouvernance flexibles, la capacité de réagir rapidement aux fluctuations du marché et de créer des écosystèmes numériques intégrés aident également les banques privées à tirer efficacement parti des opportunités commerciales, favorisant ainsi une croissance plus forte et plus durable du total des actifs par rapport aux banques publiques, qui sont limitées par de nombreux obstacles, notamment la capacité d'augmenter leur capital.

Les progrès rapides de VPBank

Parmi les groupes bancaires privés, la progression de VPBank peut être considérée comme la plus remarquable. En 2010, le total des actifs de VPBank ne s'élevait qu'à un modeste 59 800 milliards de VND, contre plus de 100 000 milliards de VND en moyenne pour le principal groupe privé ou entre 300 000 et 500 000 milliards de VND pour le groupe public. Cependant, le total des actifs de la banque a connu une croissance rapide et continue, dépassant les 400 000 milliards de VND en 2020, soit près de sept fois plus en une décennie seulement.

Notamment, depuis 2021, le taux de croissance de l'actif total de VPBank a considérablement augmenté, dépassant les étapes importantes de 500 000 milliards de VND en 2021 et continuant à dépasser le seuil de 800 000 milliards de VND en 2023. L'actif total de VPBank devrait atteindre 1,13 million de milliards de VND d'ici la fin de 2025, soit près du double de celui de 2021 et augmenter de près de 40 % par rapport à 2023.

En particulier, la période 2022-2025 a connu le taux de croissance le plus rapide, soutenu par la mise en œuvre par VPBank d'accords d'un milliard de dollars tels que l'accord de vente de 49 % du capital social de FE CREDIT à SMBC Finance Company avec une valorisation de 2,8 milliards USD en 2021 et l'émission privée de 15 % du capital social au partenaire stratégique SMBC Group avec une valeur de plus de 35 900 milliards de VND en 2023. Ces chiffres exceptionnels montrent que des décisions stratégiques importantes telles que l'expansion de l'écosystème, le développement de la banque numérique, ainsi que l'amélioration de l'efficacité de la mobilisation des capitaux et l'expansion du réseau de clients ont clairement montré leur efficacité.

Par ailleurs, la croissance est portée par de nombreux facteurs stratégiques. VPBank a élargi son écosystème financier en développant des secteurs d'activité diversifiés et complets, notamment : VPBank Securities Company (VPBankS), OPES Insurance Company et, récemment, GPBank acquise dans le cadre d'un plan de transfert obligatoire. La coopération stratégique avec SMBC Bank of Japan permet également à VPBank d'élargir ses opportunités de coopération avec les clients des investissements étrangers directs (IDE), augmentant ainsi rapidement la taille de ses grands groupes de clients.

Cette année, aux côtés de VPBank, les banques vietnamiennes continuent de viser une croissance à deux chiffres de leur actif total. Dans son rapport annuel sur les perspectives du secteur bancaire, l'équipe d'analyse de la Vietnam Investment Credit Rating Company (VIS Rating) anticipe une amélioration de la solvabilité des banques vietnamiennes, suite à la reprise observée au second semestre 2024, portée par les banques publiques et certaines grandes banques. En particulier, les nombreuses politiques gouvernementales mises en œuvre pour soutenir la croissance économique et résoudre les problèmes juridiques stimuleront l'activité dans des secteurs clés auxquels les banques accordent des prêts, tels que l'industrie manufacturière, le commerce, la construction et l'immobilier.

Source : https://thoibaonganhang.vn/tham-vong-trieu-ty-dong-cua-mot-ngan-hang-tu-nhan-162893.html

![[Photo] Cérémonie de clôture du 18e Congrès du Comité du Parti de Hanoi](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/17/1760704850107_ndo_br_1-jpg.webp)

![[Photo] Collecte des déchets, semis de graines vertes](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/18/1760786475497_ndo_br_1-jpg.webp)

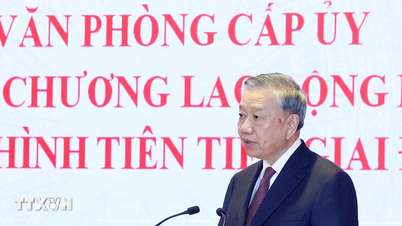

![[Photo] Le secrétaire général To Lam assiste à la Journée traditionnelle du 95e anniversaire du Bureau central du Parti](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/18/1760784671836_a1-bnd-4476-1940-jpg.webp)

Comment (0)