Az október 12-i kereskedési napon a bankrészvények továbbra is virágoztak, a legerősebb növekedést a National Commercial Joint Stock Bank NVB részvényei hozták, 0,83%-kal, ezt követte a BAB és a BID is, körülbelül 1%-kal, hozzájárulva a VN-Index emelkedéséhez a délelőtti kereskedésben. Lefelé nézve azonban továbbra is van 5 nagy név, amelyek nem tudták utolérni a piac enyhe fellendülési trendjét, mint például a VCB, a VPB, az STB, a HDB ésaz OCB .

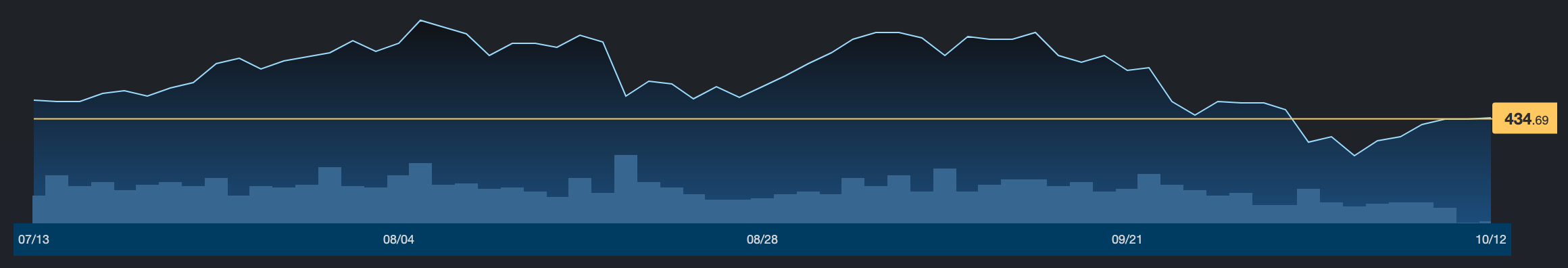

A Fiintrade adatai szerint a bankszektor indexe jelenleg 434,77 ponton áll, ami 0,02%-os emelkedést jelent a napi referenciaszinthez képest. A teljes szektor egyező likviditása október 12-én reggel meghaladta az 535 milliárd VND-t, és nem mutat fellendülés jeleit. Eközben a múlt héten a szektor átlagos likviditása elérte az 1900 milliárd VND/kereskedési napot.

A külföldi befektetők óvatosan kereskedtek, kevés likviditással. Folyamatosan nettó részvényeket vásároltak az STB, HDB,SHB és VCB részvényekből, míg egyes kódokat nettó módon adtak el, mint például a VPB-t (több mint 1 millió részvény) és a BID-t (közel 300 000 részvény).

A bankszektor jelenleg nem rendelkezik rövid távú profitnövekedési lendülettel, és részvényei "gyengébbek", mint az általános piac.

Bankszektor indexének alakulása (Forrás: Fiintrade).

Az SSI Research becsült üzleti eredményei szerint a 2023 harmadik negyedévében nyereségnövekedést mutató bankok közé tartozikaz ACB , a CTG, a HDB, az MBB, az STB és a VCB. Az SSI által említett, visszafelé haladó bankok közé tartozik a BID, az MSB, a TCB, a TPB, a VIB és a VPB.

A Big4 csoportban a Vietnam Joint Stock Commercial Bank for Investment and Development (BIDV - HoSE: BID) az egyetlen egység, amely az SSI becslései szerint a harmadik negyedévben az üzleti eredmények csökkenését fogja mutatni. Az elemzőcsoport megjegyezte, hogy bár a hitelnövekedés és a mobilizáció a szeptember végi adatok szerint az év elejéhez képest jó, 8,4% és 7,2%-os szinten maradt, az adózás előtti nyereség a céltartalékképzés miatt a becslések szerint mintegy 10-12%-kal csökken az azonos időszakhoz képest. Az SSI arra is számít, hogy a BIDV aktívan kezeli az adósságot a rossz hitelek arányának ésszerű szinten tartása érdekében.

A magánbankokat illetően a Vietnam Technological and Commercial Joint Stock Bank (Techcombank - HoSE: TCB) értékpapír-szakértők becslése szerint a TCB nettó kamatbevételi mutatója (NIM) továbbra is nyomás alá kerül majd 2023 harmadik negyedévében a egyes ügyfelekre alkalmazott rugalmas kamatláb-mechanizmus miatt.

Eközben a tőkeköltségek nem javultak jelentősen, mivel a bankoknak 2023. október 1-jétől 30% alá kellett csökkenteniük a rövid lejáratú tőke arányát a közép- és hosszú lejáratú hitelek esetében. A banknak ez az aránya 2021. június végén 31,6% volt. Ennek megfelelően az SSI előrejelzése szerint a Techcombank adózás előtti nyeresége 2023 harmadik negyedévében eléri az 5700 - 5900 milliárd VND-t, ami 12-15%-os csökkenést jelent ugyanennek az időszaknak az előző évhez képest.

A teljes bankszektor kilátásaival kapcsolatban a WiGroup vezérigazgatója, Tran Ngoc Bau úr a nettó kamatbevételre és a céltartalék-képzési költségekre fordított figyelmet, mivel ez a két mutató határozza meg a banki nyereség strukturálását. Egy olyan banknak, amely növelni akarja a nettó kamatbevételt, javítania kell a nettó kamatmarzsot és a hitelnövekedést.

2023-ban mind a nettó kamatmarzs, mind a hitelállomány növekedése nehézkes lesz. Jelenleg a nettó kamatbevétel-mutató enyhe csökkenést mutat, különösen 2023 második és harmadik negyedévében. Bau úr azt is előrejelzi, hogy a negyedik negyedévben ez az index nem fog helyreállni.

A nettó nyereség növekedése mellett a befektetők a bankok átlagos jövedelmezőségét, átlagos tőkeköltségét és hitelnövekedését is figyelik. A céltartalékolási költségek tekintetében, bár a rossz hitelek állománya gyorsan nőtt, a céltartalékolási költségek az elmúlt 2-3 évben nem emelkedtek. Ez segíti a bankokat a jó nyereség elérésében, mivel nem kell növelniük a céltartalékolás költségeit.

A WiGroup vezérigazgatója szerint azonban a jelenlegi probléma az, hogy a rendszer rosszhiszemű követelésekre vonatkozó fedezeti indexe gyorsan csökkent 150%-ról körülbelül 100%-ra. Ezért az elkövetkező időszakban a bankoknak növelniük kell a céltartalékolási költségeiket. A rosszhiszemű követelések várhatóan 2023 negyedik negyedévében tetőznek.

„2024 második negyedéve a megfelelő időszak a bankszektor újbóli növekedésére” – jegyezte meg Bau úr .

[hirdetés_2]

Forrás

![[Fotó] To Lam főtitkára fogadja a Luxshare-ICT Group (Kína) alelnökét](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/15/1763211137119_a1-bnd-7809-8939-jpg.webp)

![[Fotó] Pham Minh Chinh miniszterelnök találkozik a kiemelkedő tanárok képviselőivel](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/15/1763215934276_dsc-0578-jpg.webp)

Hozzászólás (0)