A bankrendszer nehézségekkel küzd az eszközminőség tekintetében a rossz hitelek gyors növekedése miatt, miközben az adósságátstrukturálásról szóló 02-es körlevél december 31-én lejár.

Az eszközök minősége romlik.

2024 harmadik negyedévének végén a teljes hitelintézeti rendszerben a nemteljesítő hitelek állománya 252 000 milliárd VND volt (ami 20,7%-os növekedést jelent az előző év azonos időszakához, és 30,3%-os növekedést az év elejéhez képest).

Azért nem mutatnak csökkenő jeleket a rossz hitelek, mert a gazdaság és az ingatlanpiac továbbra is számos nehézséggel néz szembe a fellendülési folyamatban. A hiteleket rövid idő alatt folyósítják, főként az ingatlanüzleti szektorban meredeken emelkednek – ami eredendően magas kockázatot hordoz magában a rossz hitelek tekintetében.

Eközben a kisebb magánbankoknak nincs sok előnyük az ügyfélválasztásban, így ügyfélkörük gyakran olyanokból áll, akiknek gyenge a pénzügyi kapacitásuk és lassabb a megtérülési rátájuk más csoportokhoz képest.

A bankok harmadik negyedéves jelentései szerint a 2. és 4. kategóriába tartozó hitelek állománya csökkent az előző negyedévhez képest, míg a 3. és 5. kategóriába tartozó hitelek állománya egyaránt 8000 milliárd VND-vel nőtt (ami 6,4%-os növekedést jelent az előző negyedévhez képest).

Az év elejéhez képest a 2–4. kategóriába tartozó adósságok mind nőttek, különösen az 5. kategóriába tartozó adósságok, amelyek rendre 0,8%-kal, 41,7%-kal, 6,9%-kal és 40,4%-kal emelkedtek.

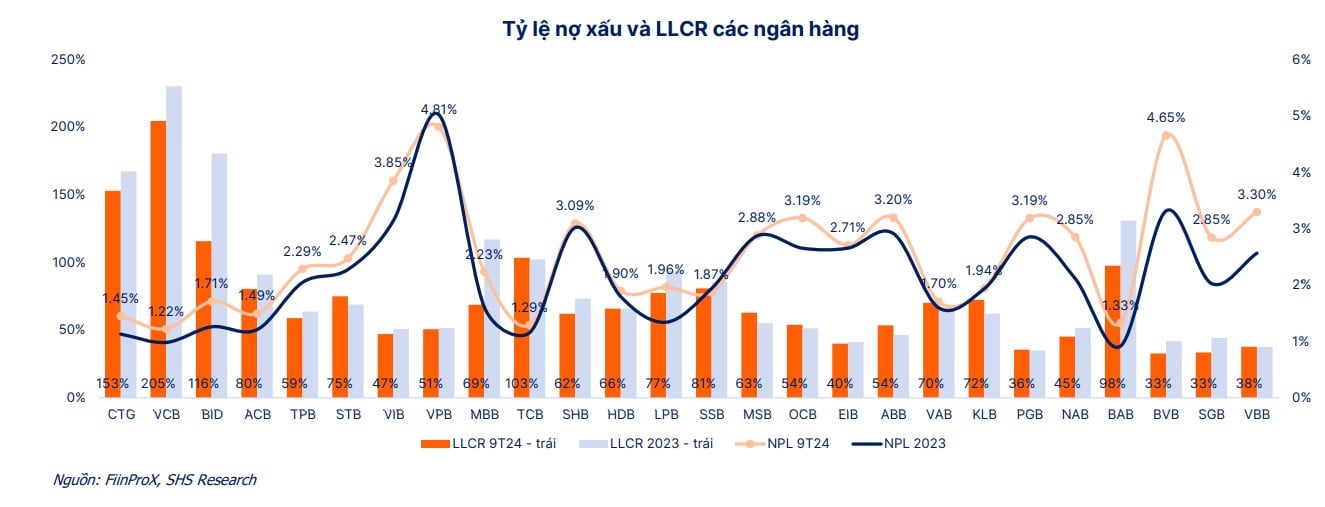

A Saigon - Hanoi Securities Company (SHS) szerint a nemteljesítő hitelek arányának növekedése és a hitelveszteség-tartalékráta (LLCR) csökkenése a teljes rendszer eszközminőségének romlását jelzi.

A nemteljesítő hitelek fedezettségi rátája 83% volt 2024 harmadik negyedévében, ami messze elmarad a 2022 harmadik negyedévi csúcstól (143,2%).

Az SHS előrejelzése szerint a nemteljesítő hitelek aránya és az LLCR (egyenértékű kockázati tőkekövetelményekre vonatkozó ráta) az év vége felé pozitívabb lesz, mivel a bankok jellemzően a céltartalékok felhasználására összpontosítanak a rossz hitelek leírására.

A Vietcombank Securities Company (VCBS) friss jelentése szerint a teljes bankszektor első felében csökkenő tartaléka korlátozta a jövőbeni rossz hitelek kezelésének képességét, különösen azoknál a bankoknál, amelyek magas kockázatú ügyfélkörrel és a teljes fennálló hitelállományhoz képest magas átstrukturált adósság aránnyal rendelkeznek.

Azok a bankok, amelyek diverzifikált ügyfélkörrel, erős tartalékpufferekkel és a teljes hitelportfóliójukban mérsékelt arányban ingatlan- és vállalati kötvényhitelekkel rendelkeznek, jobban tudják majd kézben tartani a hitelköltségeket.

„A hitelkockázati céltartalékolás költségei/hitelegyenlegei 2022 eleje óta átlagos szinten maradtak, míg a szűkös céltartalék-pufferek fokozott nyomást gyakorolnak a céltartalékok képzésére a következő negyedévekben, különösen az alacsony eszközminőségű bankoknál” – elemezte a VCBS.

Ezenkívül a magas nemteljesítő hitelarányok a magánbanki szektorban, különösen néhány lakossági hitelt nyújtó bankban koncentrálódnak.

Az állami tulajdonú bankok között a BIDV nemteljesítő hiteleinek aránya az év elejéhez képest meredeken emelkedett (1,26%-ról 1,71%-ra).

Az olyan bankok, mint a VPB, az SHB, az MSB, a BVB, az ABB és a PGB, kilenc hónap elteltével meghaladják a 3%-ot a nemteljesítő hitelek arányában.

A nemteljesítő hitelek fedezeti arányát tekintve a nem állami tulajdonú bankok közül csak a Techcombank képzett 100%-ot meghaladó céltartalékot, míg a kis- és közepes méretű bankok alacsonyabb céltartalék-pufferekkel rendelkeznek, az LLCR 40-70% között mozog.

A 02. körlevél lejártának hatása az adósságátstrukturálásra

Eközben az adósságátstrukturálásról szóló 02. körlevél 2024. december 31-én lejár. A Vietnami Állami Bank (SBV) jelenleg nem adott tájékoztatást a 02. körlevél alkalmazásának tervezett meghosszabbításáról vagy megszüntetéséről.

2024 második negyedévének végén a 02-es körlevél alapján átstrukturált hitelek összege 230 000 milliárd VND volt, ami 25,6%-os növekedést jelent az év elejéhez képest. A szabályozás értelmében a bankoknak a hitelbesorolásnak megfelelően céltartalékot kell képezniük a 02-es körlevél alapján átstrukturált hitelekre. A jelenlegi hitelbesoroláshoz képesti különbözetet évente 50%-ban kell elkülöníteni, ami 2024 végére eléri a 100%-ot.

Az SHS szerint a Vietnami Állami Bank döntése, miszerint nem hosszabbítja meg a 02-es körlevelet, növelheti a nemteljesítő hitelek mértékét és csökkentheti a nemteljesítő hitelek fedezeti arányát, de nem befolyásolja a bankok céltartalékképzését.

A 02-es körlevél lejárta bankonként eltérő hatással lesz. Az olyan stabil eszközminőségű bankokat, mint a BIDV, a Vietcombank, a VietinBank, a Techcombank, az ACB stb., kevésbé fogja érinteni a változás erős tartalékpuffereik és jó pénzügyi helyzetük miatt.

A magas nemteljesítő hitelek (NPL-ek) arányával és alacsony NPL-fedezeti rátával rendelkező bankokat várhatóan súlyosabban érinti majd a válság.

A VCBS ennek ellenére úgy véli, hogy a rossz adósságok okozta nyomás 2024 második felében nem lesz túl nagy, figyelembe véve olyan tényezőket, mint: a rossz adósságok a gazdaság általános fellendülésével együtt hűlnek le; a Yagi tájfun hatása miatt keletkezett rossz adósságok jelenleg nem túl nagyok, de több időre van szükség a felmérésükhöz.

A Vietnami Állami Bank szeptember 20-i előzetes statisztikái szerint a becslések szerint az érintett tartományokban és városokban fennálló hitelek 116 billió dong értékben érintettek. A rossz hitelek aránya az összes érintett hitelhez képest alacsony marad, és a következő évben is tükröződni fog, miután a Vietnami Állami Bank irányelvet adott a kereskedelmi bankoknak az adósságbehajtás rugalmasságáról, beleértve a visszafizetések ideiglenes befagyasztását, elhalasztását/meghosszabbítását, valamint az esedékes vagy hamarosan esedékessé váló hitelek kamatlábainak csökkentését.

A nemteljesítő hitelek állománya bankonként is eltérő lesz. A jó eszközminőségű bankoknál mérsékelt szintű nemteljesítő és átstrukturált hitelek lesznek. Azok a bankok, amelyeknél magas a vállalati hitelek (beleértve a vállalati kötvényeket is) aránya és alacsony a nemteljesítő hitelek fedezeti aránya, 2024-2025-ben fokozott kockázattal szembesülhetnek a nemteljesítő hitelek tekintetében, és nyomás nehezedik rájuk a céltartalékképzés tekintetében.

[hirdetés_2]

Forrás: https://vietnamnet.vn/nhieu-ngan-hang-chiu-ap-luc-no-xau-tang-nhanh-2352250.html

![[Fotó] Pham Minh Chinh miniszterelnök elnököl a magánszektor gazdaságfejlesztéséről szóló ülésen.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F20%2F1766237501876_thiet-ke-chua-co-ten-40-png.webp&w=3840&q=75)

Hozzászólás (0)