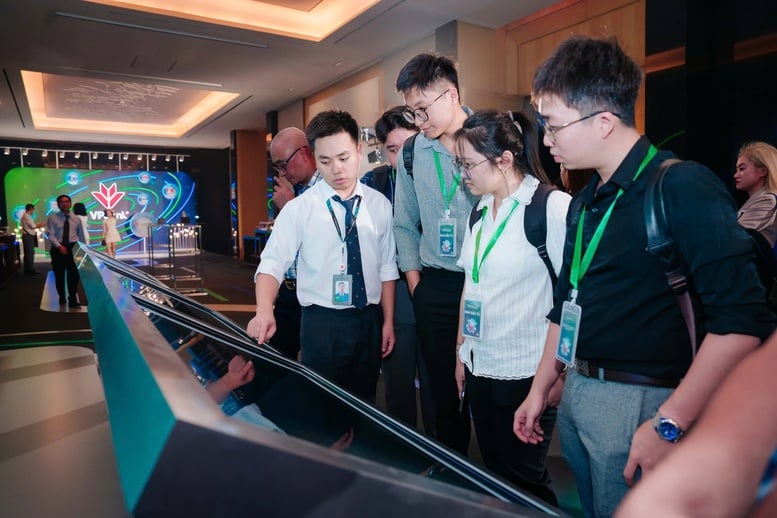

ທ່ານ ຫວູຮຸຍດ້ຽນ - ສະມາຊິກສະພາບໍລິຫານ, ຜູ້ອຳນວຍການໃຫຍ່ VPBankS ແບ່ງປັນເລື່ອງ VPBankS - ພາບ: VGP

resonance ລະບົບນິເວດ, ສ້າງເວທີການຂະຫຍາຍຕົວ

ກ່າວຄຳເຫັນທີ່ງານວາງສະແດງ IPO, ທ່ານ ຫງວຽນດຶກວິງ - ສະມາຊິກສະພາບໍລິຫານ, ຜູ້ອຳນວຍການໃຫຍ່ VPBank ເນັ້ນໜັກວ່າ: ຄວາມແຕກຕ່າງທີ່ສຳຄັນຂອງ VPBankS ແມ່ນຢູ່ໃນການສະທ້ອນຂອງລະບົບນິເວດ. ອີງຕາມພຣະອົງ, ວ່າ "fulcrum" ຢືນຢັນຄວາມເປັນໄປໄດ້ຂອງຍຸດທະສາດ IPO, ການຂະຫຍາຍຕົວຢ່າງໄວວາແລະເຂັ້ມແຂງຂອງບໍລິສັດຫຼັກຊັບໃນໄລຍະເວລາທີ່ຈະມາເຖິງ. ໃນຄວາມເປັນຈິງ, ພຽງແຕ່ 5 ປີ, VPBank ໄດ້ເພີ່ມທຶນຢ່າງຕໍ່ເນື່ອງ, ພັດທະນາຢ່າງໄວວາ ...

ຈາກທະນາຄານຂະຫນາດກາງ, VPBank ໄດ້ເພີ່ມຂຶ້ນເປັນອັນດັບ 2-3 ໃນຂະຫນາດການດໍາເນີນງານ. ຊັບສິນທັງໝົດປະມານ 1,2 ລ້ານດົ່ງ, ທຶນຮອນກວ່າ 60.000 ຕື້ດົ່ງ ຊ່ວຍໃຫ້ທະນາຄານຮັກສາຄວາມໄດ້ປຽບຂະໜາດຂອງຕົນ - ເປັນປັດໃຈທີ່ບັນດາຜູ້ນຳຂອງ VPBank ຖືວ່າແມ່ນເງື່ອນໄຂເບື້ອງຕົ້ນເພື່ອ “ກ້າວໄປໃຫຍ່”.

ນະຄອນຫຼວງແມ່ນກໍາລັງຂັບເຄື່ອນທໍາອິດ. VPBank ສືບຕໍ່ເພີ່ມທຶນແລະຂະຫຍາຍການຮ່ວມມືຍຸດທະສາດ: SMBC ເປັນເຈົ້າຂອງ 49% ຂອງສິນເຊື່ອ FE (2021) ແລະ 15% ຂອງຮຸ້ນໃນ VPBank (2023), ສ້າງ "ການຊຸກຍູ້" ທີ່ສໍາຄັນສໍາລັບ VPBank ເພື່ອຂະຫຍາຍຂະຫນາດຂອງຕົນ, ແລະໃນເວລາດຽວກັນ, ມັນເປັນພື້ນຖານສໍາລັບ VPBankS ສືບຕໍ່ເພີ່ມທຶນສໍາລັບການເຕີບໂຕ. ນອກຈາກ SMBC, HSBC ແມ່ນຜູ້ຖືຫຸ້ນຍຸດທະສາດທີສອງ, ປະກອບສ່ວນເຂົ້າໃນການເສີມສ້າງຄວາມສາມາດໃນການຄຸ້ມຄອງແລະການເຊື່ອມຕໍ່ທຶນລະຫວ່າງປະເທດ. "ຖ້າທ່ານຕ້ອງການໄປໄກ, ທ່ານຕ້ອງໄປຮ່ວມກັນ", VPBank ກໍານົດທີ່ຈະໄປກັບຄູ່ຮ່ວມງານສໍາລັບການເດີນທາງທີ່ຍາວນານແລະຍືນຍົງ.

ໃນລະບົບນິເວດ, VPBankS ບໍ່ແມ່ນ "ຄົນດຽວ": ບໍລິສັດໄດ້ຮັບມໍລະດົກທາງດ້ານຊັບພະຍາກອນໃນດ້ານການປະຖົມນິເທດ, ເຕັກໂນໂລຢີ, ການຄຸ້ມຄອງພາຍໃນແລະການຄຸ້ມຄອງຄວາມສ່ຽງຈາກທະນາຄານແມ່; ຂຸດຄົ້ນຖານລູກຄ້າຂອງ VPBank ຫຼາຍກວ່າ 30 ລ້ານຄົນ, ລວມທັງຫຼາຍພາກສ່ວນ - ຈາກ Prime / Affluent ກັບເອກະຊົນ - ເພື່ອສ້າງເຄືອຂ່າຍການແຈກຢາຍຫຼາຍຊ່ອງທາງ ... ດ້ວຍຕໍາແຫນ່ງຂອງທະນາຄານຂາຍຍ່ອຍຊັ້ນນໍາ, ດ້ວຍຍອດສິນເຊື່ອທີ່ຍັງຄ້າງຄາຂອງພາກເອກະຊົນ 912,000 ຕື້ດົ່ງ, VPBank ສະຫນອງເວທີທຶນແລະຄວາມສາມາດໃນການລະດົມທຶນເພື່ອຊ່ວຍໃຫ້ VPBankS ກ້າວໄປຢ່າງໄວວາແລະກ້າວຫນ້າ.

ນັກລົງທຶນມີປະສົບການ StockGuru, 'ຜູ້ຊ່ວຍ virtual' ສໍາລັບການລົງທຶນຫຼັກຊັບ - ຮູບພາບ: VGP

"VPBankS Story": ຍຸດທະສາດ 4 ເສົາຄໍ້າ, ແຜ່ນເປີດເຕັກໂນໂລຢີ

ທ່ານ ຫວູຮຸຍດ້ຽນ - ສະມາຊິກສະພາບໍລິຫານ, ຜູ້ອຳນວຍການໃຫຍ່ VPBankS ໃຫ້ຮູ້ວ່າ: 9 ເດືອນຕົ້ນປີ 2025, VPBankS ເຕີບໂຕຢ່າງປະທັບໃຈຄື: ຍອດຊັບສິນທັງໝົດກວ່າ 62.000 ຕື້ດົ່ງ (ອັນດັບທີ 3), ຍອດເງິນຄ້າງຈ່າຍ 27.000 ຕື້ດົ່ງ (ອັນດັບທີ 3), ທຶນຮອນກວ່າ 62.000 ຕື້ດົ່ງ. (ຄາດວ່າຈະເປັນ 1 ລ້ານໃນທ້າຍປີ, ກວມເອົາປະມານ 10% ຂອງຕະຫຼາດ), ROE 2025 ປະມານ 18,5% - ໃນກຸ່ມທີ່ສູງ. ກໍາໄລກ່ອນອາກອນ 9 ເດືອນບັນລຸ 3.260 ຕື້ດົ່ງ, ເທົ່າກັບ 76% ຂອງແຜນການປີ (4.450 ຕື້ດົ່ງ).

ວິໄສທັດຂອງ VPBankS ແມ່ນເພື່ອກາຍເປັນບໍລິສັດຫຼັກຊັບຊັ້ນນໍາ - ທະນາຄານການລົງທຶນ, ການແກ້ໄຂທາງດ້ານການເງິນສ່ວນບຸກຄົນສໍາລັບທຸກພາກສ່ວນ; ພາລະກິດແມ່ນເພື່ອສະຫນອງຜະລິດຕະພັນທີ່ສົມບູນແບບໃນເວທີເຕັກໂນໂລຢີຊັ້ນນໍາ, ສ້າງມູນຄ່າຄວາມຈະເລີນຮຸ່ງເຮືອງແບບຍືນຍົງສໍາລັບລູກຄ້າ, ຜູ້ຖືຫຸ້ນແລະສັງຄົມ. ເພື່ອຮັບຮູ້ສິ່ງດັ່ງກ່າວ, ບໍລິສັດປະຕິບັດ 4 ຍຸດທະສາດຕົ້ນຕໍ. ເຫຼົ່ານີ້ແມ່ນ: ການເຊື່ອມໂຍງເລິກເຂົ້າໄປໃນລະບົບນິເວດຫຼາຍຊັ້ນຂອງ VPBank; ເສີມຂະຫຍາຍການປົກຄອງໂດຍອີງໃສ່ປະສົບການຂອງ VPBank ແລະຄູ່ຮ່ວມງານຍຸດທະສາດ SMBC; ມີຄວາມຫຼາກຫຼາຍຂອງຜະລິດຕະພັນ, ປັບປຸງຄຸນນະພາບການບໍລິການເພື່ອຍາດແຍ່ງສ່ວນແບ່ງຕະຫຼາດ; ເຕັກໂນໂລຍີຊັ້ນນໍາ, ນໍາໃຊ້ AI / Blockchain, ເຮັດໃຫ້ລະບົບຕ່ອງໂສ້ມູນຄ່າ IB-Wealth ເປັນດິຈິຕອນຢ່າງສົມບູນ.

ຄວາມໄດ້ປຽບຂອງລະບົບນິເວດແມ່ນເຫັນໄດ້ຊັດເຈນໃນຖານລູກຄ້າ: 30 ລ້ານຄົນ, ໃນນັ້ນ 634,000 ແມ່ນລູກຄ້າເພັດ, ປະມານ 2,000 ແມ່ນລູກຄ້າມູນຄ່າສຸດທິສູງ. SMBC ສະຫນັບສະຫນູນ M&A ຂ້າມຊາຍແດນ (ໂດຍສະເພາະກັບຄູ່ຮ່ວມງານຂອງຍີ່ປຸ່ນ) ແລະການລະດົມທຶນລະຫວ່າງປະເທດ. ຍ້ອນແນວນັ້ນ, ປີນີ້ SMBC ໄດ້ນຳພາ VPBankS ລະດົມທຶນໄດ້ 150 ລ້ານ USD ໃນ 6 ເດືອນຕົ້ນປີ ແລະ ພວມກະກຽມປະກາດລະດົມທຶນຕື່ມອີກ 250 ລ້ານ USD – ທັງໝົດປະມານ 400 ລ້ານ USD ໃນ 1 ປີເທົ່ານັ້ນ. ຄ່າໃຊ້ຈ່າຍໃນໄລຍະຍາວຂອງທຶນຮອນແມ່ນຢູ່ໃນຕ່ໍາສຸດ, ການສ້າງພື້ນທີ່ສໍາລັບການຂະຫຍາຍຕົວຂອງ DCM, ຂອບໃບ, ແລະເຕັກໂນໂລຢີ.

ໃນແງ່ຂອງຜະລິດຕະພັນແລະຊ່ອງທາງ, VPBankS ເປັນເຈົ້າຂອງຫຼັກຊັບທີ່ຫຼາກຫຼາຍ: eStock, ePortfolio, eMargin, CW, derivatives ... , ແລະໃນເວລາດຽວກັນລົງທຶນຫຼາຍໃນເຕັກໂນໂລຢີແລະ AI ...

ບົນພື້ນຖານນັ້ນ, VPBankS ສ້າງ 4 ເສົາຄໍ້າທາງທຸລະກິດຄື: ທະນາຄານການລົງທຶນ (DCM/ECM), ເງິນກູ້ຂອບໃບ, ນາຍໜ້າ ແລະການລົງທຶນທາງດ້ານການເງິນ.

ໃນຂອບ, VPBankS ເປັນເຈົ້າຂອງລະບົບຜະລິດຕະພັນ - ການຄຸ້ມຄອງ, ທຶນຄົງທີ່, ຄ່າໃຊ້ຈ່າຍໃນການລະດົມທຶນຕ່ໍາ, ຄວາມສາມາດໃນການຕັດສິນຂອງຕະຫຼາດ; ນັບຕັ້ງແຕ່ຕົ້ນປີ, ມັນໄດ້ສົ່ງເສີມການກູ້ຢືມທີ່ມີການຄວບຄຸມ, ບັນລຸຍອດຫນີ້ສິນສູງສຸດ 3 ຢ່າງໄວວາແລະຍັງມີພື້ນທີ່ຈົນກ່ວາທ້າຍປີ. ໃນນາຍຫນ້າ, ບໍລິສັດພັດທະນາຮູບແບບຫຼາຍຊ່ອງທາງ: 300 ນາຍຫນ້າແບບດັ້ງເດີມ, ຄູ່ຮ່ວມງານຂອງລະບົບນິເວດ, ຊ່ອງທາງການຮ່ວມມື (ຫຸ້ນສ່ວນ), ... , ສ່ວນແບ່ງຕະຫຼາດເພີ່ມຂຶ້ນຢູ່ໃກ້ກັບ 10 ...

ກ່ຽວກັບການລົງທຶນ, ຫຼັກຊັບມີຄວາມຫຼາກຫຼາຍຄື: ພັນທະບັດວິສາຫະກິດ (ປະມານ 46%), ໃບຢັ້ງຢືນເງິນຝາກ, ພັນທະບັດລັດຖະບານ (> 30%), ຫຼັກຊັບ (> 20%); ຍຸດທະສາດ M&A (5-15%)... ການຄຸ້ມຄອງຄວາມສ່ຽງດຳເນີນໄປຕາມ 3 ສາຍປ້ອງກັນ, ກວມເອົາ 9 ປະເພດຄວາມສ່ຽງ (ສິນເຊື່ອ, ການເຊື່ອມໂຍງ, ຄວາມພຽງພໍຂອງທຶນ, ຮູບແບບ, ສະພາບຄ່ອງ & ອັດຕາດອກເບ້ຍ, ກົດໝາຍ, ການດໍາເນີນງານ, ຄວາມປອດໄພດ້ານຂໍ້ມູນຂ່າວສານ...), ຕິດພັນກັບຂົງເຂດຫຼັກເຊັ່ນ: ຂອບໃບ, ໜີ້ສິນ, ການລົງທຶນດ້ານການເງິນ.

ສະພາບການອຸດສາຫະກໍາ: ການເງິນທຶນ, ການຍົກລະດັບເປີດໂອກາດ

ຕາມທັດສະນະມະຫາພາກ, ທ່ານ ຮ່ວາງນາມ, ຜູ້ອຳນວຍການໃຫຍ່ການຄົ້ນຄ້ວາ ແລະ ວິເຄາະ, ບໍລິສັດຫຸ້ນສ່ວນ Vietcap JSC ໃຫ້ຮູ້ວ່າ: ອັດຕາດອກເບ້ຍຍັງຕ່ຳ, ການລົງທຶນພາກລັດໄດ້ຮັບການຊຸກຍູ້ (ຄາດວ່າຈະເພີ່ມຂຶ້ນ 25% ເມື່ອທຽບໃສ່ປີກາຍ), ໜູນຊ່ວຍບັນດາວິສາຫະກິດຈົດທະບຽນ. ການຍົກລະດັບຕະຫຼາດຂອງ FTSE ຄາດວ່າຈະດຶງດູດເງິນທຶນ: 1-2 ຕື້ USD ຈາກກອງທຶນຕົວຕັ້ງຕົວຕີ, 5-6 ຕື້ USD ຈາກກອງທຶນທີ່ມີການເຄື່ອນໄຫວ, ຊ່ວຍປັບປຸງສະພາບຄ່ອງແລະຂະຫຍາຍໂອກາດສໍາລັບບໍລິສັດຫຼັກຊັບ.

ໂຄງການຍົກລະດັບຕະຫຼາດໄປສູ່ MSCI Emerging ແລະ FTSE Emerging Advanced, ດ້ວຍກົນໄກການເກັບກູ້ສູນກາງ (CCP) ຄາດວ່າຈະດໍາເນີນການຕັ້ງແຕ່ປີ 2027, ສ້າງໂຄງລ່າງພື້ນຖານເຂົ້າຫາມາດຕະຖານສາກົນ. ເຖິງວ່າຂະຫນາດທຶນຮອນໄດ້ຮັບການປັບປຸງ, ແຕ່ກໍຍັງພໍສົມຄວນເມື່ອທຽບໃສ່ທ່າແຮງ (ໃນປີ 2024 ຈະເພີ່ມຂຶ້ນປະມານ 56% ຂອງ GDP, ເຖິງວ່າລາຄາຈະເພີ່ມຂຶ້ນຈາກຕົ້ນປີຈະເພີ່ມຂຶ້ນປະມານ 70%, ໄກຈາກເປົ້າໝາຍ 120% ໃນປີ 2030). ສິນເຊື່ອ/GDP ພົ້ນເດັ່ນໃນປີ 2024 ແມ່ນປະມານ 136%, ໃນຂະນະທີ່ພັນທະບັດວິສາຫະກິດ/GDP ປະມານ 15% - ຕໍ່າເມື່ອທຽບໃສ່ກັບພາກພື້ນ - ສະແດງໃຫ້ເຫັນຫ້ອງທີ່ຍິ່ງໃຫຍ່ສໍາລັບການພັດທະນາພັນທະບັດວິສາຫະກິດ; ເປົ້າໝາຍພັນທະບັດວິສາຫະກິດ/GDP ແມ່ນ 25% ໃນປີ 2030...

ເງິນກູ້ຂອບເງິນ - ເປັນຫຼັກຂອງຜົນກໍາໄລຂອງບໍລິສັດຫຼັກຊັບ - ກໍາລັງປ່ຽນແປງໃຫມ່: 2018-Q2 / 2025, ກຸ່ມທີ່ມີການສະຫນັບສະຫນູນຂອງທະນາຄານເພີ່ມຂຶ້ນ ~ 83% / ປີ, ສ່ວນແບ່ງຕະຫຼາດຂອງເງິນກູ້ທີ່ຍັງຄ້າງຄາເພີ່ມຂຶ້ນຈາກ 16% ເປັນ 28%, ໃນຂະນະທີ່ກຸ່ມເອກະລາດຂະຫນາດໃຫຍ່ຫຼຸດລົງຈາກ 33% ເປັນ 30%. ຄວາມໄດ້ປຽບຂອງໂຄງສ້າງແມ່ນຢູ່ໃນທຶນທີ່ອຸດົມສົມບູນແລະຄ່າໃຊ້ຈ່າຍຕ່ໍາ; ໃນເວລາທີ່ບາງຫນ່ວຍງານຕີເພດານຂອງ 2 ເທົ່າຂອງທຶນ, ຄ່າໃຊ້ຈ່າຍຂອງຂອບໃບຕ່ໍາຈະກາຍເປັນ leverage ສ່ວນແບ່ງຕະຫຼາດ. ໃນໄລຍະຍາວ, ຫນ່ວຍງານທີ່ຊະນະແມ່ນຫນ່ວຍບໍລິການທີ່ສະຫນອງການບໍລິການທີ່ສົມບູນແບບ - ຫຼັກຊັບ, ພັນທະບັດ, ກອງທຶນ, ການຄຸ້ມຄອງຊັບສິນ - ສິດທິໃນຜົນປະໂຫຍດຂອງບໍລິສັດໃນລະບົບນິເວດທະນາຄານເຊັ່ນ TCBS, VPBankS. ກຸ່ມນີ້ປະຈຸບັນກວມເອົາ ~ 65% ຂອງສ່ວນແບ່ງຕະຫຼາດຂອງການອອກພັນທະບັດຂອງບໍລິສັດ, ສັນຍາວ່າຈະປະກອບສ່ວນຢ່າງຫຼວງຫຼາຍຕໍ່ການເຕີບໂຕໃນໄລຍະຍາວ.

ໃນແງ່ຂອງປະສິດທິພາບ, ບໍລິສັດຂະຫນາດໃຫຍ່ທີ່ມີ IBs ທີ່ເຂັ້ມແຂງມັກຈະມີ ROE ສູງແລະຫມັ້ນຄົງຫຼາຍ. VPBanks ວາງແຜນທີ່ຈະເຕີບໂຕໄວທີ່ສຸດໃນອຸດສາຫະກໍາທີ່ມີ ROE 2025 ຂອງ ~ 18.5%, ການຄາດຄະເນ P / E ຂອງ ~ 14.3x, ແລະ P / B ຂອງ ~ 2.5x, ເຊິ່ງຖືວ່າເປັນທີ່ຫນ້າສົນໃຈເມື່ອທຽບກັບຄ່າສະເລ່ຍຂອງອຸດສາຫະກໍາ.

ວັນທີ 1 ຕຸລານີ້, ພາຍຫຼັງໄດ້ຮັບໃບຢັ້ງຢືນການສະເໜີຈາກຄະນະກຳມະການຫຼັກຊັບແຫ່ງລັດ, VPBanks ໄດ້ປະກາດ IPO ດ້ວຍລາຄາ 33.900 ດົ່ງ/ຫຸ້ນ, ດ້ວຍຈຳນວນ 375 ລ້ານໜ່ວຍ. ຍອດມູນຄ່າການລະດົມທຶນຄາດຄະເນແມ່ນປະມານ 12.713 ຕື້ດົ່ງ, ໃນບັນດາກຸ່ມ IPO ໃຫຍ່ທີ່ສຸດໃນອຸດສາຫະກຳຫຼັກຊັບ, ໄດ້ສ້າງຊ່ອງຫວ່າງໃຫ້ແກ່ການຂະຫຍາຍວົງເງິນກູ້ຢືມ ແລະ ສົ່ງເສີມທຸລະກິດ. ດ້ວຍລາຄານີ້, ຍອດມູນຄ່າຫຼັງ IPO ແມ່ນປະມານ 63.562 ຕື້ດົ່ງ (ປະມານ 2,4 ຕື້ USD).

ໄລຍະເວລາລົງທະບຽນ: 8:00 ໂມງເຊົ້າວັນທີ 10 ຕຸລາ - 16:00 ໂມງແລງ ວັນທີ 31 ຕຸລາ 2025; ນັກລົງທຶນແຕ່ລະຄົນຕໍ່າສຸດ 100 ຮຸ້ນ, ສູງສຸດ 93.75 ລ້ານ (5% ຂອງທຶນ charter ຫຼັງຈາກອອກ), ປະລິມານ 100 ຂັ້ນຕອນ, ເງິນຝາກ 10%. ປະກາດຜົນ ແລະ ຈັດສັນ: ວັນທີ 1-2 ພະຈິກ; ຮັບເງິນຊື້: ວັນທີ 3-7 ພະຈິກ 2025; ຄາດວ່າຈະມີລາຍຊື່ໃນເດືອນທັນວາ 2025. ຊ່ອງທາງການຈໍາໜ່າຍ: ບໍລິສັດຈັດຈໍາໜ່າຍເອງ ແລະຜ່ານ Vietcap, SSI, SHS ແລະ 12 ຫົວໜ່ວຍສະໜັບສະໜູນ.

ທ່ານ ມິນ

ທີ່ມາ: https://baochinhphu.vn/vpbanks-ipo-cong-huong-he-sinh-thai-tang-toc-but-pha-102251016194823715.htm

(0)