Mobilisatie van kapitaal op lange termijn

Agribank heeft zojuist de uitgifte aangekondigd van obligaties ter waarde van VND 10.000 miljard in 2023 om meer langetermijnkapitaal te verkrijgen. De obligaties hebben een looptijd van 8 jaar, een nominale waarde van VND 100.000 per obligatie en de rente wordt jaarlijks periodiek uitgekeerd.

De rente op Agribank-obligaties wordt berekend op basis van de referentierente (gemiddelde rente op spaartegoeden in VND, looptijd 12 maanden, rente betaald aan het einde van de looptijd, vermeld bij 4 banken (BIDV , Vietinbank, Agribank en Vietcombank) op de datum van rentebepaling) plus een marge van 2% per jaar. Momenteel bedraagt de rente op Agribank-obligaties 7,25% per jaar.

Tot nu toe bedragen de totale activa van Agribank 1,9 miljard VND. Het kapitaal bedraagt 1,8 miljard VND en de totale uitstaande leningen aan de economie bedragen 1,5 miljard VND.

Ook andere banken haasten zich om obligaties uit te geven om langetermijndoelen te bereiken. VietinBank kondigde aan dat het zojuist met succes een tweede reeks obligaties aan het publiek heeft aangeboden met looptijden van 8 en 10 jaar.

De totale waarde van de tweede obligatie-uitgifte bedraagt VND 4.000 miljard tegen nominale waarde, inclusief VND 1.500 miljard aan 8-jarige obligaties en VND 2.500 miljard aan 10-jarige obligaties. Na de uitgifte bedraagt het totale opgehaalde bedrag VND 3.092 miljard.

De rente op 8-jarige obligaties is gelijk aan de referentierente + 1,2%/jaar, de rente op 10-jarige obligaties is gelijk aan de referentierente + 1,3%/jaar. De referentierente is de gemiddelde rente op achteraf betaalde VND-spaardeposito's met een looptijd van 12 maanden.

Volgens de uitgifteresultaten kochten 1.171 particuliere beleggers en 45 institutionele beleggers obligaties met een looptijd van 8 jaar. 441 particuliere beleggers en 44 institutionele beleggers kochten obligaties met een looptijd van 10 jaar.

Op 1 november bedroeg de totale uitstaande obligatieschuld van VietinBank ongeveer VND 40.000 miljard.

Volgens de aankondiging van VietinBank bedraagt de obligatierente voor de renteberekeningsperiode van 18 november voor 10-jarige obligaties (2021-2031) 6,25%/jaar, 1%/jaar hoger dan de referentierente.

De door VietinBank vastgestelde referentierente is de gemiddelde rente op postpaid persoonlijke spaardeposito's met een looptijd van 12 maanden (of de rente van een gelijkwaardige looptijd) zoals vermeld op de officiële websites van VietinBank, BIDV, Vietcombank en Agribank.

Uit bovenstaande berekening van de referentierente blijkt dat de wijze waarop deze 4 banken de mobilisatierente (termijn van 12 maanden) vaststellen, een grote invloed heeft op de obligatierentesituatie van deze organisaties.

Zijn bankobligaties aantrekkelijk?

Beleggen in obligaties is voor veel klanten een geschikt beleggingskanaal, vooral nu de spaarrente geleidelijk daalt.

Alleen al in het derde kwartaal gaf BIDV VND 700 miljard aan obligaties uit, waaronder VND 500 miljard aan 20-jarige obligaties met een rente van 7,7% per jaar. ACB Bank gaf VND 6.500 miljard aan 2-jarige obligaties uit met een rente van 6,5% per jaar.

MSB Bank gaf VND 1.000 miljard uit aan 3-jarige obligaties met een rente van 7,5% per jaar. Bac A Bank gaf VND 800 miljard uit aan 3-jarige obligaties met een rente van 6,5% per jaar. HDBank gaf VND 500 miljard uit aan 7-jarige obligaties.

Ook in het derde kwartaal gaf VietinBank 2.500 miljard VND uit en Techcombank gaf 6.000 miljard VND uit.

Onlangs heeft LPBank obligaties uitgegeven ter waarde van VND 500 miljard. Dit is de vijfde van vijf uitgiftes met een totaalbedrag van VND 4.500 miljard.

Op 25 oktober kondigde BIDV de succesvolle uitgifte aan van VND 2.500 miljard aan groene obligaties op de binnenlandse markt, conform de Green Bond Principles van de International Capital Market Association (ICMA). De opbrengst van de obligatie-uitgifte zal worden gebruikt voor de financiering van groene projecten, energiebesparing, emissiereductie en milieubescherming, conform het groene obligatiekader van BIDV.

Deze obligatie heeft een rating van Moody's, is ongedekt, geen achtergestelde schuld en vereist geen betalingsgarantie, wat een hoog niveau van vertrouwen in de capaciteit en reputatie van de uitgevende organisatie aantoont. De investeerders die deelnemen aan de transactie zijn allemaal verzekeringsmaatschappijen en vermogensbeheerders die behoren tot 's werelds grootste verzekeringsgroepen.

Bron

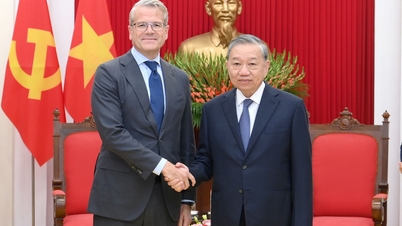

![[Foto] Secretaris-generaal van Lam ontvangt Slowaakse vicepremier en minister van Defensie Robert Kalinak](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/18/1763467091441_a1-bnd-8261-6981-jpg.webp)

Reactie (0)