Ecosistemul digital – forța motrice a transformării digitale

În discursul său de deschidere la seminar, dl. Do Viet Hung - membru al Comitetului de Politici al Asociației Băncilor din Vietnam, a subliniat că, în contextul promovării de către Guvern a programului național de transformare digitală, industria bancară este identificată ca unul dintre sectoarele principale, jucând rolul de „infrastructură financiară” pentru economia digitală și serviciile publice online. Prin urmare, construirea și accelerarea dezvoltării unui ecosistem bancar digital nu este doar o nevoie internă a fiecărei instituții de credit, ci și o cerință urgentă pentru a servi mai bine oamenii și întreprinderile, a promova creșterea economică, a extinde finanțarea cuprinzătoare și a îmbunătăți eficacitatea managementului statului.

|

| Dr. Nguyen Quoc Hung - Vicepreședinte și Secretar General al Asociației Băncilor din Vietnam, a vorbit la seminar |

Împărtășind aceeași opinie, potrivit Dr. Nguyen Quoc Hung - vicepreședinte și secretar general al Asociației Bancare din Vietnam, transformarea sistemului bancar digital se îndreaptă către o etapă „mai bună” în loc să fie doar „mai rapidă”. În contextul unor noi reglementări din ce în ce mai stricte privind protecția datelor cu caracter personal și tranzacțiile electronice, dezvoltarea unui ecosistem bancar digital nu se oprește la activitățile interne ale afacerilor. Acest ecosistem trebuie dezvoltat într-o direcție conectată la nivel regional, atât pentru a facilita relațiile cu clienții, cât și pentru a contribui la prevenirea și combaterea fraudelor și escrocheriilor transfrontaliere - o problemă care se bucură de o atenție deosebită la forumurile ASEAN.

În Vietnam, sistemul bancar este considerat una dintre țările cu cea mai rapidă viteză de transformare digitală din regiune, cu multe rezultate impresionante, satisfăcând nevoile tot mai mari ale oamenilor. Cu toate acestea, Dr. Nguyen Quoc Hung a subliniat, de asemenea, unele dificultăți și probleme legate de conexiunea tehnică, standardizarea plăților internaționale...

|

| Dl. Do Viet Hung - Membru al Comitetului de Politici al Asociației Băncilor din Vietnam, a declarat la seminar |

„Există cazuri în care infrastructura tehnică este gata, dar apar probleme în timpul implementării. Deși canalele de plată prin coduri QR cu Laos și Cambodgia au fost îmbunătățite datorită coordonării active, problema costurilor și a mecanismelor de partajare a beneficiilor la extinderea pe piața internațională trebuie încă discutată amănunțit”, a menționat liderul Asociației Bancare, subliniind că transformarea digitală nu este un joc pentru unități individuale, ci necesită spirit de cooperare, conexiune strânsă și armonizare a intereselor pentru a construi un ecosistem comun, sincron, sigur și eficient.

Potrivit Dr. Hung, noul coridor juridic privind protecția datelor cu caracter personal, tranzacțiile electronice, identificarea digitală și partajarea infrastructurii naționale de date creează condiții pentru construirea unei noi generații de arhitectură bancară digitală - mai deschisă, dar mai sigură. Pentru a realiza acest lucru, fiecare bancă trebuie să treacă de la gândirea bazată pe un singur sistem la gândirea bazată pe ecosistem, de la optimizarea internă la optimizarea interconectării, de la concurența în domeniul infrastructurii la concurența în domeniul serviciilor.

|

| Scenă de discuție |

În cadrul seminarului, dna Vu Thi Thuy Minh - reprezentantă a Vietcombank - a declarat că banca accelerează procesul de extindere a ecosistemului digital, având ca scop transformarea serviciilor bancare digitale într-un punct de contact perfect în toate activitățile financiare ale persoanelor și companiilor. Implementarea deschiderii de conturi pentru organizații prin autentificarea VNeID este un exemplu tipic, contribuind la sincronizarea și transparența datelor privind populația națională, îmbunătățind nivelul de siguranță al tranzacțiilor digitale și deschizând oportunități pentru o conexiune profundă cu grupurile de servicii în vederea diversificării utilităților de plată.

Strategia de transformare digitală a Vietcombank este concepută în jurul a patru experiențe principale ale clienților: tranzacții de plată zilnice, credit de consum, economii - investiții și asigurări personale. Banca nu numai că aduce produse pe canale digitale, dar și reproiectează întreaga experiență. Clienții pot deschide conturi prin VNeID, pot semna documente cu semnături digitale, pot solicita credite de consum online, pot primi consultanță automată și pot primi asistență post-vânzare pe aceeași platformă. În plus, Vietcombank se concentrează pe dezvoltarea unui model omnicanal, modernizarea infrastructurii în cloud pentru a crește flexibilitatea și a asigura performanța în contextul creșterii rapide a tranzacțiilor digitale. Banca promovează, de asemenea, automatizarea operațiunilor interne. În prezent, banca a automatizat aproximativ 200 de procese de afaceri, contribuind la optimizarea costurilor și la accelerarea procesării. Tehnologia AI și analiza big data sunt, de asemenea, aplicate profund în probleme de afaceri, cum ar fi vânzarea încrucișată, găsirea potențialilor clienți și sprijinirea luării deciziilor. Vietcombank investește, de asemenea, în platforme AI Ops/MLOps pentru a se asigura că modelele AI funcționează stabil, sigur și sunt ușor scalabile în viitor.

În mod similar, la BIDV , potrivit domnului Hoang Minh Tu, ecosistemul digital al BIDV este construit pe patru piloni: Guvernare Digitală, Societate Digitală, Cetățeni Digitali și Întreprinderi Digitale. BIDV este una dintre primele bănci care implementează plăți pe Portalul Național al Serviciilor Publice, cu peste 100.000 de tranzacții pe lună; conectând bazele de date ale populației, implementând Proiectul 06, plătind asigurările sociale și integrând serviciile prin intermediul VNeID.

Aproximativ 92% din tranzacțiile BIDV sunt efectuate în prezent pe canale digitale. SmartBanking are peste 22 de milioane de utilizatori, BIDV Home conectează aproape 200 de parteneri, iar BIDV Direct oferă servicii financiare complete pentru companii.

Nevoia de sincronizare juridică și a datelor

Vorbind despre creditul de retail în mediul digital, dl. Hoang Minh Tu a declarat că banca a implementat eKYC, scorarea automată a creditului și creditarea online, conform Circularei 06. Cu toate acestea, procesul de digitalizare a fost automatizat doar parțial din cauza limitărilor datelor inter-industrie. Potrivit acestuia, datele pentru ofertele de produse sunt încă exploatate în principal din surse interne, lipsindu-se un mecanism de conectare cu date de la terți din cauza lipsei unor instrucțiuni specifice. În ceea ce privește identificarea electronică, banca s-a oprit doar la autentificarea informațiilor de pe cărțile de identitate ale cetățenilor și nu a conectat încă surse de date din telecomunicații, asigurări, impozite etc.

În plus, infrastructura comună de conectare nu a fost formată; băncile se conectează în continuare individual cu fiecare partener, lipsindu-le un sistem centralizat de gestionare a grupurilor de clienți care trebuie controlate, cum ar fi listele negre, clienții cu acces restricționat sau funcționarii care încalcă etica. Pentru verificarea fraudelor, contrafacerilor și escrocheriilor online, sistemul SIMO există deja, dar susține în principal sectorul plăților, nesatisfăcând nevoile activităților de acordare a creditelor, așadar este necesară promovarea unei conectivități mai profunde.

O problemă majoră rezidă în etapele de evaluare, aprobare și contabilizare a plăților creditate. Deși a fost construit un sistem automat de evaluare și aprobare, există o lipsă de date pentru a evalua și înțelege clienții. În prezent, băncile exploatează în principal date interne și date din CIC, în timp ce datele privind veniturile, asigurările, sănătatea, impozitele etc. încă nu sunt conectate și nu există instrucțiuni specifice pentru exploatare. Aceasta este o bază necesară pentru construirea unui model mai eficient de evaluare a clienților.

În ceea ce privește infrastructura semnăturii digitale, scorarea și clasificarea clienților, sistemul încă duce lipsă de sincronizare. Piața are în prezent peste 10 furnizori de CA cu procese și platforme diferite, fără standarde comune; noul hub VNeID nu acoperă încă toți furnizorii și nu există reglementări care să stabilească VNeID ca o platformă unificată pentru semnătura digitală. În plus, limita maximă de împrumut online de 100 de milioane de VND este, de asemenea, o barieră, deși Banca de Stat elaborează modificări, dar nu le-a emis încă.

O altă dificultate este legată de costurile operaționale. În cazul împrumuturilor mici prin mijloace electronice, băncile trebuie să plătească pentru autentificarea VNeID, semnăturile digitale...

Dintr-o perspectivă practică, Dr. Nguyen Quoc Hung a comentat că transformarea digitală nu este un joc pentru unități individuale, ci necesită un spirit de cooperare, o conexiune strânsă și armonizarea intereselor pentru a construi un ecosistem comun, sincron, sigur și eficient.

Pentru a elimina blocajele și a accelera dezvoltarea ecosistemului bancar digital, Dr. Nguyen Quoc Hung a propus 5 probleme cheie care trebuie discutate și abordate imediat.

Una este standardizarea: construirea unei platforme digitale comune pentru a reduce costurile de conectare și a îmbunătăți experiența clienților.

În al doilea rând, mecanismul de gestionare a datelor: Există un mecanism pentru partajarea datelor și protejarea confidențialității în conformitate cu Legea privind protecția datelor cu caracter personal.

În al treilea rând, securitatea rețelei: Asigurarea siguranței și securității este o condiție prealabilă în fiecare etapă a implementării.

În al patrulea rând, mecanismul financiar: Construirea unui cadru transparent de taxe și a unui mecanism rezonabil de partajare a beneficiilor la implementarea serviciilor transfrontaliere.

În al cincilea rând, cooperarea internațională: Consolidarea cooperării intersectoriale, în special a proiectelor privind digitalizarea finanțării comerțului și prevenirea fraudei, cu o coordonare strânsă între Banca de Stat a Vietnamului, băncile comerciale și Asociația Bancară.

Dl. Hung consideră că unificarea punctelor de vedere și partajarea rezonabilă a beneficiilor vor fi esențiale pentru ca băncile vietnameze să își extindă serviciile la nivel internațional și să îmbunătățească competitivitatea întregii economii.

Sursă: https://thoibaonganhang.vn/he-sinh-thai-ngan-hang-so-khong-con-la-lua-chon-ma-la-yeu-cau-tat-yeu-cua-nen-kinh-te-so-174280.html

![[Foto] Președintele Luong Cuong participă la cea de-a 50-a aniversare a Zilei Naționale a Laosului](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F11%2F27%2F1764225638930_ndo_br_1-jpg.webp&w=3840&q=75)

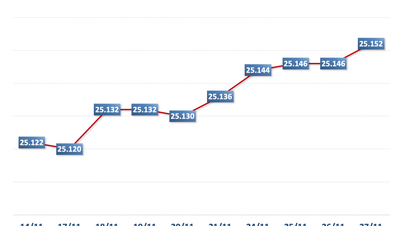

![[Infografic] Ratele de schimb valutar încrucișate pentru a determina valoarea impozabilă în perioada 27 noiembrie - 3 decembrie](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/27/1764208234730_ccb71882-bbd7-4ae1-9418-ab2af476e006-120251127084710.jpeg)

Comentariu (0)