Împrumuturile reprezintă o nevoie legitimă a indivizilor și gospodăriilor pentru a servi scopurilor de investiții și consum în viață. Cu toate acestea, nu toată lumea știe cum să aleagă instituția financiară potrivită pentru a evita suportarea multor costuri.

Potrivit Dr. Nguyen Thi Nhu Quynh - lector universitar la Facultatea de Finanțe a Universității Bancare din Ho Chi Minh City, înainte de a contracta un împrumut, oamenii trebuie să înțeleagă clar comisioanele aferente împrumutului de capital, inclusiv:

- Dobânda la credit, plătită lunar, se calculează pe baza ratei dobânzii aferente creditului.

- Comision de rambursare anticipată a creditului, dacă clientul dorește să îl achite anticipat.

- Alte taxe și comisioane, cum ar fi taxele notariale pentru garanții, taxele de evaluare a activelor etc.

„În funcție de scopul și suma împrumutului, ar trebui să efectuați un sondaj preliminar cu prietenii și rudele despre instituțiile financiare cu care au lucrat anterior pentru a estima costurile specifice la acordarea împrumutului. În plus, găsirea mai multor informații despre instituția financiară de care sunteți interesat este, de asemenea, un lucru bun de făcut în această etapă. Trebuie să găsiți o listă de instituții financiare pe care le considerați potrivite nevoilor dumneavoastră” - a spus dna Quynh.

Conform experților, majoritatea instituțiilor financiare oferă în prezent pachete de credite preferențiale cu rate fixe ale dobânzii în perioada inițială de creditare, apoi rate variabile ale dobânzii la depozite plus marja cerută de bancă. În acest caz, trebuie să acordați atenție și ratei dobânzii de după perioada preferențială și comisioanelor de penalizare în cazul rambursării anticipate a creditului.

De exemplu, Banca A oferă un pachet de dobânzi de 6% fixe pentru primele 6 luni, apoi rata dobânzii va fi variabilă conform formulei dobânzii la economiile pe 13 luni plus marja, de exemplu 3%. Atunci, înțelegeți că rata dobânzii în primele 6 luni de la momentul primirii creditului este de 6%. Atunci rata dobânzii la credit va fi rata dobânzii la economiile pe 12 luni plus marja de 3%. Dacă rata dobânzii de mobilizare pe 13 luni este de 5%, rata dobânzii este de 8%/an.

În plus, Dr. Nguyen Thi Nhu Quynh a spus că debitorii trebuie să acorde atenție și comisioanelor de penalizare. De obicei, instituțiile financiare împart adesea fiecare perioadă de timp în care plătiți în avans pentru a calcula comisioanele de penalizare. Cu cât plătiți în avans mai devreme, cu atât comisionul de penalizare va fi mai mare. Comisionul de penalizare este calculat pe baza sumei pe care o plătiți în avans instituției financiare.

Programul Smart Finance este produs în comun de Lao Dong Newspaper și FIDT Investment Consulting and Asset Management JSC. Seria de videoclipuri este difuzată în fiecare joi, la ora 19:00, cu participarea unor experți financiari de renume care împărtășesc cunoștințe și abilități în managementul financiar personal și investiții cu cititorii/telespectatorii.

Vedeți mai multe articole din programul Smart Finance aici.

Sursă: https://laodong.vn/kinh-doanh/nhung-luu-y-khi-vay-von-de-tranh-ap-luc-boi-lai-suat-1347650.ldo

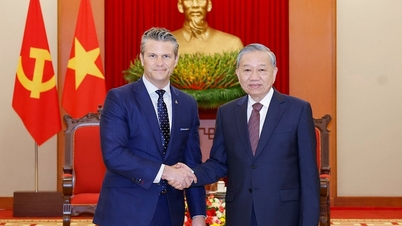

![[Foto] Președintele Luong Cuong îl primește pe secretarul de război al SUA, Pete Hegseth](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762089839868_ndo_br_1-jpg.webp)

![[Foto] Lam Dong: Imagini cu pagubele produse după o presupusă rupere a unui lac în Tuy Phong](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762078736805_8e7f5424f473782d2162-5118-jpg.webp)

Comentariu (0)