| Снижение ставки ФРС: палка о двух концах для экономики Вьетнама Почему снижение ставки ФРС влияет на рынок золота? |

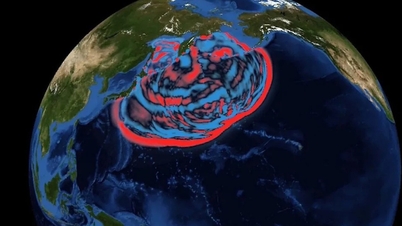

Недавнее снижение ставок Федеральной резервной системой США (ФРС) создаёт как возможности, так и проблемы для центральных банков Азиатско- Тихоокеанского региона . Политикам необходимо принять сбалансированный, учитывающий специфику каждой страны подход к управлению потенциальным инфляционным давлением, волатильностью обменного курса и динамикой притока капитала.

Федеральная резервная система США начала долгожданный цикл смягчения денежно-кредитной политики на сентябрьском заседании Комитета по операциям на открытом рынке, снизив процентные ставки на 50 базисных пунктов. Члены комитета ожидают дальнейшего снижения ставок на 50 базисных пунктов в этом году, при этом смягчение денежно-кредитной политики ФРС продолжится до 2025 года. Это может иметь серьёзные последствия для мировой экономики, включая развивающиеся экономики Азиатско- Тихоокеанского региона .

Инфляционное давление в регионе в этом году продолжало снижаться, поскольку цены на сырьевые товары стабилизировались, а отсроченные последствия прошлогоднего ужесточения денежно-кредитной политики начали проявляться. В результате большинство центральных банков региона приостановили циклы повышения процентных ставок, а некоторые перешли к снижению процентных ставок. Другие, возможно, последуют их примеру.

При формировании своей политики центральным банкам развивающихся рынков необходимо учитывать разницу в процентных ставках с США и её влияние на потоки капитала и обменные курсы. Снижение ставок ФРС открывает возможности для дальнейшего смягчения политики другими центральными банками региона, чтобы стимулировать внутренний спрос и рост, не провоцируя отток капитала и снижение обменного курса. Однако, поскольку темпы и продолжительность цикла смягчения ФРС всё ещё неопределенны, адекватная политика в Азиатско-Тихоокеанском регионе потребует осторожности и тщательного балансирования по ряду причин.

|

| Иллюстрация фото |

В качестве альтернативы, центральные банки региона могли бы продолжать придерживаться относительно жесткой денежно-кредитной политики, например, снижая процентные ставки медленнее или реже, чем ФРС. В таком сценарии снижение процентных ставок в США может увеличить приток капитала в Азиатско-Тихоокеанский регион, поскольку инвесторы корректируют свои портфели в пользу активов с более привлекательной доходностью. Это может стимулировать рынки акций и облигаций по всему региону, предоставляя некоторую передышку более уязвимым экономикам. Однако приток капитала может также создать определенные проблемы, поскольку значительные краткосрочные изменения портфелей могут усилить волатильность финансовых рынков.

Более того, увеличение притока капитала может привести к укреплению обменного курса по отношению к доллару США в регионе. Это принесет пользу экономикам, сильно зависящим от нефти и других импортируемых товаров, снизив ценовое давление и улучшив торговый баланс. Для экономик с высоким уровнем задолженности в долларах США ослабление доллара США облегчит поддержание долгового бремени. С другой стороны, укрепление обменного курса приведет к росту импорта, что может негативно сказаться на текущем счете. В среднесрочной перспективе укрепление валют также может сдерживать рост экспорта, особенно в экономиках, ориентированных на экспорт традиционных промышленных товаров, таких как одежда или текстиль, которые в значительной степени зависят от ценовой конкурентоспособности.

Разнообразие этих потенциальных эффектов и каналов предполагает, что меры реагирования на цикл смягчения ФРС в Азиатско-Тихоокеанском регионе должны быть специфичными и учитывать особенности каждой страны, включая сочетание следующих мер. Помимо корректировки процентных ставок, органы денежно-кредитного регулирования в регионе могли бы использовать адресные меры, такие как требования к банковским резервам, для воздействия на финансовые условия и ликвидность. Прогнозирование дальнейших действий также может стать эффективным инструментом для сдерживания инфляционных ожиданий и снижения финансовой нестабильности и волатильности, четко определяя будущий курс денежно-кредитной политики для участников рынка и экономических агентов.

Для экономик, испытывающих рост притока капитала, развитые финансовые рынки играют ключевую роль в поглощении этих потоков и их конвертации в продуктивные инвестиции во внутреннюю экономику. Меры политики должны быть направлены на повышение конкуренции, эффективности и прозрачности в финансовом секторе, при этом центральный банк или другой независимый надзорный орган должны обеспечивать адекватный надзор. Для устранения рисков, связанных с ростом притока капитала, могут использоваться управление потоками капитала и макропруденциальная политика, включая меры по снижению рисков валютных дисбалансов. В случаях, когда приток капитала приводит к чрезмерному укреплению национальной валюты, целенаправленное вмешательство в валютный рынок может способствовать снижению волатильности и одновременному наращиванию валютных резервов.

Налогово-бюджетная политика может быть использована для смягчения последствий падения экспорта. В зависимости от фискального пространства, меры стимулирования могут быть направлены на достижение ряда целей, включая рост потребительских расходов; стимулирование активности в отдельных секторах, оказывающих более сильный мультипликативный эффект на остальную экономику; а также развитие инфраструктуры, энергоэффективности, адаптации к изменению климата и других проектов, направленных на устранение структурных пробелов, что также повысит производительный потенциал экономики. Политикам необходимо будет придерживаться гибкого подхода, сохраняя бдительность и инициативу для использования возможностей и устранения рисков.

Комментарий (0)