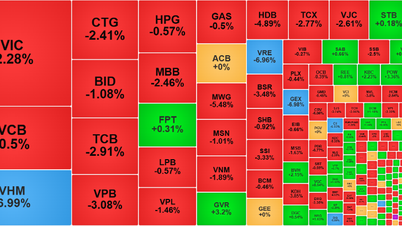

S možností 20% daňové sazby bude celková částka, kterou musí ziskoví investoři zaplatit daňovému úřadu, relativně vyšší než současná částka - Foto: HA QUAN

Neexistuje žádný „lepší“ způsob výpočtu daně z příjmu z převodů cenných papírů pro všechny. Při současné metodě výběru daně – sazba daně 0,1 % vynásobená celkovou hodnotou prodaných cenných papírů – z toho budou mít větší prospěch investoři, kteří dosáhnou zisku, a naopak...

Rozdíly mezi současnou daní a novým návrhem

Podle současného zákona o dani z příjmu fyzických osob podléhá příjem z převodu cenných papírů sazbě daně ve výši 0,1 % z celkové hodnoty prodejní transakce, bez ohledu na zisk nebo ztrátu.

Například pokud investor prodá akcie společnosti ABC a dosáhne zisku 10 %, celková prodejní hodnota je 2 miliardy VND, pak splatná daň z příjmu fyzických osob je přibližně 2 miliony VND. Naopak, pokud investor tuto akcii převede, ale ztratí 10 %, což znamená, že celková prodejní hodnota je pouze 1,8 miliardy VND, pak splatná daň z příjmu fyzických osob je 1,8 milionu VND.

Mezitím, podle návrhu zákona o dani z příjmu fyzických osob (nahrazení), který je předmětem konzultací, ministerstvo financí navrhuje, aby rezidenti převádějící cenné papíry podléhali sazbě daně z příjmu ve výši 20 %.

Tento zdanitelný příjem se určí z prodejní ceny po odečtení kupní ceny a souvisejících přiměřených nákladů v ročním zdaňovacím období. V případě, že kupní cenu a související náklady nelze určit, bude výše daně rovna 0,1 % vynásobenému prodejní cenou cenných papírů, vypočítanou pro každou transakci.

Lze tedy chápat, že daň z příjmu fyzických osob bude vybírána pouze v případě zisku, v souladu s logikou, že daň z příjmu fyzických osob je daní z „příjmu“; pokud dojde ke ztrátě, daňová povinnost nevznikne.

Daňová sazba ve výši 20 % bude „vybírána“ z čistého zisku. Pokud například investor prodá akcie společnosti XYZ s 10% ziskem, kapitálem 10 miliard VND a ziskem 1 miliardy VND, splatná daň bude činit přibližně 200 milionů VND. Naopak, pokud se akcie XYZ prodají s 10% ztrátou, žádná daň se neplatí.

Finanční expert a expert na cenné papíry uvedl, že ačkoli se možnost 2 v principu „zdá rozumnější“ (zdanění pouze v případě příjmu), z výše uvedeného příkladu je patrné, že výše daně splatné při sazbě daně z čistého zisku 20 % je mnohem vyšší než současná sazba 0,1 %.

Nemluvě o tom, že výpočet daně z úroků bude složitější a bude vyžadovat podrobné vyúčtování pořizovací ceny a výdajů namísto přímého odpočtu, jak je tomu v současnosti.

Jak vybírají daně jiné země?

Pro zvýšení přesvědčivosti navrhované nové metody výběru daní uvedlo ministerstvo financí jako příklad Japonsko. V této zemi jsou příjmy z prodeje některých cenných papírů (včetně akcií, podílů ve společnostech, opčních listů atd.) zdaněny odděleně od ostatních zdrojů příjmů pevnou sazbou ve výši 20,315 %.

V Číně se na příjmy z převodu nekótovaných cenných papírů vztahuje 20% sazba daně, která se určuje jako výnosy mínus související výdaje.

Podle výzkumu autora je v USA daň z převodu akcií daní z kapitálových příjmů, která se vypočítává pouze z čistého zisku, ale sazba daně závisí na době držení a příjmu jednotlivce.

Zejména USA povolují odečitatelnost kapitálových ztrát. Pokud prodáte akcie se ztrátou, můžete tuto ztrátu použít ke snížení zisku z jiných transakcí nebo si ji odečíst od zdanitelného příjmu (až do výše 3 000 USD/rok; zbývající ztráta se převádí do následujícího roku).

Daňové sazby uplatňované v USA se také počítají na základě časového, krátkodobého (krátkodobé kapitálové zisky) a dlouhodobého (dlouhodobé kapitálové zisky) zhodnocení.

Krátkodobé se vztahuje na cenné papíry držené kratší dobu než 1 rok. Sazba daně se tedy rovná běžné sazbě daně z příjmu, od 10 do 37 % v závislosti na úrovni příjmu jednotlivce.

Dlouhodobé se vztahuje na cenné papíry držené po dobu 1 roku nebo déle. Preferenční daňové sazby: 0 %, 15 % nebo 20 % v závislosti na individuálním příjmu.

Zdroj: https://tuoitre.vn/lai-1-ti-dong-ban-chung-khoan-se-nop-thue-bao-nhieu-theo-de-xuat-moi-20250722101812181.htm

![[Fotografie] Ca Mau se „potýká“ s nejvyšším přílivem roku, předpověď předpokládá překročení 3. stupně pohotovosti](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/04/1762235371445_ndo_br_trieu-cuong-2-6486-jpg.webp)

![[Fotografie] Panorama vlasteneckého soutěžního kongresu novin Nhan Dan na období 2025-2030](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/04/1762252775462_ndo_br_dhthiduayeuncbaond-6125-jpg.webp)

![[Foto] Mládež z Ho Či Minova Města se zasazuje o čistší životní prostředí](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/04/1762233574890_550816358-1108586934787014-6430522970717297480-n-1-jpg.webp)

![[Foto] Silnice spojující Dong Nai s Ho Či Minovým Městem je i po 5 letech výstavby stále nedokončená.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/04/1762241675985_ndo_br_dji-20251104104418-0635-d-resize-1295-jpg.webp)

Komentář (0)