|

Los colchones de riesgo de muchos bancos han disminuido drásticamente.

El informe financiero del segundo trimestre de 2025 muestra que el 85% de los bancos que cotizan en bolsa registraron un crecimiento positivo de sus beneficios, y más de la mitad de ellos experimentaron un crecimiento de dos dígitos. En particular, muchos bancos registraron un aumento de entre el 30% y el 80%, comoSHB , PGBank, Sacombank, VietinBank, SeABank...

Sin embargo, los informes financieros también muestran que, para mantener un alto crecimiento de las ganancias en el primer semestre de este año, muchos bancos tuvieron que aceptar reducir sus reservas de riesgo.

El grupo de bancos comerciales estatales (los "4 Grandes") lidera la tasa de cobertura de morosidad; sin embargo, entre ellos, solo Agribank aumentó su tasa de cobertura en el primer semestre de este año. El informe financiero semestral independiente muestra que, a finales de junio de 2025, la cobertura de morosidad de Agribank era del 148,6 %, un aumento del 16,8 % con respecto a principios de año.

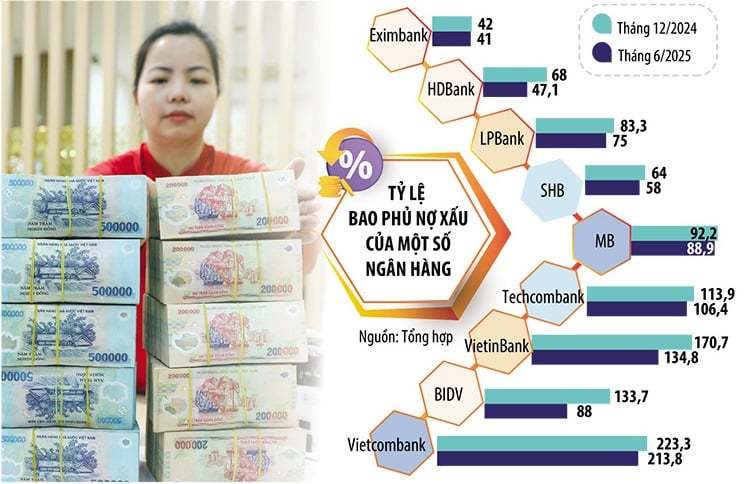

Mientras tanto, la cobertura de deudas incobrables de BIDV (según el informe financiero consolidado) es solo del 88%, una fuerte disminución en comparación con el 133,7% al final de 2024 y el 96,8% al final del primer trimestre de 2025. La deuda incobrable total de BIDV aumentó un 49% en los primeros 6 meses de 2025, hasta VND 43,140 mil millones, mientras que la provisión aumentó solo un 9,5%, lo que provocó que la cobertura de deudas incobrables disminuyera drásticamente.

Si bien Vietcombank sigue liderando la cobertura de morosidad en todo el sistema (213,8%), también ha experimentado un descenso en comparación con el cierre del año pasado (223,3%). En Vietcombank, la cobertura de morosidad es de tan solo el 134,8%, en comparación con el 170,7% del cierre del año pasado.

La mayoría de los bancos comerciales privados de capital conjunto también se encuentran en una situación de reducción gradual de sus reservas de riesgo; actualmente sólo unos pocos bancos tienen una tasa de cobertura de deudas incobrables superior al 100%.

En concreto, en MB, la tasa de cobertura de morosidad a finales de junio de 2025 era de tan solo el 88,9%, en lugar del 92,3% de finales de 2024. En HDBank, la cobertura de morosidad era de tan solo el 47,1%, muy inferior al nivel de casi el 68% de finales del año pasado. En SHB, la cobertura de morosidad es actualmente del 58%, mientras que a finales del año pasado era de casi el 64%. De igual forma, LPBank también redujo la tasa de cobertura de morosidad del 83,3% a finales del año pasado al 75% al final del segundo trimestre de 2025. Algunos bancos con tasas de cobertura de morosidad bajas son VIB (37,16%), NamABank (39%), EximBank (41%), MSB (55,5%).

Desde 2022 hasta la fecha, la cobertura de morosidad de todo el sistema bancario ha disminuido drásticamente. Si en el tercer trimestre de 2022 era del 143,2%, para el tercer trimestre de 2023 había caído por debajo del 100% y al final del primer trimestre de 2025 era de tan solo alrededor del 80%.

Aún es necesario mejorar la capacidad de respaldo

Es comprensible que los bancos comerciales acepten reducir las provisiones para priorizar el crecimiento, cuando la presión sobre el crecimiento de las ganancias por parte de los accionistas es muy alta. Además, el contexto económico actual también presenta muchas diferencias con respecto al período anterior, lo que convierte la reducción del ratio de provisiones en una tendencia en los últimos años.

La Circular establece por primera vez regulaciones sobre colchones de capital, incluyendo el colchón de conservación de capital (CCC), el colchón de capital anticíclico (CCyB) y el colchón de capital para bancos comerciales de importancia sistémica. Esta es una premisa importante para la hoja de ruta destinada a eliminar el mecanismo de asignación de límites de crédito del Banco Estatal y, al mismo tiempo, avanzar hacia la implementación de Basilea III.

Según los expertos, entre 2020 y 2022, la morosidad aumentó debido al impacto de la COVID-19, y muchos bancos tuvieron que reestructurar, extender y aplazar deudas de sus clientes. También en este período, los bancos incrementaron sus provisiones para riesgos. Sin embargo, actualmente, las deudas extendidas y aplazadas durante el período mencionado se han gestionado, por lo que los bancos, especialmente los del grupo de las "4 Grandes", no necesitan mantener una tasa de cobertura de morosidad muy alta.

En los últimos años, tras el vencimiento de la Resolución n.º 42/2017/QH14 sobre el programa piloto de liquidación de deudas incobrables de las entidades de crédito, algunos bancos, preocupados por la dificultad de recuperar y gestionar las garantías cuando los deudores se mostraban lentos y poco cooperativos, aumentaron activamente sus provisiones. Sin embargo, recientemente, con la aprobación de la Ley de Entidades de Crédito (enmendada), se legalizó el derecho a embargar las garantías de las entidades de crédito, lo que alivió esta preocupación de los bancos. Por lo tanto, si bien la cobertura de deudas incobrables ha disminuido, no representa un riesgo excesivo para los bancos.

De hecho, las reservas de riesgo no sólo son un "colchón de seguridad", sino que también son "ahorros" para los bancos y, en muchas ocasiones, esta cantidad contribuye en gran medida al crecimiento de las ganancias bancarias.

En el primer semestre de este año, muchos bancos registraron grandes beneficios gracias al aumento de la gestión de cobros y riesgos (con reservas). En concreto, en los primeros seis meses del año, el beneficio neto de Agribank por otras actividades alcanzó casi los 6 billones de VND (superado solo por el segmento de crédito) y aumentó más del 91 %. En Techcombank, si bien la mayoría de las actividades comerciales disminuyeron en comparación con el mismo período de 2024, el beneficio neto por otras actividades se multiplicó por 3,1 en comparación con el mismo período (más del 66 % del beneficio de este segmento provino de deuda gestionada con riesgos). De igual forma, en ACB, LPBank, etc., el beneficio neto por otras actividades también se duplicó o triplicó (principalmente por la gestión de cobros de morosos con provisiones para riesgos).

Por lo tanto, los analistas recomiendan que los bancos mejoren su capacidad de reserva, protejan sus activos y fortalezcan la confianza del mercado. En un contexto en el que el sistema bancario vietnamita sigue estando subcapitalizado (el índice de adecuación de capital se encuentra en un nivel bajo en la región), el crédito crece rápidamente y el Banco Estatal acaba de liberar el margen de maniobra para algunos bancos, por lo que reforzar el colchón de reservas se hace aún más necesario.

Fuente: https://baodautu.vn/ngan-hang-khong-con-uu-tien-cua-de-danh-d347562.html

![[Foto] El primer ministro Pham Minh Chinh preside la primera reunión del Comité Directivo Central sobre política de vivienda y mercado inmobiliario.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/22/c0f42b88c6284975b4bcfcf5b17656e7)

![[Foto] El Secretario General To Lam entrega la Medalla Laboral de Primera Clase al Grupo Nacional de Energía e Industria de Vietnam.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/21/0ad2d50e1c274a55a3736500c5f262e5)

Kommentar (0)