دانگ ویتنام یکی از پایدارترین ارزهای جهان است.

در کنفرانس «استقرار وظایف صنعت بانکداری در سال ۲۰۲۴» که صبح ۸ ژانویه برگزار شد، نگوین تی هونگ، رئیس بانک مرکزی ویتنام، گفت که تا پایان سال ۲۰۲۳، صنعت بانکداری اساساً به اهداف تعیینشده دست یافته و به کنترل تورم و تثبیت اقتصاد کلان کمک کرده است.

بازار ارز اساساً پایدار است. نرخ بهره کاهش یافته و به سطوح قبل از کووید-۱۹ بازگشته است. دونگ ویتنام یکی از ارزهای پایدار در منطقه و جهان است و در سال ۲۰۲۳ حدود ۲.۹ درصد کاهش ارزش خواهد داشت. ایمنی عملیات بانکی تضمین شده است و محتوای تحول دیجیتال، اهداف تعیین شده در طرح تحول دیجیتال صنعت بانکداری را برآورده میکند.

ارزیابی میشود که مدیریت سیاست پولی بانک مرکزی ویتنام در تثبیت اقتصاد کلان و کنترل تورم در حدود ۳.۲ تا ۳.۴ درصد نقش داشته است.

تورم پایدار و افزایش ذخایر ارزی از عواملی هستند که در ارتقای رتبه اعتباری ملی ویتنام توسط فیچ نقش داشتهاند.

بانک مرکزی ویتنام چهار بار به طور مداوم نرخ بهره عملیاتی را کاهش داده است، با کاهش 0.5 تا 2.0 درصد در سال در شرایطی که نرخ بهره جهانی همچنان در حال افزایش و تثبیت در سطوح بالا است و شرایطی را برای کاهش سطح نرخ بهره وامدهی بازار ایجاد میکند.

تاکنون، نرخ سود سپرده و نرخ سود وام معاملات جدید بانکهای تجاری در مقایسه با پایان سال ۲۰۲۲ بیش از ۲.۵ درصد در سال کاهش یافته است.

تا ۳۱ دسامبر ۲۰۲۳، اعتبار در مقایسه با پایان سال ۲۰۲۲، ۱۳.۷۱ درصد افزایش خواهد یافت.

پرداختهای غیرنقدی (NCP) در سال ۲۰۲۳ از ۵۰.۳ به ۹۹.۱ درصد در تعداد تراکنشها و از ۵.۴ به ۱۰.۸ درصد در ارزش افزایش خواهد یافت.

نرخ بهره در سال 2024 کاهش خواهد یافت

در سال ۲۰۲۴، چشمانداز اقتصاد جهانی و بازارهای بینالمللی همچنان پیچیده خواهد بود. در داخل کشور، انتظار میرود اقتصاد همچنان با مشکلات و چالشهای بسیاری روبرو باشد.

در این زمینه، بانک مرکزی بر تعدادی از جهتگیریها و راهحلهای کلیدی مانند موارد زیر تمرکز دارد: مدیریت نرخ بهره مطابق با تحولات بازار، اقتصاد کلان، تورم و اهداف سیاست پولی؛ تشویق مؤسسات اعتباری به کاهش هزینهها، سادهسازی رویههای اعطای اعتبار، افزایش کاربرد فناوری و تحول دیجیتال در فرآیندهای اعطای اعتبار و تلاش برای کاهش نرخ بهره وام برای حمایت از اقتصاد. مدیریت انعطافپذیر نرخ ارز برای تثبیت بازار ارز خارجی، که به ثبات اقتصاد کلان کمک میکند.

هدف رشد اعتباری برای سال ۲۰۲۴ حدود ۱۵ درصد است که با توجه به شرایط و تحولات واقعی تعدیل میشود. همچنان به هدایت مؤسسات اعتباری برای هدایت اعتبار به بخشهای تولیدی و تجاری، بخشهای اولویتدار و محرکهای رشد (سرمایهگذاری، مصرف، صادرات) طبق سیاستهای دولت ادامه دهید؛ اعتبار به بخشهای بالقوه پرخطر را به شدت کنترل کنید.

ادامه اجرای تصمیم و اثربخشی پروژه در مورد بازسازی سیستم مؤسسات اعتباری مرتبط با رسیدگی به مطالبات معوق در دوره 2021-2025؛ تمرکز بر اجرای مؤثر طرح رسیدگی به مؤسسات اعتباری ضعیف. هدایت مؤسسات اعتباری به سمت ارتقای رسیدگی و بازیابی مطالبات معوق؛ تلاش برای کاهش نسبت مطالبات معوق در ترازنامه (به استثنای بانکهای تجاری ضعیف) به کمتر از 3 درصد تا سال 2024.

علاوه بر این، بانک مرکزی به بهبود نظام حقوقی بانکی ادامه خواهد داد تا مبنای حقوقی هماهنگ و مطلوبی برای مدیریت سیاست پولی و عملیات بانکی ایجاد کند.

منبع

![[عکس] لام دونگ: تصاویری از خسارات پس از فوران احتمالی دریاچه در توی فونگ](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762078736805_8e7f5424f473782d2162-5118-jpg.webp)

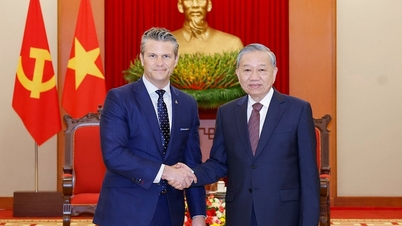

![[عکس] رئیس جمهور لونگ کونگ از پیت هگست، وزیر جنگ ایالات متحده، استقبال کرد](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762089839868_ndo_br_1-jpg.webp)

نظر (0)