L'agence de notation VIS Rating prévoit que les banques vietnamiennes augmenteront leurs émissions obligataires secondaires entre 2025 et 2026 afin de répondre aux besoins de croissance du crédit et de maintenir le ratio minimal de fonds propres requis. Il est estimé que les banques devront émettre plus de 200 000 milliards de VND d'obligations secondaires en 2025 et 2026.

|

| Source : HNX, VIS Rating |

Face à la demande croissante de crédit, notamment de la part des particuliers et des PME, les banques devront diversifier leurs sources de financement. Les obligations subordonnées, bien que plus coûteuses à émettre que les obligations de premier rang (par exemple, les obligations classiques), sont prises en compte dans les fonds propres de catégorie 2 et contribuent au financement à long terme.

La circulaire 41 fixe le ratio minimal d'adéquation des fonds propres, qui inclut la composante de fonds propres de catégorie 2. Les obligations subordonnées éligibles peuvent être comptabilisées en fonds propres réglementaires, permettant ainsi aux banques de respecter ce ratio sans diluer leurs capitaux propres. Confrontées à des difficultés de levée de fonds propres, les banques publiques et les petites banques privées ont activement complété leurs besoins en capital par l'émission d'obligations subordonnées.

Le décret 65 a également introduit des mesures supplémentaires pour protéger les investisseurs. Les investisseurs qui acquièrent des obligations émises par des organismes privés doivent signer un engagement d'acceptation des risques, renforçant ainsi la transparence et l'obligation de divulgation d'informations. Parallèlement, l'émetteur doit désigner un représentant des obligataires chargé de veiller au respect des obligations et d'informer les investisseurs en cas de violation, renforçant ainsi la gouvernance et le contrôle.

Bien que la majorité des émissions réalisées à ce jour aient été privées, l'intérêt pour les offres publiques est croissant. Cependant, compte tenu de la complexité et du profil de risque de cet instrument, les obligations subordonnées peuvent ne pas convenir à tous les investisseurs particuliers, selon VIS Rating.

L'agence de notation a également indiqué que, globalement, les banques vietnamiennes présentent des profils de crédit individuels supérieurs à la moyenne. Leur solvabilité est renforcée par le soutien de l'État – une différence majeure avec les établissements non bancaires et les entreprises privées – ce qui témoigne de leur importance systémique et du nouveau cadre juridique qui offre aux autorités de régulation davantage d'outils et de mécanismes pour gérer les banques fragiles.

Pour les investisseurs, cet instrument offre un rendement plus élevé, mais comporte également un risque accru. Le fait que les obligations subordonnées aient une notation inférieure à celle des obligations de premier rang reflète le niveau de risque de cet instrument, notamment une priorité de remboursement moindre, une capacité d'absorption des risques plus faible et un mécanisme de report des intérêts moins avantageux.

Toutefois, avec des mécanismes de protection appropriés et un accès complet à l'information pour les investisseurs, VIS Rating estime que les obligations secondaires pourraient devenir une composante importante du marché des capitaux en développement au Vietnam.

Source : https://baodautu.vn/cac-ngan-hang-can-phat-hanh-200000-ty-dong-trai-phieu-thu-cap-trong-2-nam-toi-d308578.html

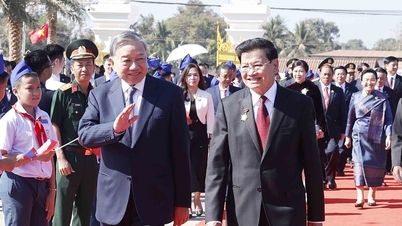

![[Photo] Le président de l'Assemblée nationale, Tran Thanh Man, reçoit le premier vice-président du Conseil de la Fédération de l'Assemblée fédérale de la Fédération de Russie.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764648408509_ndo_br_bnd-8452-jpg.webp&w=3840&q=75)

Comment (0)