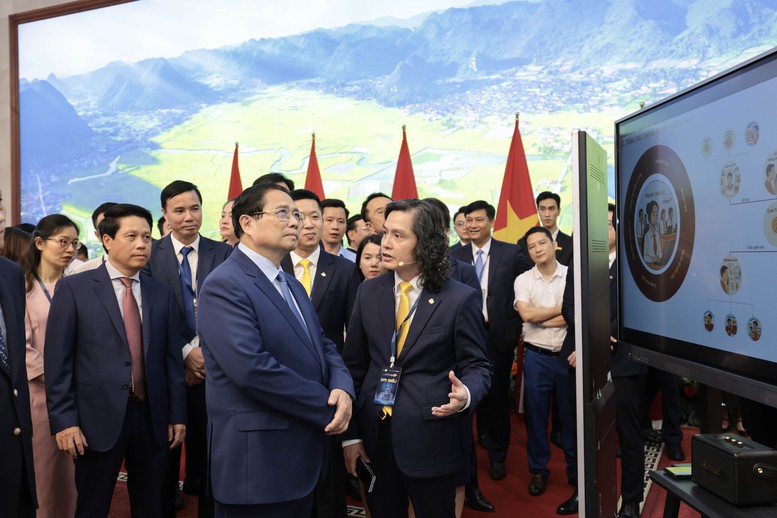

M. Phan Thanh Son, directeur général adjoint de Techcombank, a présenté des solutions de paiement révolutionnaires lors de l'événement.

L'écosystème bancaire numérique façonné par la technologie et les données

L'événement « Transformation numérique du secteur bancaire 2025 » organisé par la Banque d'État du Vietnam (SBV) a permis d'annoncer de nombreuses solutions clés de transformation numérique pour les banques commerciales, les fintechs et les unités intermédiaires. La présence du chef du gouvernement et des responsables des ministères et des branches illustre clairement l'orientation prioritaire de la numérisation du secteur financier et bancaire dans la stratégie nationale de transformation numérique.

Parmi les banques pionnières, Techcombank confirme sa position technologique en annonçant une solution d'ouverture de compte professionnel entièrement en ligne, intégrant les technologies OCR, eKYC et de signature numérique. Le mécanisme de saisie et d'approbation en une seule étape est notamment considéré comme adapté aux besoins des microentreprises et des start-ups.

Parallèlement, le produit « Automatic Profit 2.0 » de Techcombank, qui permet aux particuliers et aux entreprises d'optimiser leurs flux de trésorerie inactifs grâce à des applications mobiles, a enregistré plus de 800 000 nouveaux clients au cours du seul premier trimestre 2025, portant le nombre total d'utilisateurs à 3,1 millions. Cela témoigne de la capacité de Techcombank à développer rapidement des produits et à anticiper les tendances de la finance numérique.

Selon M. Phan Thanh Son, directeur général adjoint de Techcombank, la stratégie de la banque est de connecter et de personnaliser la finance grâce à la technologie, en particulier l'IA.

« Dans les années à venir, nous poursuivrons notre transformation pour devenir la banque leader dans l'application et l'intégration de l'intelligence artificielle (IA) au Vietnam. Car nous sommes convaincus que la transformation numérique permet non seulement aux banques d'être plus efficaces, mais aussi d'améliorer la vie des gens », a déclaré M. Phan Thanh Son.

M. Pranav Seth, directeur du bureau de transformation numérique, a ajouté que Techcombank construit une banque qui fonctionne sur la base de l'intelligence artificielle, dans laquelle le big data et l'apprentissage automatique optimiseront les opérations internes, la segmentation des clients, la prévention des risques et le soutien à la décision.

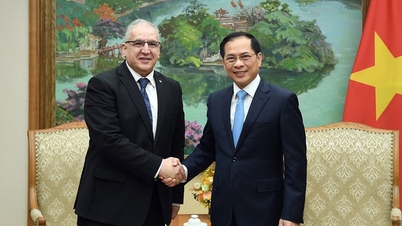

M. Phung Duy Khuong, directeur général adjoint permanent de VPBank, a présenté des solutions de paiement aux dirigeants du gouvernement et de la Banque d'État.

Chez VPBank, la digitalisation des paiements sans contact est en cours, avec une attention particulière portée au Tap & Pay. Selon un représentant de la banque, 60 % des transactions au quatrième trimestre 2024 ont été réalisées sans contact, grâce à des plateformes telles qu'Apple Pay, Google Pay, Samsung Pay et Garmin Pay. En particulier, la solution « Pay by Account », permettant aux clients de payer directement depuis leur compte sans utiliser de carte, a fait de VPBank la première entité de la région Asie-Pacifique à coopérer avec Mastercard.

Les statistiques internes montrent que les transactions par carte de crédit sans contact de VPBank ont augmenté de 70 %. Par ailleurs, la plateforme « Tap to Phone » a enregistré 15 000 transactions réussies, avec plus de 10 000 téléchargements d'applications et 1 500 utilisateurs déployés en points de vente.

SHB se distingue également par sa concentration sur la clientèle des unités administratives et de services publics (DVCSN) grâce à un écosystème de services financiers spécialisés. Selon M. Do Quang Vinh, vice-président du conseil d'administration et directeur général adjoint de SHB, la banque accompagne des centaines d'écoles, d'hôpitaux et d'agences administratives grâce à des solutions de paiement intégrées.

Actuellement, plus de 98 % des transactions de SHB sont numérisées, tandis que 95 % des processus internes sont automatisés via des plateformes numériques. Le modèle de « Banque du futur » développé par SHB devrait intégrer pleinement l'IA, le Big Data et l'apprentissage automatique afin d'améliorer les capacités de service, d'optimiser les coûts et de gérer les risques d'ici 2025-2026.

Les solutions Fintech s'intègrent parfaitement aux services essentiels

Outre les grandes banques, les entreprises technologiques et les banques de taille moyenne contribuent également à promouvoir la numérisation de l’écosystème financier.

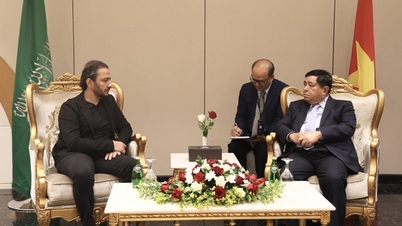

Lors de cet événement, MISA a été choisie comme entreprise technologique pour présenter au Premier ministre sa plateforme de prêts MISA, une solution permettant aux petites et microentreprises d'accéder à des prêts sans garantie. Mme Nguyen Thi Ngoan, représentante de MISA, a déclaré que la plateforme avait connecté plus de 300 000 entreprises utilisant les services cloud de MISA avec des banques, fournissant ainsi des données en temps réel pour évaluer les risques.

Fin avril 2025, le plafond de crédit total accordé par MISA Lending a atteint 10 500 milliards de VND, le capital total décaissé 22 500 milliards de VND, avec un taux de réussite de 30 %, soit dix fois supérieur à celui des prêts traditionnels. Les dirigeants gouvernementaux estiment que ce modèle doit continuer à se développer pour former un triangle d'interconnexion entre l'État, les banques commerciales et les entreprises technologiques.

M. Nguyen Hung, directeur général de TPBank, a présenté la stratégie et les solutions technologiques aux dirigeants du gouvernement. Banque d'État du Vietnam

TPBank apporte une perspective différente en développant la fonctionnalité « Coller pour payer », permettant aux clients d'effectuer des virements en copiant-collant du contenu provenant de plateformes de messagerie. Cette fonctionnalité combine l'IA, la reconnaissance optique de caractères (OCR) et l'IA générative pour simplifier le processus de transaction, minimiser les erreurs et réduire le temps de saisie des données. M. Nguyen Hung, directeur général de TPBank, a souligné : « TPBank n'attend pas que les clients se déplacent à la banque, mais les amène là où ils en ont besoin. »

Le taux de transactions numériques de TPBank dépasse actuellement 98 %, grâce à un écosystème multiplateforme intégré, allant de la finance au e-commerce, en passant par l'éducation et l'assurance. Cette stratégie s'inscrit dans le cadre de l'expansion des points de contact financiers et de la personnalisation des services.

M. Luu Danh Duc, directeur général adjoint de LPBank, a présenté des solutions technologiques bancaires aux dirigeants du gouvernement et de la Banque d'État.

Un point marquant de l'événement a été la solution de centre d'appels IA de LPBank, fonctionnant grâce à la biométrie vocale, permettant d'identifier et d'assister les clients 24h/24 et 7j/7. Selon M. Luu Danh Duc, directeur général adjoint de LPBank, ce système a permis de réduire de 50 % la pression sur les ressources humaines et d'améliorer l'expérience client grâce à l'analyse comportementale et à la reconnaissance automatique.

Par ailleurs, LPBank a également lancé la solution LPBank HealthCare, une plateforme intelligente d'enregistrement des examens et des traitements médicaux intégrant VNeID et un logiciel de gestion hospitalière (SIH). Cette solution permet non seulement d'optimiser le processus d'examen et de traitement médical, mais aussi de favoriser le paiement dématérialisé, la transparence des données et de réduire les coûts de gestion des établissements médicaux.

La présentation de MSB a attiré l’attention des dirigeants du gouvernement et de la Banque d’État.

Parallèlement, MSB a apporté sa contribution dans une autre direction en proposant des solutions de paiement numérique pour le secteur de l'électricité, avec plus de 1,4 million de transactions d'électricité en 2024, pour un montant de près de 2 000 milliards de VND. M. Nguyen Phi Hung, directeur général adjoint de MSB, a affirmé : « MSB crée non seulement de bonnes expériences, mais contribue également à la construction d'une banque flexible, intelligente et durable. » MSB a été élue « Meilleure banque de détail en transformation numérique au Vietnam en 2025 » par Global Banking & Finance Review.

« MSB s'engage à poursuivre son parcours de transformation numérique, en innovant constamment pour apporter les meilleures valeurs aux particuliers et aux entreprises, contribuant ainsi au développement global du secteur bancaire vietnamien », a affirmé M. Nguyen Phi Hung.

Monsieur Minh

Source: https://baochinhphu.vn/chuyen-doi-so-nganh-ngan-hang-tu-giai-phap-thanh-toan-thong-minh-den-tich-hop-du-lieu-dn-102250530201657749.htm

![[Photo] Le président de l'Assemblée nationale, Tran Thanh Man, reçoit le président de la Chambre des représentants d'Ouzbékistan, Nuriddin Ismoilov](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/27/1761542647910_bnd-2610-jpg.webp)

![[Photo] Le 5e Congrès d'émulation patriotique de la Commission centrale d'inspection](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/27/1761566862838_ndo_br_1-1858-jpg.webp)

![[Photo] Les comités du Parti des agences centrales du Parti résument la mise en œuvre de la résolution n° 18-NQ/TW et les orientations du Congrès du Parti](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/27/1761545645968_ndo_br_1-jpg.webp)

Comment (0)