|

| A kormány továbbra is a hitelkamatok csökkentését tervezi az elkövetkező időszakban. Fotó: Duc Thanh |

Emelkednek a kamatlábak, a lakásvásárlók kezdik érezni a nyomást

Dang Thuy Duong asszony, a V. Bank ügyfele elmondta, hogy az elmúlt hónapban a lakáshitelének kamatlába kétszer emelkedett. Ennek megfelelően a múlt hét óta a bank által a hitelére alkalmazott változó kamatláb 14,4%/év, ami 2%-os növekedést jelent a 2025 szeptemberében alkalmazott kamatlábhoz (12,4%/év) képest.

A hitelkamatok emelkedése érthető, tekintve, hogy a mobilizációs kamatlábak szintje az elmúlt hónapokban meglehetősen gyorsan emelkedett. A négy nagy bank ( Agribank , BIDV, VietinBank, Vietcombank) csoportját kivéve, amelyek alacsony szinten tartják a mobilizációs kamatlábat (2,9% - 3,5%/év 6 hónapos futamidőre és 4,6% - 4,7%/év 12 hónapos futamidőre), a magán kereskedelmi bankok nagyon gyorsan és jelentősen eltérve az állami tulajdonú bankok csoportjától emelik a kamatlábakat.

Ennek megfelelően a magán kereskedelmi bankok csoportjában a 6 hónapos betéti kamatláb többnyire meghaladta az éves 6%-ot. Nagyobb betétek esetén a 6 hónapos betéti kamatláb akár évi 6,9% is lehet.

Különösen az Állami Bank által ellenőrzött mobilizációs kamatlábak összefüggésében számos bank harmadik felekkel működött együtt olyan termékek bevezetésében, mint a betéti okiratok, hitelszerződések stb. Ennek megfelelően a kamatláb 3 hónapos futamidő esetén akár 6%/év, 6 hónapos futamidő esetén pedig 7,6%/év.

Az Állami Bank közölte, hogy 2025. szeptember 30-ra a kereskedelmi bankok új ügyleteinek átlagos hitelkamatlába évi 6,54% lesz, ami 0,4%-os éves csökkenést jelent 2024 végéhez képest. A lakásvásárlók visszajelzései szerint azonban az éves 6-7%-os kamatlábat csak a kezdeti kedvezményes időszakban alkalmazzák, főként azért, mert a bankok "vonzzák az ügyfeleket", vagy a befektetők támogatják a kamatlábakat. A kedvezményes időszak után a változó kamatláb általában évi 12-14%, ami nagy nyomást gyakorol az adósokra.

|

A lakásvásárlóknak kezelniük kell a kockázatokat

A Nemzetgyűlésnek küldött kérdés-felelek jelentésében Nguyen Thi Hong, az állami bank elnöke elismerte, hogy a kamatlábak nagy nyomás alatt vannak, főként olyan okok miatt, mint például az, hogy a hitelkamatok az utóbbi időben meredeken csökkennek; a világpiaci kamatlábak csökkennek, de az amerikai Federal Reserve (Fed) kamatlábai továbbra is magasak, és a globális pénzügyi piac kiszámíthatatlan az amerikai vámpolitika hatása alatt.

Emellett az is oka van, hogy a termelés, az üzleti élet és a fogyasztás hiteltőke iránti kereslete várhatóan növekedni fog, miközben a teljes hitelintézeti rendszer tőkemobilizációja érintett lehet, és versenyezhet más befektetési csatornákkal.

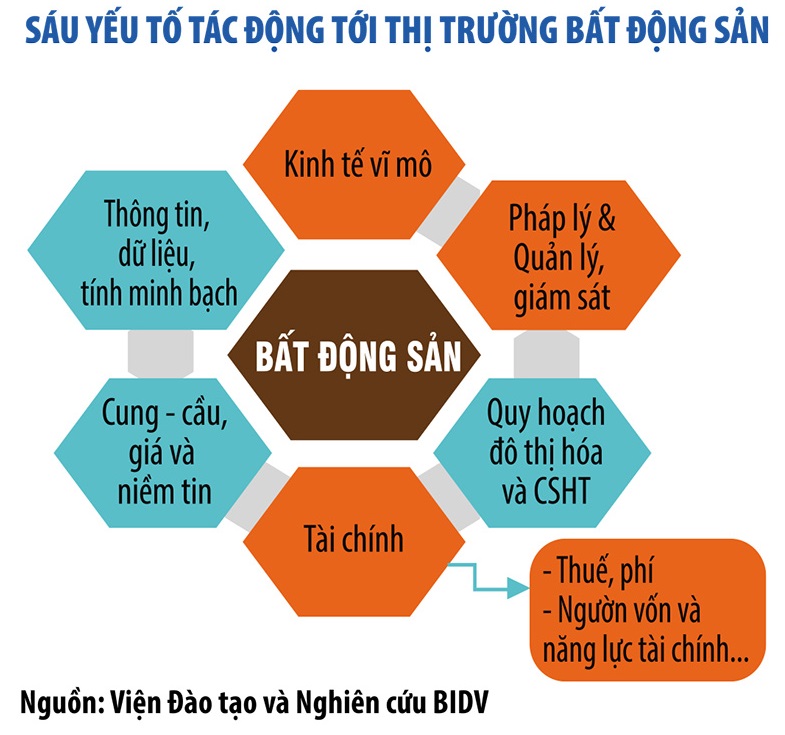

Az Országgyűlés Gazdasági és Pénzügyi Bizottságának felülvizsgálati jelentése a makrogazdasági stabilitást fenyegető kockázatokra is figyelmeztetett, különösen a tőke- és ingatlanpiacok kockázataira. Ennek megfelelően a tőkepiac jelenlegi szerkezete és a kamatlábak mellett a monetáris politika további lazítása kihívást jelent; az ingatlanpiacot megfelelően fel kell mérni.

A kormány 2025 és 2026 utolsó hónapjaiban továbbra is a hitelkamatok csökkentését célozza, de ez a cél nagy kihívást jelent. Az Állami Bank legfrissebb statisztikái azt mutatják, hogy a bankrendszerbe áramló betétek üteme lassul. A banki tőkére nehezedő nyomás az év végi hitelnövekedési ütemmel együtt tovább fog növekedni.

A kamatlábak emelkedésével az ingatlanszektor az elsők között érintett szektor, különösen a spekulatív ingatlanhitelek.

Dr. Can Van Luc, a BIDV vezető közgazdásza elmondta, hogy 2025 harmadik negyedévének végére az ingatlanhitelek 19%-kal nőttek, de főként a befektetési és üzleti szegmensbe áramlottak, a lakáshitelek mindössze 14%-kal nőttek. Ez azt mutatja, hogy a spekulatív pénzáramlást nem sikerült kontrollálni.

Szakértők szerint az ingatlanárak meredeken emelkedni fognak a 2024-2025-ös időszakban, részben az olcsó pénz miatt, amely ösztönözte az ingatlanbefektetéseket, és a befektetők tőkeáttételi arányának növekedése miatt. Amikor a hitelkamatok emelkednek, a magas tőkeáttételi aránnyal rendelkezők kerülnek kockázatnak, ezért ebben az időszakban a tőkegazdálkodás létfontosságú tényező.

Dr. Can Van Luc szerint nemcsak a befektetők számára, hanem a vállalkozások számára is a pénzforgalom átütemezése és a lejáró adósságok kezelése a túlélés kérdése. Jelenleg az ingatlanpiac szinte teljes mértékben a banki hitelektől függ, ami számos kockázatot hordoz magában. Ezért nagyon sürgető az ingatlanpiac tőkeforrásainak diverzifikálása. Ezenkívül Vietnamnak létre kell hoznia egy Nemzeti Lakásügyi Alapot a szociális lakások és a megfizethető lakhatás szegmenseinek hosszú távú tőkéjének támogatására.

A szakértők szerint, amint a tőkeáramlások a helyes irányba terelik magukat, és kevésbé függnek a hitelektől, az ingatlanpiacon kevesebb lesz a hideg és meleg láz, és fenntarthatóbbá válik a fejlődés.

Forrás: https://baodautu.vn/lai-vay-tha-noi-tang-canh-bao-rui-ro-voi-nguoi-mua-nha-d418157.html

![[Fotó] A Központi Belügyi Bizottság Harmadik Hazafias Verseny Kongresszusa](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/30/1761831176178_dh-thi-dua-yeu-nuoc-5076-2710-jpg.webp)

![[Fotó] Da Nang: A vízszint fokozatosan visszahúzódik, a helyi hatóságok kihasználják a takarítást](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/31/1761897188943_ndo_tr_2-jpg.webp)

![[Fotó] Pham Minh Chinh miniszterelnök részt vesz az 5. országos sajtódíjátadó ünnepségen, amely a korrupció, a pazarlás és a negativitás megelőzéséről és leküzdéséről szól.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/31/1761881588160_dsc-8359-jpg.webp)

Hozzászólás (0)