A 2024-es banki feladatok végrehajtásáról szóló konferencián január 8-án Nguyen Thi Hong, az állami bank elnöke elmondta, hogy 2023 számos nehézséggel és kihívással nézett szembe a kormány makrogazdasági és monetáris politikájának irányítása során.

Konkrétan a világméretű infláció csökkent, de még mindig magas szinten van, ami miatt számos központi bank világszerte folytatta a monetáris politika szigorítását; az USD, az olaj és az arany ára bonyolultan alakult; és néhány bank az Egyesült Államokban és Európában összeomlott...

Belföldön az ingatlan- és vállalati kötvénypiacok javultak, de még mindig sok nehézség és probléma van. Vagy az SCB-nél 2022 végén történt tömeges tőkekivonási incidens utóhatása jelentős hatással volt a likviditásra és a piaci hangulatra, óvatosabbá téve a bankokat a hitelforrások kezelésében és kiegyensúlyozásában.

Nguyễn Thi Hong, az állami bank elnöke felszólal a 2024-es banki feladatok végrehajtásáról szóló konferencián, január 8-án (Fotó: SBV).

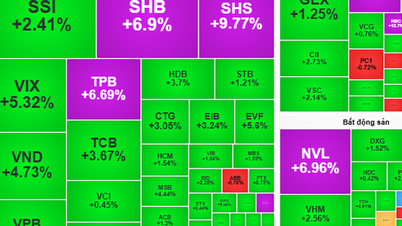

Hong asszony azonban elmondta, hogy a bankszektor elérte a kitűzött céljait és feladatait. Ezek közé tartozik az infláció megfékezéséhez való hozzájárulás, a makrogazdaság stabilizálása; a devizapiac alapvetően stabil; a kamatlábak csökkentek, így a kamatlábak visszaálltak a Covid-19 előtti szintre.

„A vietnami dong a régió és a világ egyik legstabilabb valutája. 2023-ban a vietnami dong körülbelül 2,9%-kal fog leértékelődni; a banki műveletek biztonságosak, és a digitális átalakulás tartalma megfelel a bankszektor digitális átalakulási tervében kitűzött céloknak” – jelentette ki beszédében a kormányzó.

Az Állami Bank képviselője elmondta, hogy idén a globális gazdasági kilátások és a nemzetközi piacok továbbra is bonyolultak. Belföldön a gazdaság várhatóan továbbra is számos nehézséggel és kihívással néz szembe.

Ebben az összefüggésben a monetáris szereplők a fejlemények, valamint a világ- és hazai gazdasági helyzet szoros figyelemmel kísérésére összpontosítanak, hogy proaktívan, rugalmasan és szinkronban kezeljék a monetáris politikai eszközöket, és harmonikusan és szorosan együttműködjenek más makrogazdasági politikákkal az infláció szabályozásával összefüggő gazdasági növekedés támogatása érdekében, hozzájárulva a makrogazdaság, a pénz- és devizapiacok, valamint a bankrendszer stabilizálásához.

Ugyanakkor az Állami Bank a piaci fejleményekkel, a makrogazdasággal és az inflációval összhangban szabályozza a kamatlábakat; ösztönzi a bankokat a költségek csökkentésére, a hitelnyújtási eljárások egyszerűsítésére, a technológia és a digitális transzformáció alkalmazásának növelésére a hitelnyújtási folyamatban...

A 2024-es hitelnövekedési cél körülbelül 15%, és az Állami Bank továbbra is arra utasítja a hitelintézeteket, hogy a kormányzati politikának megfelelően a termelési és üzleti szektorokba, a kiemelt ágazatokba és a növekedési motorokba (beruházás, fogyasztás, export) irányítsák a hiteleket; szigorúan ellenőrizzék a potenciálisan kockázatos ágazatokban folyósított hiteleket.

Ezzel egyidejűleg ez az egység folytatja a 2021–2025 közötti időszakban a rossz hitelek rendezésével kapcsolatos hitelintézeti rendszer átalakítására irányuló projekt végrehajtását; hatékonyan végrehajtja a gyenge hitelintézetek kezelésére vonatkozó tervet.

Az üzemeltető arra törekszik, hogy 2024-re a rossz hitelek aránya 3% alatt legyen. Ugyanakkor az egység továbbra is előmozdítja a banki tevékenységek digitális átalakulását, fokozza a fizetési tevékenységek biztonságát és a digitális átalakulást.

[hirdetés_2]

Forrás

![[Fotó] Lam főtitkára és Tran Thanh Man, a Nemzetgyűlés elnöke részt vesz a vietnami ellenőrzési szektor hagyományos napjának 80. évfordulóján.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/17/1763356362984_a2-bnd-7940-3561-jpg.webp)

Hozzászólás (0)