株価は関税ショックで4月に急落したが、その後急上昇し、2025年7月に歴史的な高値に徐々に近づいている - 写真:QUANG DINH

短期間で利益が飛躍的に増加

現金流出にもかかわらず、購買力が優勢であり、VN指数が上昇の勢いを維持するのに貢献し、今週の最終セッションで正式に1,457ポイントに達し、3年前のCOVID-19期間中に記録された記録(1,528ポイント)に近づきました。

この動きは注目に値する。なぜなら、3か月前、米国が相互関税の導入を発表し、世界金融市場が多くの不確実性に見舞われた際、VN指数は1,073ポイントまで下落していたからだ。当時、センチメントは大きく変動し、多くの投資家がポートフォリオの再構築を迫られた。しかし、その後、ベトナム経済は内需と関税問題の両面で徐々に改善しており、その回復力と柔軟な発展を示している。

こうした状況の中で、証券取引所における取引活動も、特に「シャーク」と呼ばれる、経験豊富な専門家チームによって運用・組成され、多額の資金を委託された投資ファンドによる取引が焦点となっている。

ベトナムで最も多くのオープンエンドファンドを保有するプラットフォームであるFmarketのデータによると、多くの課題に直面しながらも、ファンドはリスク管理戦略において専門性と積極性を発揮してきた。

通常、柔軟な戦略を持つファンドの多くは、変動後の回復局面を捉えて20%を超える利益で躍進しており、DCDSファンドは3か月足らずで30%近い利益を記録しました。

上半期を総括すると、パフォーマンスランキングでは新規オープンエンド型ファンドの大幅な増加が見られ、MBキャピタルが運用する2つの株式ファンドがそれぞれ約11%と10%の利益を上げ、トップの座を維持しました。残りの2つのファンドは、バオ・ベト・ファンドのBVFED(8.5%)とドラゴン・キャピタルのDCDS(8%以上)です。

債券ファンドとバランスファンドで防御的に運用

株式ファンドの変動性とは異なり、債券ファンドは貯蓄金利よりも高い安定した利回りにより、引き続きディフェンシブな役割を果たしています。VNDBF、VinaCapital VFF、BVBF、DCBFなど、多くのファンドが12ヶ月間で6.4%を超える利益を記録しました。

一部の柔軟な債券ファンドはポートフォリオを株式に配分しており、LHBF は 12 か月の貯蓄金利の 2 倍にあたる 12% の収益率を達成しています。

バランス型ファンドは株式の影響を受けながらも、優良債券からの安定したインカム収入により、運用成績は安定しています。VinaCapital VIBFは、今年上半期のリターンが3%を超え、このグループをリードしています。

注目すべきは、市場のボラティリティが高騰する中、流動性債券ファンド(MMF)が機会を待つキャッシュフローの避難場所となっていることです。高い流動性と保有期間に基づいて計算される利息により、MMFは短期貯蓄よりも柔軟な選択肢とされています。Fmarketでは、これらのファンドは安定したパフォーマンスを維持しており、MBAM(3.2%)、ABBF(3%)、DCIP(2.7%)、SSIBF、VNDBF(いずれも2.6%)となっています。

2025年後半にかけて、市場は、緩和的な金融政策、市場のアップグレードへの期待、そして民間部門を長期成長の中心に据える「イノベーション2.0」の枠組みにおける改革など、一連の支援要因の恩恵を受けると予想されます。

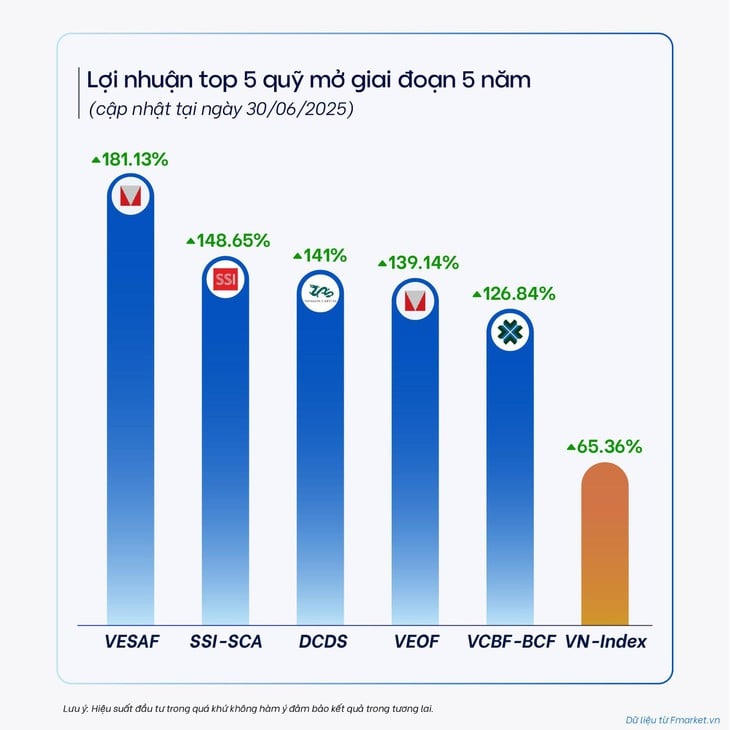

5年間のオープンエンドファンドのリターン

オープンエンド型ファンドの利益と資産が急増

Fmarket の 5 年周期にわたるオープンエンド ファンドのパフォーマンスに関する統計によると、市場の大幅な調整期間にもかかわらず、ほとんどのオープンエンド ファンドは純資産価値 (NAV) が目覚ましい成長を遂げています。

2025年第2四半期末までに、VinaCapital-VESAFは年間平均約23%の収益で5年間の利益マイルストーンをリードし、SSI-SCAは年間約20%、DCDSは年間19%以上、VinaCapital-VEOFは19%に達し、VCBF-BCFは年間約18%の水準を維持し、同時期のVN-Indexの増加率(わずか10.8%/年)をはるかに上回ります。

ベトナムが力強い経済発展期に入っている中で、オープンエンド型ファンドは投資家の資産配分戦略において、今後もますます重要な役割を果たしていくと予想されます。

出典: https://tuoitre.vn/chung-khoan-tang-vun-vut-sau-khi-dot-ngot-lao-doc-ca-map-lai-dam-co-nao-20250712081814722.htm

![[写真] 第1回世界文化祭でユニークな体験を発見](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/11/1760198064937_le-hoi-van-hoa-4199-3623-jpg.webp)

![[写真] 朝鮮労働党創立80周年記念パレードに書記長が出席](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/11/1760150039564_vna-potal-tong-bi-thu-du-le-duyet-binh-ky-niem-80-nam-thanh-lap-dang-lao-dong-trieu-tien-8331994-jpg.webp)

![[写真] ホーチミン市は2025~2030年任期の第1回党大会前夜、国旗や花で華やかに彩られている](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/10/1760102923219_ndo_br_thiet-ke-chua-co-ten-43-png.webp)

コメント (0)