경제학자 조셉 슘페터는 경기 침체기에 취약한 기업을 파괴하는 요인들에 대해 언급한 적이 있습니다 . 현재 경기 침체는 발생하지 않았지만, 높은 금리가 경제 활동에 부담을 주고 있으며 기업 채무 불이행이 잇따를 가능성이 높습니다.

미국의 파산율은 2010년 이후 최고 수준에 도달할 것으로 예상됩니다. 영국과 웨일즈에서는 부실이 금융 위기 이후 최고치를 기록했으며, 유로존에서도 급격히 증가하고 있습니다.

알리안츠는 더 많은 기업들이 더 높은 금리로 재융자를 해야 함에 따라 향후 몇 년 동안 주요 경제권의 채무 불이행이 증가할 것으로 예측합니다. 실제로 미국에서는 향후 5년 동안 3조 달러 이상의 기업 부채가 만기가 될 것으로 예상됩니다.

이는 놀라운 일이 아닙니다. 금리는 40년 만에 가장 빠른 속도로 상승했고, 노동 시장은 냉각되고 있으며 수요는 둔화되고 있습니다. 기업들은 현금 보유고를 소진하고 있으며 투입 비용은 높습니다. 에너지 요금은 치솟고 있으며, 팬데믹으로 인한 정부 지원은 바닥나고 있고, 부채 상환 기한이 다가오고 있습니다.

기업과 근로자에게 미치는 영향은 엄연한 현실입니다. 하지만 장기적으로는 긍정적인 결과를 가져올 수 있습니다. 다윈의 자연선택 과정이지만, 위험이 없는 것은 아닙니다.

첫째, "좀비" 파산이 공급망에 영향을 미치는 대기업으로 확산된다면 우려스러운 상황이 될 것입니다. 둘째, 민간 자본 시장이 기업 지원에 나서면서 레버리지 위험 평가가 더욱 어려워졌습니다. 셋째, 저성과 기업들 중 상당수가 금리 상승 전에 자본 확충을 통해 생존할 수 있습니다.

지금까지 재정적 스트레스는 소매, 의료, 부동산, 건설 부문에서 레버리지가 가장 높은 기업들에 집중되어 왔습니다. 영국에서는 시스템적 영향이 적은 소규모 기업들이 대기업보다 파산 위험이 더 높다고 보고하고 있습니다. 그러나 규제 당국은 여전히 위험을 감지하기 위해 민간 시장에 대한 모니터링을 강화해야 합니다. 무엇보다도 구조조정을 통해 기업들이 원활하게 퇴출될 수 있도록 해야 합니다. 시간이 오래 걸릴수록 기업과 경제에 가해지는 압력은 더 커집니다.

좀비 기업의 경우, 특히 지난 10년과 비교했을 때 금리가 장기간 높은 수준을 유지한다면, 적어도 대기업으로 더 많은 자본이 유입될 것입니다. 스타트업 활동이 여전히 활발하게 진행되고 있는 만큼, 이는 두려워할 것이 아니라 적극적으로 받아들여야 할 부분입니다.

[광고_2]

원천

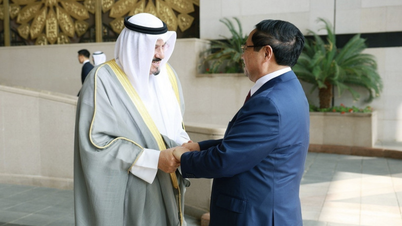

![[사진] 토람 서기장과 쩐탄만 국회의장, 베트남 검사부문 전통의 날 80주년 기념식 참석](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/17/1763356362984_a2-bnd-7940-3561-jpg.webp)

댓글 (0)