많은 전문가들에 따르면, 2025년 1분기 전체 은행업의 CIR(비용 대비 이익) 비율은 감소했습니다. 또한, Wichart가 27개 상장 은행의 2025년 1분기 재무 보고서를 바탕으로 집계한 통계에 따르면, 2025년 1분기 말 기준 전체 은행업의 평균 CIR(비용 대비 이익)은 31.32%로 이전 기간 대비 감소했습니다.

27개 은행 중 많은 은행이 2025년 1분기에 지난 12개월 평균보다 낮은 CIR 비율을 기록했습니다. 구체적으로, 2025년 3월 31일 기준SHB는 시스템 내에서 가장 낮은 CIR 비율을 기록한 은행으로, 지난 12개월 평균 23.99%에서 17.51%로 하락했습니다. 그 뒤를 이어 SeABank가 2025년 1분기에 17.77%를 기록했는데, 이는 지난 12개월 평균 27.4%보다 낮은 수치입니다. 또한, 이 두 은행은 2025년 1분기에 20% 미만의 CIR 비율을 기록한 시스템 내에서 유일한 두 은행입니다.

2025년 1분기에 시스템에서 CIR 비율이 가장 낮은 다른 은행으로는 VPBank(24.89%), VietinBank(26.98%), LPBank(28.04%), Techcombank(28.29%), Vietcombank(32.74%), BIDV (33%)가 있습니다.

대조적으로, 지난 12개월 평균 비율과 비교하면 상당히 감소했지만, 일부 은행의 2025년 1분기 CIR 비율은 여전히 높은 수준에 머물러 있습니다. 예를 들어, SaigonBank(51.75%), KienLong Bank(51.05%), STB(50.37%) 등이 있습니다.

CIR 비율은 각 은행의 운영 효율성을 반영하는 지표입니다. CIR 비율이 낮을수록 은행의 운영 효율성이 높은 것으로 간주되는데, 이는 은행이 1동의 수익을 창출하는 데 드는 비용이 적기 때문입니다. 그러나 실제로 각 은행의 CIR 비율은 운영 효율성을 반영할 뿐만 아니라 각 단계의 발전 전략에도 상당한 영향을 받습니다.

예를 들어, 규모를 확장하거나 인프라 및 기술 투자를 늘리는 과정에서 은행은 운영 비용 증가를 기록하는 경우가 많아 CIR이 일시적으로 높게 나타나는 경우가 많습니다. 하지만 프로젝트가 완료되고 운영에 들어가면 창출된 가치가 사업 성과에 점진적으로 반영되어 CIR이 점진적으로 개선되는 데 도움이 될 것입니다.

출처: https://baodaknong.vn/quy-i-2025-nhung-ngan-hang-nao-co-ty-le-cir-thap-nhat-252082.html

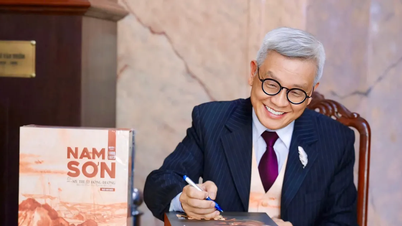

![[사진] 토람 사무총장, 베트남학 국제학술대회 참석 대표단 접견](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/26/1761456527874_a1-bnd-5260-7947-jpg.webp)

![[사진] 중국 후난성 류양 불꽃놀이 축제를 감상하세요](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/26/1761463428882_ndo_br_02-1-my-1-jpg.webp)

![[사진] 난단신문, 제14차 전국당대회 초안 공개 및 의견 수렴](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/26/1761470328996_ndo_br_bao-long-171-8916-jpg.webp)

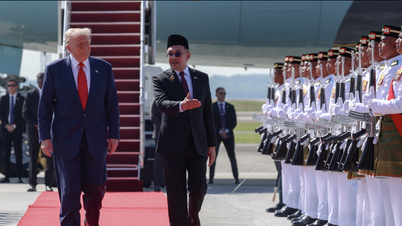

![[사진] 팜민친 총리, 제47차 아세안 정상회의 개막식 참석](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/26/1761452925332_c2a-jpg.webp)

댓글 (0)