С начала августа 2025 года по настоящее время средняя стоимость транзакций на всем рынке достигла 56 244 млрд донгов за сеанс, что значительно превышает средний показатель в 21 300 млрд донгов за первые 6 месяцев года.

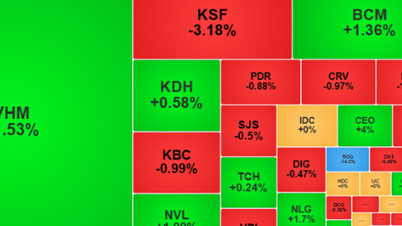

Что касается движения денежного потока на прошлой неделе, то после лидерства в росте группа компаний с большой капитализацией демонстрирует признаки замедления в последние торговые сессии недели. Напротив, группы компаний со средней и малой капитализацией продемонстрировали более высокую притягательность денежного потока.

Г-н Ле Дюк Юй, руководитель отдела рыночной стратегии акционерного общества «Агрибанк Секьюритиз» (Agriseco), оценил, что это всего лишь движение денежных потоков в восходящем тренде, помогающее равномерно распределить импульс роста между всеми сегментами капитализации.

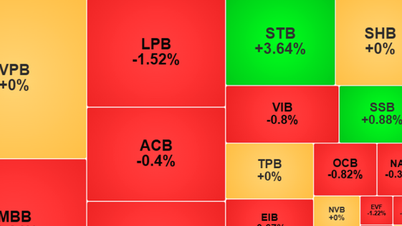

В частности, банковская группа, которая в последнее время была основной движущей силой рынка, является одной из самых ожидаемых отраслей во второй половине года. Что касается оценки, у многих банков коэффициент P/B ниже 2, но ROE выше 20% указывает на то, что акции всё ещё могут расти в цене.

|

| Несмотря на краткосрочные колебания, рынок еще имеет потенциал для роста. |

Кроме того, 6 августа 2025 года премьер-министр поручил Государственному банку срочно разработать дорожную карту по ликвидации кредитной комнаты с 2026 года, что свидетельствует о том, что процесс ликвидации кредитной комнаты приближается к финишной черте.

Это не только помогает банкам максимизировать свой чистый процентный доход (NII), но и значительно повышает общую эффективность бизнеса, делая динамику роста всей отрасли более устойчивой.

«Ожидается, что официальное одобрение Национальной ассамблеей резолюции 42/2017/QH14 будет способствовать снижению уровня безнадежной задолженности банковской группы и росту кредитования. Я считаю, что банковская группа по-прежнему будет перспективной отраслью с множеством привлекательных инвестиционных возможностей в последние месяцы 2025 года», — прокомментировал г-н Хай.

Группа нефтегазовых акций, цены на акции которой в последнее время росли медленнее, чем у ведущих компаний, в последние сессии демонстрирует прорывные результаты. В частности, в последнюю сессию недели акции нефтегазовой группы, среди которых наиболее заметны акции добывающих компаний (PVS, PVD, PVC), продемонстрировали сильный рост цен на фоне неожиданно высокого объема торгов, что свидетельствует о признаках восстановления денежного потока.

Г-н Хуэй заявил, что у нефтегазовой группы все еще есть возможности для повышения цен благодаря перспективам позитивных бизнес-результатов за последние 6 месяцев года, когда реализация крупных внутренних проектов по добыче нефти и газа, таких как Блок B, Нам Ду-У Минь, демонстрирует позитивную динамику, обеспечивая стабильную загрузку для подрядчиков по добыче, таких как PVS и PVD.

Между тем, ожидается, что внедрение бензина E10 с 1 января 2026 года создаст конкурентное преимущество для крупных дистрибьюторских и розничных предприятий, имеющих инфраструктуру смешивания (например, PLX, OIL и т.д.), что позволит им получить долгосрочную выгоду, поскольку розничная цена бензина E10 зачастую ниже, чем у минерального бензина с октановым числом 95, что приводит к увеличению объёмов производства и, следовательно, к увеличению выручки. Кроме того, валовая прибыль на литр E10 также увеличивается благодаря специальным льготам по налогу на потребление.

Сектор недвижимости также является заметным во второй половине года, когда рынок недвижимости по всей стране демонстрирует позитивные признаки восстановления, особенно с точки зрения предложения и ликвидности по сравнению с аналогичным периодом прошлого года. Местные слияния, особенно на уровне провинций, активно стимулируют развитие синхронной инфраструктуры, создавая потенциал роста рынка недвижимости не только в центральной части страны, но и в городах-спутниках. Ожидается, что компании, занимающиеся недвижимостью, с прозрачным юридическим статусом, владеющие чистыми земельными фондами в районах с потенциалом роста цен и последующими проектами, вскоре привлекут инвестиционный денежный поток на фондовом рынке.

Г-н Хай заявил, что рынок еще имеет потенциал для роста, несмотря на краткосрочные колебания, которые могут возникнуть во время восходящего тренда индекса.

По данным Rong Viet Research, после подведения итогов деятельности за второй квартал 2025 года прибыль на акцию (EPS) рынка улучшилась примерно на 8% по сравнению с предыдущим кварталом, в результате чего коэффициент P/E индекса VN-Index снизился до 13,8x по цене закрытия 31 июля 2025 года.

В течение следующих трёх месяцев Rong Viet Research сохраняет целевой диапазон P/E от 13,3x до 14,7x. Переоценка P/E в сторону повышения будет обусловлена (1) ожиданиями дальнейшего улучшения прибыли на акцию (EPS) в следующих кварталах и (2) ростом рыночной ликвидности, обусловленным мягкой денежно-кредитной политикой и ожиданиями улучшения ситуации на рынке.

И наоборот, неожиданные неблагоприятные факторы могут создать коррекционное давление и подтолкнуть рынок к нижней границе (примерно -1 стандартное отклонение от 3-летней медианы).

Ожидается, что рост рыночной прибыли в третьем квартале 2025 года замедлится, поскольку группа компаний сектора недвижимости больше не будет пользоваться эффектом высокой базы аналогичного периода прошлого года, когда она зафиксировала значительную сверхнормативную прибыль. Тем не менее, динамика роста сохраняется благодаря улучшениям в остальных отраслевых группах: многие нефинансовые предприятия зафиксировали более высокую рентабельность и увеличили объёмы потребления, в то время как банковская группа продемонстрировала более высокие темпы роста кредитования по сравнению с аналогичным периодом. Благодаря этому прибыль после уплаты налогов по всему индексу VN-Index по-прежнему демонстрирует двузначный рост.

Ожидается, что в ближайшие 3 месяца EPS всего рынка продолжит улучшаться, колеблясь в диапазоне 108–112. В сочетании с целевым диапазоном оценки P/E от 13,3x до 14,7x, по оценкам Rong Viet Research, индекс VN может колебаться в диапазоне от 1445 до 1646 пунктов.

Компания Rong Viet Research по-прежнему придерживается позиции сохранения высокой доли котируемых акций, уделяя особое внимание группе предприятий, способных расширять масштабы своей деятельности и обладающих хорошей устойчивостью к инфляции. Учитывая, что ликвидность является ключевым фактором, влияющим на оценку рынка, потоки капитала, как правило, продолжают активно перераспределяться в акции с потенциалом роста.

В связи с новыми изменениями в тарифной политике компания Rong Viet Research считает, что сейчас самое время скорректировать структуру портфеля, ориентируясь на большее количество отраслей с позитивными ожиданиями улучшения, которые, однако, не полностью отражены в оценках. В частности, промышленные зоны и рыболовство — две важные отрасли, которые, как ожидается, получат значительную выгоду.

В частности, перспективы экспорта морепродуктов на рынок США вряд ли существенно пострадают из-за особенностей низкоценового сегмента продукта, короткой цепочки поставок и низкой зависимости от внешних источников.

Тем временем сектор промышленных парков выиграет от нового уровня тарифов — фактора, способствующего укреплению присущих Вьетнаму конкурентных преимуществ с точки зрения затрат, инфраструктуры и стратегического географического положения.

На основании вышеприведенного анализа компания Rong Viet Research приняла решение увеличить долю этих двух отраслей в текущем отчетном периоде за счет трех акций SIP, ANV и FMC в стратегическом инвестиционном портфеле.

Источник: https://baodautu.vn/goc-nhin-ttck-tuan-11-158-du-dia-tang-gia-cua-cac-co-phieu-van-con-d355016.html

Комментарий (0)