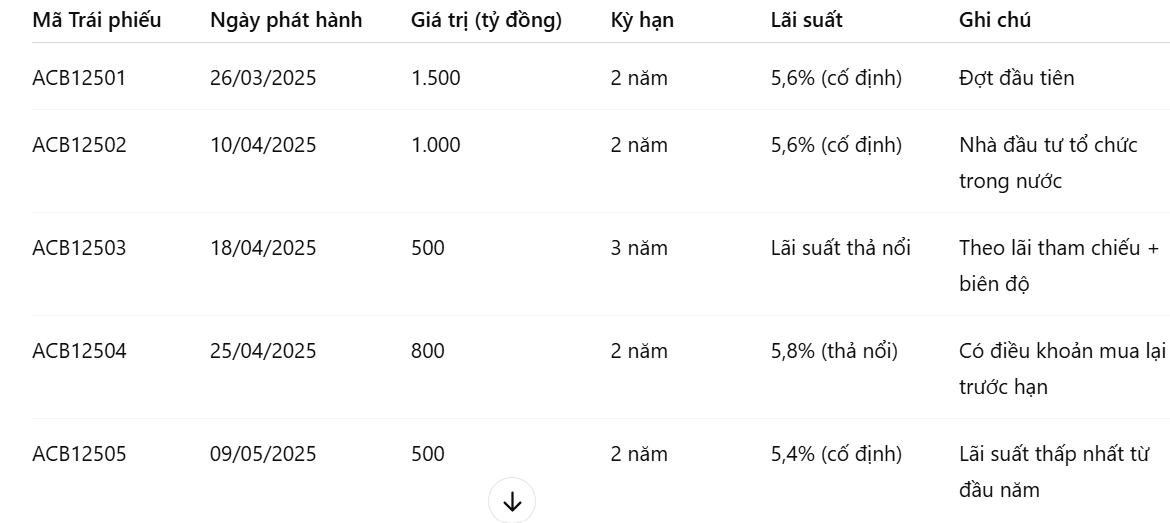

Соответственно, ACB успешно мобилизовал более 4300 млрд донгов через этот канал. В частности, по состоянию на середину мая 2025 года ACB успешно выпустил 5 отдельных пакетов облигаций общей стоимостью 4300 млрд донгов. Срок обращения облигаций составляет 2–3 года, процентные ставки варьируются от 5,4% до 5,8% годовых в зависимости от формы выпуска: фиксированная или плавающая.

Примечательно, что все выпущенные облигации являются необеспеченными, неконвертируемыми, негарантированными и не включаются в капитал второго уровня. Совсем недавно, 9 мая, ACB выпустил облигации на сумму 500 млрд донгов с кодом ACB12505 сроком на 2 года и фиксированной процентной ставкой 5,4% годовых (по данным Ханойской фондовой биржи). Это пятый выпуск облигаций ACB с начала года.

Четыре ранее выпущенных облигации включают: ACB12504, выпущенный 25 апреля на сумму 800 млрд донгов, ACB12503, выпущенный 18 апреля на сумму 500 млрд донгов; ACB12502, выпущенный 10 апреля на сумму 1 000 млрд донгов и ACB12501, выпущенный 26 марта на сумму 1 500 млрд донгов.

Примечательно, что большинство выпущенных облигаций имеют пункт о досрочном погашении, что свидетельствует о том, что ACB отдает приоритет гибкости в управлении долгом и ликвидностью.

В условиях тенденции к небольшому росту процентных ставок по мобилизационным займам из-за инфляционного давления и корректировки денежно-кредитной политики государственных банков, решение ACB выпустить облигации с фиксированными и плавающими процентными ставками свидетельствует о благоразумии и в то же время об активном управлении капитальными затратами.

По мнению финансовых экспертов, процентные ставки по облигациям ACB по-прежнему привлекательны по сравнению с общим уровнем, особенно по сравнению с банками с аналогичным кредитным рейтингом. Тот факт, что банк не использует залоговое обеспечение и не включает облигации в капитал второго уровня, свидетельствует о том, что банк использует этот источник капитала не для увеличения коэффициента безопасности капитала, а в основном для реструктуризации средне- и долгосрочного капитала и поддержки плана кредитной экспансии.

План по мобилизации максимум 20 000 млрд донгов посредством облигаций является частью среднесрочной финансовой ориентации ACB на 2025 год и направлен на: обеспечение баланса между краткосрочным, средне- и долгосрочным капиталом; оптимизацию структуры погашения капитала в соответствии с Базелем II/III; подготовку ресурсов для программ устойчивого кредитования, особенно кредитования малых и средних предприятий (МСП) и «зеленого» кредитования.

Согласно финансовому отчету за первый квартал 2025 года, кредитный баланс ACB вырос на 9,2% за тот же период, а коэффициент безнадежной задолженности сохранился на уровне менее 1%. Однако быстрый рост кредитного портфеля требует от банка активного привлечения среднесрочного капитала для обеспечения норматива достаточности капитала (CAR) в соответствии с нормативами Государственного банка.

Соответственно, перед банком также стоят такие перспективы и вызовы, как: успешная реализация ACB 5 выпусков облигаций в начале года показывает привлекательность банковских облигаций для институциональных инвесторов, особенно в контексте кредитных каналов и все еще имеющего потенциальные риски фондового рынка.

Однако проблемы второй половины 2025 года не будут малыми. Давление со стороны международного рынка, рост капитальных затрат и колебания обменного курса могут повлиять на настроения инвесторов. С другой стороны, эффективное распределение капитала за счёт облигаций, особенно в условиях ужесточения Госбанком условий кредитования недвижимости и высокорискованных секторов, также станет проблемой, которую необходимо решить ACB.

Кроме того, ACB только что объявила, что 26 мая — последний день регистрации акционеров для выплаты дивидендов за 2024 год денежными средствами и акциями. Соответственно, 5 июня ACB выплатит денежные дивиденды по ставке 10% на акцию, что означает, что акционеры, владеющие одной акцией, получат 1000 донгов в виде дивидендов. Имея в обращении 4,46 млрд акций, ACB планирует потратить 4466,6 млрд донгов на выплату дивидендов.

Что касается плана выплаты дивидендов акциями, ACB планирует реализовать его в размере 15%, что эквивалентно выпуску максимум 670 миллионов акций. Коэффициент реализации составляет 100:15, то есть акционеры, владеющие 100 акциями, получат 15 новых акций.

Этот план был одобрен годовым общим собранием акционеров 2025 года, состоявшимся 8 апреля. После выпуска акций уставный капитал банка увеличится с почти 45 000 млрд донгов до более чем 51 300 млрд донгов. Ожидаемый срок завершения — третий квартал 2025 года.

Источник: https://baodaknong.vn/huy-dong-thanh-cong-hon-4-300-ty-dong-qua-phat-hanh-trai-phieu-tien-vong-va-thach-thuc-voi-acb-252761.html

![[Фото] Генеральный секретарь То Лам принимает участие в праздновании 80-летия традиционного Дня сектора культуры](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/23/7a88e6b58502490aa153adf8f0eec2b2)

![[Фото] Премьер-министр Фам Минь Чинь председательствует на заседании Постоянного комитета Правительственного партийного комитета](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/23/8e94aa3d26424d1ab1528c3e4bbacc45)

Комментарий (0)